आज कल के समय में प्रचिलित ऑनलाइन व्यापार (ई-कॉमर्स) व्यवसाय करने का सबसे पसंदीदा तरीका है और हर क्षेत्र (आयु, मूल्य, स्थान, लिंग, उत्पादों और सेवाओं, आदि) तक पहुंचता है। ऑनलाइन व्यापार (ई-कॉमर्स) भारत में अन्य पारंपरिक व्यवसायों की तुलना में एक अलग तरीके से संचालित होता है। वर्तमान में, ऑनलाइन निवेश में भारी मात्रा में पैसा लगाया गया है। उनके अद्वितीय ऑपरेटिंग मॉडल सरकार को ऑनलाइन व्यवसायों को कर को समझने और लागू करने के लिए चुनौती दे रहे हैं। लेकिन वर्तमान में ई-कॉमर्स पर जीएसटी का प्रभाव कैसा हुआ है, यह जानना काफी जरुरी है?

इस लेख में हम चर्चा करेंगे :

- 1. ई-कॉमर्स (इलेक्ट्रॉनिक कॉमर्स) क्या होता है?

- 2. जीएसटी के अंतर्गत ई-कॉमर्स क्या है?

- 3. जीएसटी के तहत ई-कॉमर्स बाजार के प्रकार

- 4. जीएसटी में ई-कॉमर्स ऑपरेटर किसे माना जाता है?

- 5. ई-कॉमर्स के लिए अनिवार्य जीएसटी पंजीकरण

- 6. ई-कॉमर्स का नए शासन (जीएसटी) में माइग्रेट

- 7. ई-कॉमर्स के लिए कम्पोजिट स्कीम?

- 8. ई-कॉमर्स में स्रोत पर कर संग्रह क्या है?

- 9. ई-कॉमर्स के तहत जीएसटी बिल जानकारी

- 10. ई-कॉमर्स के लिए बेहतर इनपुट टैक्स क्रेडिट

भारत की नई जीएसटी प्रणाली विशेष रूप से छोटे व्यवसायों के लिए करों को आसान बनाने के लिए डिज़ाइन की गई है। लेकिन अगर आप ई-कॉमर्स कंपनी चलाते हैं, तो नियम थोड़े जटिल हैं। यह सुनिश्चित करने के लिए कि आप सही रिकॉर्ड रख रहे हैं और करों का सही भुगतान कर रहे हैं, यह समझना महत्वपूर्ण है कि ई-कॉमर्स पर जीएसटी का प्रभाव कैसे होता है। तो आज हम इस लेख में आपको ई-कॉमर्स पर जीएसटी का प्रभाव क्या होता है। अथवा जानेंगे ऑनलाइन कॉमर्स के कितने प्रकार होते है? और निम्न तथ्यों के बारे में जानने की कोशिश करेंगे।

ई-कॉमर्स (इलेक्ट्रॉनिक कॉमर्स) क्या होता है?

भारत के ई-कॉमर्स बाजार का अनुमान कुछ विशेषज्ञों के अनुसार रुपये पर लगाया गया है। दिसंबर 2016 में इंटरनेट और मोबाइल एसोसिएशन ऑफ इंडिया द्वारा किए गए अध्ययन के अनुसार 211,005 करोड़ रुपये कुल टर्नओवर सामने आया था। वहीँ अगर सन 2020 तक रिपोर्ट में दावा किया गया है कि भारत को 100 $ बिलियन का ऑनलाइन खुदरा राजस्व प्राप्त करने की उम्मीद हो सकती है।

भारत में इलेक्ट्रॉनिक कॉमर्स के उदय ने एक ऑनलाइन कॉमर्स की अवधारणा को भी जन्म दिया है। बाजार एक ई-कॉमर्स प्लेटफॉर्म है, जिसका स्वामित्व ई-कॉमर्स ऑपरेटरों जैसे फ्लिपकार्ट, स्नैपडील और अमेज़ॅन के पास है। इस ऑनलाइन मार्केटप्लेस मॉडल की कुछ विशेषताएं भी होती हैं। आइये नीचे एक-एक करके देखिये।

- बाज़ार अपने प्लेटफ़ॉर्म पर ऑनलाइन पंजीकरण और बिक्री करने के लिए तीसरे पक्ष के विक्रेताओं को सक्षम बनाता है।

- मार्केटप्लेस बिक्री मूल्य पर सूचीबद्ध विक्रेताओं से सदस्यता शुल्क अथवा कमीशन लेता है।

- इस मॉडल के तहत, तृतीय-पक्ष विक्रेताओं के पास बड़े बाजार-पंजीकृत ग्राहक आधार तक पहुंच है।

- दूसरी ओर ग्राहक कई विक्रेताओं तक पहुंच प्राप्त करता है और वांछित उत्पादों के लिए एक प्रतिस्पर्धी मूल्य प्राप्त करता है।

- ऐसे बाजारों पर खरीदी गई वस्तुओं को सीधे व्यापारी / तीसरे पक्ष के विक्रेता द्वारा या मार्केटप्लेस ऑपरेटर द्वारा प्रबंधित एक पूर्ति केंद्र के माध्यम से भेज दिया जाता है।

सरकार ने भारत में ई-कॉमर्स बिजनेस मॉडल को बढ़ावा देने के लिए इस तरह के मॉडल के तहत प्रत्यक्ष विदेशी निवेश की अनुमति भी प्रदान की है। बाज़ार ने खुदरा विक्रेताओं को बिक्री और पहुंच के अतिरिक्त चैनल दिए हैं जो एक ऑफ़लाइन विक्रेता के लिए अकल्पनीय था।

जीएसटी के अंतर्गत ई-कॉमर्स क्या है?

ई-कॉमर्स को एमजीएल (मॉडल जीएसटी कानून) की धारा 43 बी (डी) में इस तरह से परिभाषित किया गया है-मुख्य रूप से इलेक्ट्रॉनिक कॉमर्स का अर्थ है, इलेक्ट्रॉनिक नेटवर्क से माल और सेवाओं की आपूर्ति या प्राप्ति, या धन या डेटा का संचरण।

इंटरनेट, ई-मेल, इंस्टेंट मैसेजिंग, शॉपिंग कार्ट, वेब सर्विसेज, यूनिवर्सल स्टेटमेंट डिस्कवरी और गुड इंटीग्रेशन (यूडीडीआई), फाइल ट्रांसफर प्रोटोकॉल (एफटीपी) और इलेक्ट्रॉनिक डेटा इंटरचेंज (ईडीआई) जैसे किसी भी एप्लिकेशन का उपयोग इंटरनेट पर निर्भर करता है। यह सीमित नहीं है कि भुगतान ऑनलाइन आयोजित किया जाता है या ऑपरेटर द्वारा माल और / या सेवाओं की अंतिम डिलीवरी।

जीएसटी के तहत ई-कॉमर्स बाजार के प्रकार

आपको शायद पता होगा की जीएसटी का भुगतान करने का तरीका आपके ऑनलाइन व्यवसाय के प्रकार पर निर्भर करता है। ऑनलाइन व्यवसायों के दो मुख्य प्रकार हैं। इन दोनों ई-कॉमर्स बाजार के प्रकारों के बारे में नीचे एक-एक करके विस्तार से जानेंगे और यह भी देखने की इन्हें जीएसटी कैसे प्रभावित कर रही है।

1. ई-कॉमर्स डायरेक्ट-सेलिंग

पहले एक डायरेक्ट-सेलिंग पद्धति का उपयोग करता है, जहां आप उत्पादों को खरीदते हैं या बनाते हैं और उन्हें अपनी वेबसाइट के माध्यम से ग्राहकों को बेचते हैं। यदि आप जानते हैं कि कैसे काम करना है, तो आप मानक जीएसटी फाइलिंग नियमों का पालन कर सकते हैं।

2. ई-कॉमर्स एग्रीगेटर

ऑनलाइन व्यवसाय का दूसरा प्रकार ई-कॉमर्स एग्रीगेटर है। एक एग्रीगेटर फ्लिपकार्ट जैसी एक वेबसाइट होती है, जो खरीदारों और विक्रेताओं को जोड़ती है और प्रत्येक बिक्री पर एक कमीशन चार्ज करती है। चूंकि वे हमेशा ग्राहकों को सीधे उत्पाद नहीं बेचते हैं, इसलिए इन प्रकार के ई-कॉमर्स व्यवसायों को जीएसटी को अलग तरीके से संभालना चाहिए। यह स्रोत, या TCS पर एकत्रित कर के साथ है।

जब आपकी वेबसाइट किसी खरीदार और विक्रेता के बीच बिक्री की सुविधा देती है, तो जीएसटी कानून आपको विक्रेता को भुगतान भेजने से पहले बिक्री का 2% कटौती करने की आवश्यकता होती है। आपको वह राशि सरकार को देनी होगी। फिर, आपका विक्रेता अपने स्वयं के जीएसटी फाइलिंग पर कटौती के रूप में उस कर का दावा कर सकता है।

यदि आप एक एग्रीगेटर हैं, तो आपको और आपके विक्रेताओं दोनों को सरकार को सभी बिक्री रिपोर्ट देनी होगी। आपकी रिपोर्ट और उनकी रिपोर्ट बिल्कुल मेल खाना चाहिए। यदि वे रिपोर्ट मेल नहीं करते हैं, तो आपके विक्रेता बकाया जीएसटी भुगतान के लिए जिम्मेदार हैं। टीसीएस की आवश्यकता आपको उन विक्रेताओं को हाजिर करने और हटाने में मदद करती है जो बिक्री की सही जानकारी नहीं देते हैं।

जीएसटी में ई-कॉमर्स ऑपरेटर किसे माना जाता है?

एमजीएल की धारा 43 बी (ई) एक इलेक्ट्रॉनिक वाणिज्य ऑपरेटर (परिचालक) को हर उस व्यक्ति के रूप में परिभाषित करती है, जो प्रत्यक्ष या अप्रत्यक्ष रूप से किसी इलेक्ट्रॉनिक सामान को संचालित करने या संचालित करने का प्रबंधन करता है, जो किसी भी सामान या सेवाओं को प्रदान करता है, जो इसके अलावा की आपूर्ति को सुविधाजनक बनाने में लगा हुआ है।

इलेक्ट्रॉनिक प्लेटफार्मों के माध्यम से वस्तुओं और सेवाओं की आपूर्ति के संबंध में कोई भी जानकारी या कोई अन्य सेवाएं प्रदान करने वाले किसी भी व्यक्ति को एक ऑपरेटर के रूप में माना जाएगा। हालांकि, अपने खाते में वस्तुओं / सेवाओं की आपूर्ति करने वाले व्यक्ति को परिचालक के रूप में नहीं माना जाएगा। नीचे एक उदाहरण की सहायता से समझने की कोशिश करते है।

| ई-कॉमर्स परिचालक | ई-कॉमर्स ऑपरेटर नहीं है। |

| अमेज़ॅन और फ्लिपकार्ट ई-कॉमर्स ऑपरेटर हैं क्योंकि वे वास्तविक आपूर्तिकर्ताओं को अपने प्लेटफार्मों (लोकप्रिय रूप से बाजार स्थान या पूर्ति मॉडल) के माध्यम से सामानों की आपूर्ति करने की सुविधा प्रदान कर रहे हैं। | अमेज़ॅन और फ्लिपकार्ट को आपूर्ति के संबंध में ई-कॉमर्स ऑपरेटर नहीं माना जाएगा जो वे अपने स्वयं के खाते (लोकप्रिय इन्वेंट्री कहा जाता है) पर बनाते हैं। |

ई-कॉमर्स के लिए अनिवार्य जीएसटी पंजीकरण

सबसे महत्वपूर्ण चीजों में से एक यह है कि जीएसटी कानून ने बहुत छोटे व्यवसायों पर करों को कम कर दिया। पूर्वोत्तर राज्यों में, 20 लाख रुपये या 10 लाख रुपये से कम कमाने वाली कंपनियों को जीएसटी का भुगतान करने की आवश्यकता नहीं है। लेकिन वही ई-कॉमर्स व्यवसाय के मालिक के रूप में, यह सीमा आप पर लागू नहीं होती है।

जीएसटी के तहत, सभी ऑनलाइन विक्रेताओं को जीएसटी का पंजीकरण और भुगतान करना अनिवार्य रूप से होता है। इसका मतलब यह है कि भले ही आप केवल 1 लाख रुपये कमाए, आपको ऑनलाइन जीएसटी पोर्टल पर जाना होगा और जीएसटीआईएन नंबर प्राप्त करना होगा। इसके अलावा, आपको मासिक रिटर्न दाखिल करने और सभी योग्य बिक्री पर करों का भुगतान करने की आवश्यकता है।

दूसरे शब्दों में:- एमजीएल की धारा 19 आर / डब्ल्यू अनुसूची- III प्रदान करता है कि ई-कॉमर्स ऑपरेटरों को जीएसटी के तहत थ्रेसहोल्ड (दहलीज) छूट उपलब्ध नहीं है और वे उनके द्वारा की गई आपूर्ति के मूल्य के बावजूद पंजीकृत होने के लिए उत्तरदायी होंगे।

क्या एक एग्रीगेटर को जीएसटी के तहत पंजीकृत होना आवश्यक है?

जी हाँ, एमजीएल की धारा 19 आर/डब्ल्यू अनुसूची- III यह प्रदान करती है कि एग्रीगेटरों को थ्रेसहोल्ड छूट उपलब्ध नहीं है और वे उनके द्वारा की गई आपूर्ति के मूल्य के बावजूद पंजीकृत होने के लिए उत्तरदायी होंगे।

ई-कॉमर्स का नए शासन (जीएसटी) में माइग्रेट

नई कर व्यवस्था की शुरुआत के साथ, एक महत्वपूर्ण कारक पलायन कर रहा है और जल्दी से नई नीतियों (जीएसटी) को अपना रहा है। इसलिए, ईकामर्स व्यवसाई के लिए अपने मौजूदा ईआरपी सिस्टम या नई प्रणाली के साथ एक आसान प्रवास करना भी महत्वपूर्ण होगा। आपको पता है की ईकामर्स के संचालन पूरे भारत में फैली हुई हैं, इसलिए ई-कॉमर्स कंपनी के लिए एक प्रणाली होना बहुत महत्वपूर्ण हो जाता है, जो उन्हें सामानों के साथ-साथ विशाल अंतरराज्यीय लेनदेन के लिए जीएसटी की गणना करने में मदद करेगी।

ई-कॉमर्स के लिए कम्पोजिट स्कीम?

आपको पता होगा की, बाजार संचालकों के साथ पंजीकृत इनमें से अधिकांश विक्रेता छोटे और मध्यम व्यवसाय होते हैं। सरकार ने जीएसटी कानून के तहत कंपोजिशन स्कीम शुरू की है। यह योजना मुख्य रूप से छोटे और मध्यम व्यवसायों के लिए अनुपालन बोझ को कम करने के उद्देश्य के लिए जीएसटी परिषद ने लागू की है।

इस योजना के तहत, व्यवसायों को मासिक के बजाय त्रैमासिक रिटर्न दाखिल करने और 2% तक की मामूली दरों पर करों का भुगतान करने की आवश्यकता होती है। कंपोजिशन स्कीम के बारे में अधिक जानने के लिए, यहां क्लिक करें। हालांकि, जीएसटी अधिनियम ने स्पष्ट रूप से ई-कॉमर्स व्यवसायों को कम्पोजिशन योजना से स्पष्ट रूप से बाहर रखा है।

ई-कॉमर्स में स्रोत पर कर संग्रह क्या है?

एमजीएल की धारा 43 सी (1) के संदर्भ में, एक ई-कॉमर्स ऑपरेटर को माल की आपूर्ति के संबंध में माल या सेवाओं के वास्तविक आपूर्तिकर्ता को देय या देय राशि को इकट्ठा (यानी कटौती) करने की आवश्यकता होती है। या ऐसे ऑपरेटर के माध्यम से सेवाओं का प्रदर्शन किया जाता है। ऐसी ही कटौती / एकत्र की गई राशि को ई-कॉमर्स के तहत टैक्स कलेक्शन एट सोर्स (TCS) कहा जाता है।

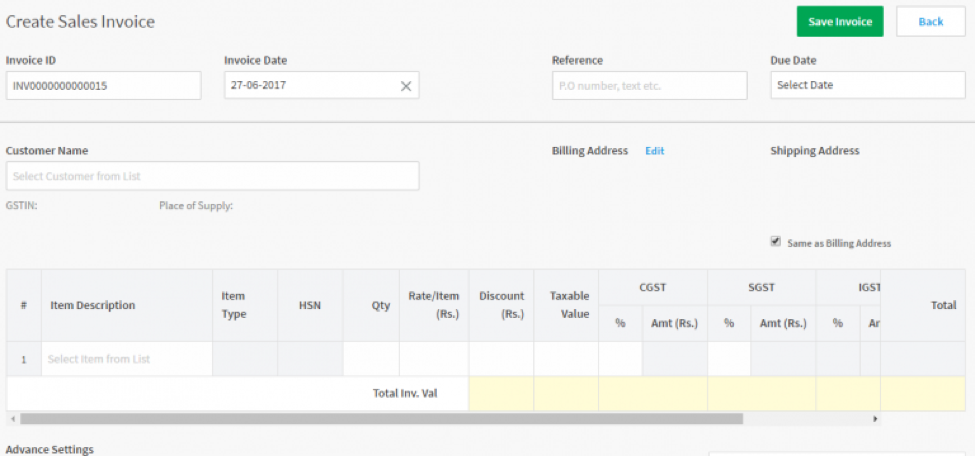

ई-कॉमर्स के तहत जीएसटी बिल जानकारी

प्रत्येक आपूर्तिकर्ता को पंजीकृत कर योग्य व्यक्तियों को आपूर्ति का चालान विवरण बनाए रखना होगा और अपंजीकृत व्यक्तियों को ई-कॉमर्स प्लेटफॉर्म के माध्यम से आपूर्ति का कुल मूल्य प्रदान करना होगा। इसलिए जीएसटी अनुपालन चालान को उठाना बहुत महत्वपूर्ण है। यहां नीचे कुछ विवरण दिए गए हैं जिनका उल्लेख ई-कॉमर्स के तहत बिक्री बिल (चालान) में किया जाना चाहिए:-

- आपूर्तिकर्ता का नाम, पता और जीएसटीआईएन नंबर।

- बीजक संख्या (बिल नंबर)

- जारी करने की तारिख।

- नाम, पता और GSTIN यदि प्राप्तकर्ता पंजीकृत हो।

- HSN कोड।

- माल / सेवाओं का विवरण।

- माल की मात्रा।

- मूल्य (छूट के बाद)

- जीएसटी की दर और राशि।

ई-कॉमर्स के लिए बेहतर इनपुट टैक्स क्रेडिट

जब आप ई-कॉमर्स व्यवसाय चलाते हैं, तो आप अपने कर भुगतान को कम करने के लिए जीएसटी के तहत इनपुट टैक्स क्रेडिट का लाभ उठा सकते हैं। कल्पना कीजिए कि आप किसी कच्चे माल पर जीएसटी में 100 रुपये खर्च करेंगे। इसके बाद, जब आप उन आपूर्ति को उत्पादों में परिवर्तित करते हैं और उन्हें ऑनलाइन बेचते हैं, तो आप अपने ग्राहकों से जीएसटी में 150 रुपये लेते हैं।

अथवा सरकार से उम्मीद है कि आप उन्हें 150 रुपये का भुगतान करेंगे। हालांकि, आईटीसी के साथ, आप मूल 100 रुपये क्रेडिट के रूप में काट सकते हैं। इसका मतलब है कि आपको केवल सरकार को 50 रुपये का भुगतान करना होगा।

आप किसी भी उत्पाद और सेवाओं के लिए आईटीसी का दावा कर सकते हैं जो आपकी कंपनी व्यवसाय में उपयोग करती है। लेकिन आपको यह समझाने में सक्षम होना चाहिए कि आप अपने द्वारा खरीदी गई चीजों का उपयोग कैसे कर रहे हैं। यदि आप कारखानों से थोक में टी-शर्ट खरीदते हैं और उन्हें स्क्रीन-प्रिंटिंग कंपनी को बेचते हैं, तो आप आईटीसी का दावा कर सकते हैं। लेकिन, यदि आप अपने व्यक्तिगत उपयोग के लिए कंप्यूटर खरीद रहे हैं, तो आप आईटीसी का दावा नहीं कर सकते।

कई ई-कॉमर्स व्यवसाय मालिकों के लिए, जीएसटी प्रणाली आसान रिपोर्टिंग और विकास के नए अवसरों को अनुमति देती है। क्योंकि सिस्टम ऑनलाइन कंपनियों के लिए जटिल है, इसके लिए आपको अप-टू-डेट रहना महत्वपूर्ण है, ताकि आप सही तरीके से जीएसटी फाइल कर सकें और सबसे अधिक उपलब्ध इनपुट टैक्स क्रेडिट बना सकें जो आपके मासिक कर बिल को कम कर सकते हैं।