आपको पता है की, संशोधित जीएसटी कानून ने पूंजीगत वस्तुएं की परिभाषा में भारी बदलाव किया है। संशोधित जीएसटी कानून के तहत कैपिटल गुड्स की परिभाषा की धारा 2 (19) के तहत दी गई है, जिसमें कहा गया है कि पूंजीगत वस्तुओं का मतलब किसी भी प्रकार का माल है, जिसका मूल्य क्रेडिट का दावा करने वाले व्यक्ति के खातों की पुस्तकों में अथवा व्यापार के दौरान या उससे परे उपयोग करने का इरादा होता है। इस लेख में हम इसी के बारे में विस्तार से जानने वाले है।

इस लेख में हम चर्चा करेंगे :

कैपिटल गुड्स (पूंजीगत वस्तुएं) क्या हैं?

कैपिटल गुड्स जैसे की:- भवन, मशीनरी, उपकरण, वाहन और उपकरण जैसी संपत्ति होती हैं जो एक संगठन माल या सेवाओं का उत्पादन करने के लिए उपयोग करता है। उदाहरण के लिए, लोहे और इस्पात उद्योग में प्रयुक्त ब्लास्ट फर्नेस स्टील निर्माता के लिए एक पूंजीगत संपत्ति हो सकती है।

एक उदाहरण से समझने की कोशिश करते है:-

आप अपने ओवन में एक केक बना रहे हैं। आप केक बनाने के लिए कुछ सामग्री जैसे की अंडे, पानी, आटा, मक्खन का स्तेमाल करते है, ऐसी सामग्री आपके इनपुट कहलाती हैं। केक आपका अंतिम उत्पाद है। और ओवन पूंजीगत सामान (कैपिटल गुड) है जो आपको केक बनाने में मदद करता है।

अंतिम उत्पाद बनाते समय इनपुट का उपयोग किया जाता है और उत्पादन की लागत के रूप में व्यावसायिक खर्च के रूप में व्यवहार किया जाता है।

जीएसटी में कैपिटल गुड्स क्या हैं?

जीएसटी में कैपिटल गुड्स की अवधारणा:- जीएसटी कानून में, “पूंजीगत वस्तुएं” शब्द को परिभाषित किया गया है। कैपिटल गुड्स का मतलब माल है, जिसका मूल्य इनपुट टैक्स क्रेडिट का दावा करने वाले व्यक्ति के खाते की किताबों में कैपिटल में है और जिसका उपयोग व्यापार के लिए या आगे भी किया जाता है।

इसलिए, एक पूंजी को जीएसटी के तहत अच्छा मानने के लिए, निम्नलिखित शर्तों से गुजरना होता है:-

- यह अच्छा होना चाहिए: अच्छा पैसा, शेयर [भूमि और भवन माल नहीं हैं] के अलावा चल संपत्ति को कवर करने के लिए परिभाषित किया गया है।

- उपहारों के माध्यम से खोए, चुराए, नष्ट किए गए या निपटान किए गए पूंजीगत सामानों के संबंध में जीएसटी निहितार्थ।

- जीएसटी में कैपिटल गुड्स की बिक्री पर मार्जिन योजना की प्रयोज्यता।

- जीएसटी में कैपिटल गुड्स की बिक्री पर निहित है, जिन्हें आईटीसी सीजीएसटी अधिनियम, 2017 (‘अधिनियम’) की धारा 17 (5) के प्रावधानों के तहत अनुमति नहीं है।

जीएसटी में कैपिटल गुड्स पर क्रेडिट क्या है?

आपको पता होगा की, जब आप कुछ भी खरीदते हैं, तो आपको उस पर जीएसटी टैक्स देना पड़ता है। बाद में, आप अपनी खरीद पर भुगतान किए गए जीएसटी पर इनपुट टैक्स क्रेडिट का दावा कर सकते हैं। ठीक ऐसे ही, जब आप अपने कारखाने के लिए कोई मशीनरी खरीद रहे हैं, तो आपको लागू GST दर का भुगतान करना होता है। भुगतान किए गए इस जीएसटी को इनपुट की तरह ही क्रेडिट के रूप में दावा किया जा सकता है।

हालाँकि, यदि आप जीएसटी में पूंजीगत वस्तुएं को खरीदते समय भुगतान किए गए जीएसटी पर किसी प्रकार की छूट का दावा करते हैं, तो आप इनपुट टैक्स क्रेडिट का दावा नहीं कर सकते।

- जीएसटी में कैपिटल गुड्स को व्यक्ति के खाते की पुस्तकों में पूंजीकृत किया गया है।

- कैपिटल गुड्स का उपयोग या उपयोग व्यवसाय के पाठ्यक्रम या आगे बढ़ाने के लिए किया जाता है।

- सीजीएसटी अधिनियम की धारा 16 (2) के तहत बताई गई शर्तें निम्नानुसार हैं:-

- पंजीकृत व्यक्ति कर चालान के कब्जे में है।

- पंजीकृत व्यक्ति को कैपिटल गुड्स मिला है।

- ऐसे पूंजीगत सामानों पर लगाए गए कर का भुगतान किया गया है।

- कैपिटल गुड्स के संबंध में जीएसटी रिटर्न दाखिल किया गया है।

- धारा 16 (3) में वर्णित अतिरिक्त शर्त यह है कि पंजीकृत व्यक्ति ने आयकर अधिनियम, 1961 (1961 का 43) के प्रावधानों के तहत जीएसटी में कैपिटल गुड्स और संयंत्र और मशीनरी की लागत के कर घटक पर मूल्यह्रास का दावा किया है। उक्त कर घटक पर इनपुट कर क्रेडिट की अनुमति नहीं दी जाएगी।

- अवरुद्ध इनपुट टैक्स क्रेडिट:- सीजीएसटी अधिनियम की धारा 17 (5) के अनुसार अपवादों के अधीन मोटर टैक्स, वेसल्स और एयरक्राफ्ट पर इनपुट टैक्स क्रेडिट अवरुद्ध है।

- जीएसटी में पूंजीगत सामान की खरीद पर इनपुट टैक्स क्रेडिट की कुल राशि की अनुमति है। यह वैट, सेवा कर आदि के प्रावधानों के साथ नहीं है, जहां किस्तों में इनपुट टैक्स क्रेडिट को वर्ष-वार अनुमति दी गई थी।

जीएसटी में कैपिटल गुड्स के लिए आईटीसी के प्रकार?

किसी भी सामान (पूंजीगत सामान सहित) और किसी भी इनपुट सेवाओं का उपयोग किया जाता है जो किसी व्यवसाय या उससे परे दोनों वस्तुओं या सेवाओं के प्रदाता द्वारा किया जाता है, इनपुट टैक्स क्रेडिट के लिए पात्र हैं। इसीलिए वस्तु एवं सेवा कर प्रणाली के तहत आने वाली जीएसटी में पूंजीगत वस्तुएं के लिए इनपुट टैक्स क्रेडिट के तीन प्रकार होते है। इन सभी प्रकारो को एक-एक करके नीचे विस्तार से जानने की कोशिश करते है।

1. कैपिटल गुड्स का उपयोग केवल व्यक्तिगत उपयोग के लिए या रियायती बिक्री के लिए किया जाता है।

इनपुट टैक्स क्रेडिट व्यक्तिगत खरीद के लिए या रियायती बिक्री में उपयोग किए जाने वाले पूंजीगत सामान के लिए उपलब्ध नहीं है। इसे फॉर्म जीएसटीआर-2 में इंगित किया जाएगा और इसे इलेक्ट्रॉनिक क्रेडिट लेज़र में क्रेडिट नहीं किया जाएगा।

व्यक्तिगत खरीद का उदाहरण देखिये:- रोहित नाम के व्यक्ति ने एक फ्रिज खरीदा है। चूँकि यह उसके व्यवसाय के लिए आवश्यक नहीं है, अर्थात्, विशुद्ध रूप से व्यक्तिगत खरीद, वह फ्रिज के लिए भुगतान किए गए जीएसटी पर किसी भी इनपुट टैक्स क्रेडिट का दावा नहीं कर सकेगा।

बिक्री को छूट देने के लिए पूंजीगत वस्तुओं का उपयोग किया जाता है- उदहारण से समझिये:- रोहित ने अपने किराने की दुकान में गेहूं के दाने पीसने के लिए एक छोटी सी आटा चक्की खरीदी है। चूंकि यह अनब्रांडेड आटा का उत्पादन कर रहा है, इसलिए इसे जीएसटी से छूट दी गई है। चूंकि यह एक रियायती बिक्री है, इसलिए यह मील के लिए भुगतान किए गए जीएसटी पर किसी भी आईटीसी का दावा नहीं कर सकता है।

2. सामान्य बिक्री के लिए उपयोग की जाने वाली पूंजीगत वस्तुएं

मान कर चलिए की, रोहित नाम के व्यक्ति ने जूते बनाने की मशीनरी खरीदी है। चूंकि जूते एक सामान्य कर योग्य आपूर्ति हैं, इसलिए मशीनरी खरीदते समय भुगतान किया गया जीएसटी इनपुट टैक्स क्रेडिट के रूप में पूर्ण रूप से उपलब्ध होगा। इसे फॉर्म जीएसटीआर-2 में इंगित किया जाएगा और इलेक्ट्रॉनिक क्रेडिट लेज़र में क्रेडिट किया जाएगा।

3. आंशिक रूप से व्यक्तिगत छूट और आंशिक रूप से सामान्य बिक्री के लिए सामान्य क्रेडिट

- जीएसटी में कैपिटल गुड्स के लिए भुगतान किया गया आईटीसी इलेक्ट्रॉनिक क्रेडिट लेज़र में जमा किया जाएगा।

- कुछ पूंजीगत वस्तुओं का उपयोग जीवन खरीद की तारीख से 5 साल के लिए किया जाएगा।

- अब पूरे उपयोगी जीवन के लिए इलेक्ट्रॉनिक क्रेडिट बहीखाता के लिए जमा किए गए इनपुट टैक्स की कुल राशि को उपयोगी जीवन पर वितरित किया जाएगा।

अर्थात, उपयोगी जीवन को 5 साल के रूप में लिया जाएगा।

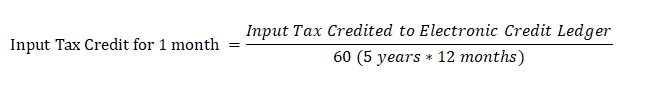

यदि आप मासिक आधार पर जीएसटी का भुगतान करते हैं तो आप नीचे दिखाई गई छवि में सूत्र का उपयोगकर सकते है:-

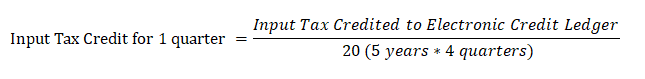

यदि आपका टर्नओवर 1.5 करोड़ से कम है, तो आप तिमाही आधार पर जीएसटी का भुगतान करेंगे। और इसके तहत आईटीसी की गणना निम्न सूत्र का उपयोग करके की जाएगी:-

पूंजीगत वस्तुओं के लिए सामान्य क्रेडिट की गणना?

जीएसटी में पूंजीगत वस्तुएं के लिए आपको सामान्य इनपुट टैक्स क्रेडिट भी प्रदान किया जाता है। लेकिन आपने कभी सोचा है, की आप इसकी गणना कैसे कर सकते है। हम आपको यहाँ इसी के बारे में बताने जा रहे है, की पूंजीगत वस्तुएं के लिए सामन्य क्रेडिट की गणना किस प्रकार से की जा सकती है। एक-एक करके नीचे विस्तार से जानने की कोशिश करते है।

1. रियायती आपूर्ति के लिए

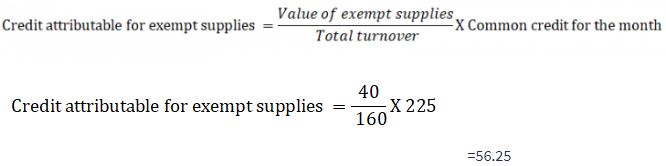

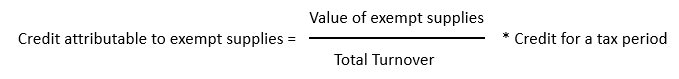

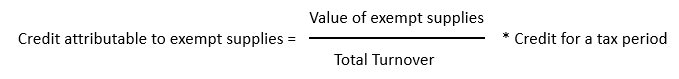

आम पूंजीगत ऋण से किसी भी प्रकार की आपूर्ति में छूट के लिए आईटीसी की राशि का पता लगाने के लिए एक सूत्र प्रदान किया गया है। आप नीचे दिए गए चित्र की सहायता से सूत्र को देख सकते है।

छूट की आपूर्ति के लिए ऋण की कटौती के बाद शेष राशि को आईटीसी के रूप में अनुमति दी जाएगी। उपरोक्त सभी गणना अलग से की जानी चाहिए:-

- केंद्रीय कर।

- राज्य कर।

- संघ कर।

- एकीकृत कर।

2. कर योग्य वस्तुओं के लिए भी छूट वाले सामानों का उपयोग करना शुरू कर दे, तो क्या होगा?

यदि पहले एक पूंजीगत संपत्ति का विशेष रूप से उपयोग किया जाता था, जैसे की:-

- व्यक्तिगत उद्देश्य।

- डिस्काउंट बेचते हैं।

और अब इसका उपयोग आमतौर पर इसके लिए किया जाता है:-

- व्यावसायिक और व्यक्तिगत उद्देश्य।

- कर योग्य और छूट को प्रभावित करना।

इसकी गणना करने के लिए एक सूत्र सामने आता है। नीचे आप इस सूत्र को देख सकते है:-

इनपुट टैक्स इलेक्ट्रॉनिक क्रेडिट लेज़र = क्रेडिट टैक्स में जमा किया जाना चाहिए – हर तिमाही के लिए इनपुट टैक्स का 5% या चालान की तारीख का हिस्सा।

इसे एक उदाहरण की सहायता से समझने की कोशिश करते है:-

अविनाश ने केवल छूट की आपूर्ति में उपयोग के लिए एक पूंजीगत संपत्ति खरीदी। उन्होंने 01/10/2017 को इनपुट टैक्स के रूप में 18,000 रुपये के जीएसटी टैक्स के साथ 1,00,000 रुपये का भुगतान किया। अब 15/11/2018 को वह आम तौर पर कर योग्य और छूट दोनों के लिए पूंजीगत संपत्ति का उपयोग करने का इरादा रखता है। अब पात्र आम इनपुट टैक्स क्रेडिट की गणना निम्नानुसार की जाएगी:-

=इनपुट टैक्स – प्रत्येक तिमाही या उसके भाग के लिए 5% इनपुट टैक्स।

01/10/2017 से 15/11/2018 = 5 तक की संख्या।

= 18,000 – (18000 का 5%) * 5 तिमाहियों।

= 18,000 – 4,500

= 13,500 रुपये।

अब, यह अविनाश के लिए उपलब्ध सामान्य क्रेडिट है। वह 13,500 रुपये का क्रेडिट इलेक्ट्रॉनिक क्रेडिट लेज़र को देगा। इसके बाद उस व्यक्ति को नीचे दिखाए गए फॉर्मूला के अनुसार छूट वाली आपूर्ति के लिए ITC की गणना करनी होगी।

अगर 1 महीने के लिए सामान्य क्रेडिट की बात करें तो = 13,500 ÷ 60 = 225 – माना जाता है कि उनका कुल कारोबार 160 लाख है और बिक्री की छूट 40 लाख है।