जीएसटीआर 5 ए फॉर्म एक गैर-निवासी ऑनलाइन सूचना और डेटाबेस एक्सेस या पुनर्प्राप्ति (OIDAR) सेवा प्रदाता द्वारा भारत के बाहर एक जगह से गैर पंजीकृत ग्राहकों को भारत में एक व्यक्तिगत या गैर-करदाता ग्राहकों को प्रदान की जाने वाली सेवाओं के लिए दायर किया जाता है। तो आज के इस लेख में इसी फॉर्म (जीएसटीआर 5 ए) के बारे में विस्तार से सभी जानकारियों के बारे में जानेंगे। तो चलिए बिना किसी देरी के शुरू करते है!

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटीआर 5 ए फॉर्म क्या है?

- 2. ऑनलाइन सूचना और डेटाबेस (OIDAR) की पहुंच या पुनर्प्राप्ति क्या है?

- 3. जीएसटीआर 5 ए फॉर्म दाखिल करने के लिए पूर्व-आवश्यकताएँ क्या हैं?

- 4. जीएसटीआर 5 ए फॉर्म दाखिल करने के लिए पूर्व-आवश्यकताएँ क्या हैं?

- 5. जीएसटीआर 5 ए फॉर्म फाइलिंग के लिए ध्यान रखने योग्य बातें?

- 6. जीएसटीआर 5 ए फॉर्म कब दाखिल करना है?

- 7. जीएसटीआर 5 ए फॉर्म का प्रारूप क्या है?

- 8. गैर-निवासी OIDAR सेवा प्रदाताओं के लिए अनुपालन आवश्यकताएँ क्या है?

- 9. जीएसटी पोर्टल पर जीएसटीआर 5 ए फॉर्म कैसे दाखिल करें?

- 9. जीएसटीआर 5 ए फॉर्म दर्ज होने के बाद क्या होता है?

जीएसटीआर 5 ए फॉर्म क्या है?

वस्तु एवं सेवा कर प्रणाली के तहत आने वाला जीएसटीआर 5 ए फॉर्म एक गैर-निवासी ऑनलाइन सूचना और डेटाबेस एक्सेस या पुनर्प्राप्ति (OIDAR) सेवा प्रदाता द्वारा भारत के बाहर एक जगह से गैर पंजीकृत ग्राहकों को भारत में एक व्यक्तिगत या गैर-करदाता ग्राहकों को प्रदान की जाने वाली सेवाओं के लिए दायर किया जाने वाला फॉर्म होता है। अथवा इसे उस महीने की 20 तारीख तक दाखिल करना होगा, जब तक कि कर आयुक्त या जिस तारीख तक इसे बढ़ाया जा सकता है, वह कर अवधि के अनुसार सफल हो सकता है।

दूसरे शब्दों में:- जीएसटीआर 5 ए फॉर्म एक गैर-निवासी ऑनलाइन सूचना और रिटर्न फॉर्म एक डेटाबेस द्वारा दायर किया जाता है। गैर-पंजीकृत व्यक्ति या गैर-कर योग्य ग्राहकों को भारत के बाहर की जगह से भारत में एक व्यक्ति को प्रदान की जाने वाली सेवाओं की पहुँच या पुनर्प्राप्ति। (OIDAR) सेवा प्रदाता कहते है। यह उस महीने की 20 तारीख तक दायर किया जाना चाहिए जिसमें कर की अवधि उस तिथि तक या उस तिथि तक हो सकती है जब आप आयुक्त के रूप में विस्तार कर सकते है।

ऑनलाइन सूचना और डेटाबेस (OIDAR) की पहुंच या पुनर्प्राप्ति क्या है?

आज की दुनिया में, आपको पता होगा की व्यवसाय राष्ट्रीय सीमाओं से बंधे नहीं हैं। इंटरनेट का उपयोग भारत में विदेशों से सेवाएं प्रदान करने का एक साधन है। विभिन्न मॉडल हैं जिनके माध्यम से ये सेवाएं उपयोगकर्ताओं को प्रदान की जाती हैं।

उदाहरण के लिए:- अमेज़न भारत में संयुक्त राज्य अमेरिका से क्लाउड-आधारित सेवाएं (AWS) प्रदान करता है इन सेवाओं के लिए उपयोग किया जाने वाला एक सामान्य व्यावसायिक चोरी ऑनलाइन सूचना और डेटाबेस एक्सेस या पुनर्प्राप्ति (OIDAR) सेवाएं हैं। तो OIDAR सेवाएं मुख्य रूप से इंटरनेट का उपयोग करते हुए प्रदान की जाने वाली सेवाओं की एक श्रेणी है। ये सेवाएँ सेवा प्राप्तकर्ता द्वारा भी प्राप्त की जाती हैं क्योंकि सेवा प्रदाता के पास भौतिक इंटरफ़ेस नहीं है। OIDAR सेवाओं को जीएसटी के तहत लाया जाता है ताकि यह सुनिश्चित किया जा सके कि घरेलू सेवा प्रदाताओं के पास एक समान अवसर (लागत के रूप में भी) है।

OIDAR (ओईडीएआर) सेवाओं पर जीएसटी क्या है?

भारत में वस्तु एवं सेवा कर प्रणाली के तहत आने वाली ओईडीएआर सेवाओं को भी जीएसटी शासन के तहत कर के दायरे में लाया गया है। भारत में अपंजीकृत सेवा प्राप्तकर्ताओं को सेवाएं प्रदान करने वाली OIDAR सेवा प्रदाताओं द्वारा प्रस्तुत किए जाने वाले जीएसटीआर 5 ए फॉर्म में एक रिटर्न निर्धारित किया गया है। ध्यान रहे ऐसी सेवाओं के लिए सेवा प्राप्तकर्ताओं की दो श्रेणियां होती हैं। इन दोनों श्रेडियो के बारे में आप नीचे एक-एक करके जानकारी प्राप्त कर सकते है।

1. पंजीकृत व्यक्ति / संस्था।

ऐसे व्यक्ति / इकाई द्वारा प्राप्त सेवाओं पर रिवर्स चार्ज मैकेनिज्म के माध्यम से कर लगाया जाता है (अर्थात सेवाओं के प्राप्तकर्ता सरकार को जीएसटी का भुगतान करने के लिए उत्तरदायी हैं)। जीएसटी का भुगतान रिवर्स चार्ज तंत्र के माध्यम से प्राप्तकर्ताओं द्वारा समझाया गया है। अथवा रिटर्न उसी के हिसाब से फाइल करना होता है, यानी सर्विस रिसीव करना पड़ता है या रिटर्न फाइल करते समय इन सेवाओं को शामिल करना पड़ता है।

2. एक अपंजीकृत व्यक्ति, सरकार, स्थानीय प्राधिकारी?

जब ऐसे प्राप्तकर्ता द्वारा सेवाएं प्राप्त की जाती हैं, तो सेवा प्रदाता सरकार को जीएसटी का भुगतान करने के लिए उत्तरदायी होते हैं। इस मामले में प्राप्त की गई सेवाएं व्यवसाय या वाणिज्य के अलावा एक उद्देश्य के लिए होनी चाहिए। साथ ही इन सेवा प्राप्तकर्ताओं के लिए, जीएसटीआर 5 ए फॉर्म दाखिल करना होगा।

जीएसटीआर 5 ए फॉर्म दाखिल करने के लिए पूर्व-आवश्यकताएँ क्या हैं?

गुड्स एन्ड सर्विसेस टैक्स सिस्टम के तहत आने वाला फॉर्म जीएसटीआर 5 ए दाखिल करने के लिए पूर्व-आवश्यकताएं निम्न होती हैं। नीचे इन सभी पूर्व-आवश्यक्ताओं को आप बिंदुओं की सहायता से देख सकते है:-

- करदाता को OIDAR सेवा प्रदाता के रूप में पंजीकृत होना चाहिए और उसके पास एक वैध जीएसटीआईएन संख्या होनी चाहिए।

- करदाता के पास उपयोगकर्ता आईडी और पासवर्ड मान्य होना चाहिए।

- यदि अधिकृत हस्ताक्षरकर्ता भारतीय है तो करदाता के पास डीएससी के साथ दाखिल करने के लिए वैध और गैर-समाप्त / गैर-निरस्त पैन आधारित डिजिटल हस्ताक्षर (डीएससी) होना चाहिए।

- करदाता ईवीसी के माध्यम से भी रिटर्न दाखिल कर सकते हैं। यदि अधिकृत हस्ताक्षरकर्ता भारतीय नहीं है, तो ई-मेल संदेश के माध्यम से ओटीपी को सूचित किया जाएगा।

जीएसटीआर 5 ए फॉर्म फाइलिंग के लिए ध्यान रखने योग्य बातें?

जहां तक जीएसटीआर 5 ए फॉर्म दाखिल करने का सवाल है, तो निम्नलिखित बिंदुओं को OIDAR सेवा प्रदाताओं द्वारा ध्यान में रखा जाना चाहिए:-

- यदि वर्तमान कर अवधि के लिए रिटर्न दाखिल नहीं किया गया है, तो वर्तमान अवधि के लिए GSTR-5A फॉर्म दायर नहीं किया जा सकता है।

- किसी विशेष कर अवधि के लिए जीएसटीआर 5 ए फॉर्म रिटर्न केवल करों के पूर्ण भुगतान और अन्य देनदारियों के बाद दायर किया जा सकता है।

- OIDAR सेवा प्रदाता GSTR-5A फोर्म में किसी भी आईटीसी का दावा नहीं कर सकता है। इस प्रकार, जीएसटीआर 5A फॉर्म के लिए कोई इलेक्ट्रॉनिक क्रेडिट लीडर नहीं रखा जाता है।

जीएसटीआर 5 ए फॉर्म कब दाखिल करना है?

जीएसटीआर 5 ए मासिक रिटर्न फॉर्म आवश्यकताओं को महीने की 20 वीं तारीख तक दायर किया जाता है, जो कर की अवधि के अनुसार या आयुक्त द्वारा बढ़ाए जाने की तारीख तक सफल होते हैं। वीडियो अधिसूचना संख्या 69/2017 – केंद्रीय कर; दिनांक 21/12/2017, सीबीईसी ने जीएसटीआर -5 ए फॉर्म दाखिल करने की समय सीमा जुलाई -17 से 17 अक्टूबर तक बढ़ाकर 31.01.2018 तक कर दी थी।

जीएसटीआर 5 ए फॉर्म का प्रारूप क्या है?

फॉर्म जीएसटीआर 5 ए को मुख्य रूप से गैर-निवासी OIDAR सेवा प्रदाता को भारत में गैर-कर योग्य व्यक्तियों या उपभोक्ताओं को किए गए ऑनलाइन सूचना और डेटाबेस एक्सेस या पुनर्प्राप्ति सेवाओं से संबंधित कर योग्य आपूर्ति के विवरण प्रस्तुत करने की आवश्यकता होती है। इसके अलावा, पूर्ववर्ती कर अवधि में दिए गए कथनों में संशोधन, ब्याज का विवरण देखने या किसी अन्य राशि और ऑफसेट देनदारियों को भी जीएसटीआर 5 ए फॉर्म में अनुमति दी गई है।

गैर-निवासी OIDAR सेवा प्रदाताओं के लिए अनुपालन आवश्यकताएँ क्या है?

1. जीएसटीआर 5 ए फाइलिंग आवश्यकताएँ

अधिनियम के अनुसार, फॉर्म जीएसटीआर 5 ए के तहत प्रति माह मासिक रिटर्न दाखिल करना होगा। अथवा जीएसटीआर 5 ए फॉर्म दाखिल करने की नियत तारीख सफल महीने के 20 वें दिन के भीतर है। उदाहरण के लिए, अप्रैल 2020 के महीने में प्रदान की जाने वाली सेवाओं के लिए जीएसटीआर 5 ए फॉर्म को 20 मई 2020 तक नवीनतम दर्ज किया जाना है।

हालाँकि, कुछ शर्तें और सावधानियां हैं जिनका जीएसटीआर 5 ए फॉर्म दाखिल करते समय किसी को पालन करना चाहिए:-

- कर के तहत किसी भी अवधि के लिए कोई व्यावसायिक गतिविधि नहीं होने पर भी रिटर्न दाखिल करना होगा।

- अनिवासी OIDAR सेवा प्रदाताओं के लिए जीएसटीआर 5A फॉर्म दाखिल करना अनिवार्य है।

- जीएसटीआर 5 ए फॉर्म में कोई इनपुट टैक्स क्रेडिट उपलब्ध नहीं है और इसलिए जीएसटीआर 5 ए के लिए इलेक्ट्रॉनिक कैश लीडर को बनाए नहीं रखा जाता है।

- देय करों और किसी भी अन्य देय राशि के भुगतान के बाद ही रिटर्न दाखिल किया जा सकता है।

- पिछली कर अवधि के लिए रिटर्न दाखिल करने से पहले वी वर्तमान अवधि के लिए रिटर्न दाखिल नहीं किया जा सकता है।

GSTR 5A फॉर्म प्रारूप को संदर्भ के लिए नीचे दिखाया गया है:-

- आपूर्तिकर्ता का जीएसटीआईएन नंबर।

- पंजीकृत व्यक्ति और व्यापार नाम का कानूनी नाम (यदि कोई हो)

- रिटर्न दाखिल करने वाले भारत में अधिकृत प्रतिनिधि का नाम।

- अवधि यानी महीना और वर्ष जिसके लिए रिटर्न दाखिल किया जाता है।

- भारत में उपभोक्ताओं को दी जाने वाली कर योग्य आपूर्ति – जिसमें आपूर्ति के स्थान, कर की दर, कर योग्य मूल्य, एकीकृत कर और उपकर का विवरण शामिल है।

- पूर्ववर्ती अवधि के लिए भारत में गैर-कर योग्य व्यक्तियों को किए गए कर योग्य बाहरी आपूर्ति में संशोधन

- ब्याज, दंड या किसी अन्य राशि की गणना।

- कर ब्याज, देर शुल्क, और देय और भुगतान की गई कोई अन्य राशि।

इसके बाद, जीएसटीआर 5 ए के सफल फाइलिंग पर, एक पावती उत्पन्न की जाती है और करदाता को एक ईमेल के माध्यम से स्वचालित रूप से संचार किया जाता है।

2. जीएसटीआर 5 ए फॉर्म दाखिल करने में देरी के लिए लेट फीस?

नई जीएसटी कर प्रणाली के तहत आने वाला जीएसटीआर 5 ए फॉर्म को यदि दाखिल करने में देरी होती है, तो निम्नलिखित विलंब शुल्क देय हैं। आप इस विलंब शुल्क को नीचे तालिका की सहायता से देख सकते है:-

| वापसी का प्रकार | लेट फीस लागू |

| सामान्य वापसी | प्रति दिन 200 रुपये। |

| निल रिटर्न | प्रति दिन 100 रुपये। |

जीएसटी पोर्टल पर जीएसटीआर 5 ए फॉर्म कैसे दाखिल करें?

वस्तु एवं सेवा कर प्रणाली के तहत, आने वाला जीएसटीआर 5 ए फॉर्म को पंजीकृत व्यक्ति को ऑनलाइन जीएसटी पोर्टल की सहायता से भरना अनिवार्य होता है। इसके लिए आपको कुछ चरणों से होकर गुजरना होता है। हम नीचे एक-एक करके सभी चरणों के बारे में विस्तार से बताने जा रहे है। आप नीचे देख सकते है।

1. ऑनलाइन जीएसटी पोर्टल

सबसे पहले आपको इस फॉर्म को भरने के लिए भारत सरकार द्वारा प्रदान की गई वेबसाइट पर जाना होगा। आप इस लिंक https://www.gst.gov.in/ की सहायता से ऑनलाइन जीएसटी पोर्टल पर पहुंच सकते है। लिंक पर क्लिक करने के बाद, आप ऑनलाइन जीएसटी पोर्टल के होमपेज पर पहुंच जायेंगे। आप चित्र की सहायता भी ले सकते है।

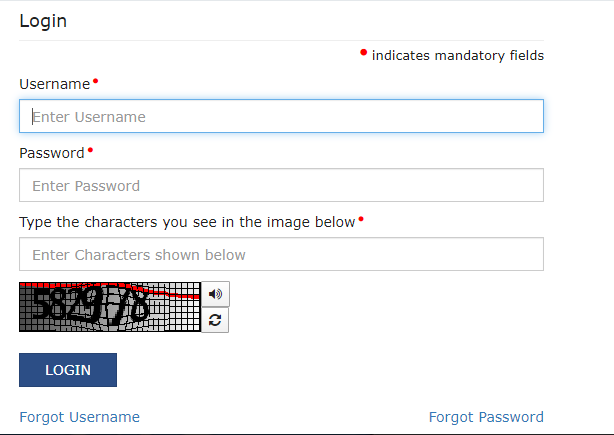

2. जीएसटी अकाउंट लॉगिन

एक बार ऑनलाइन जीएसटी पोर्टल पर पहुंचने के बाद, आपको इस स्क्रीन में सबसे दायी ओर जाने पर एक login नाम का बटन दिखाई दे रहा होगा। आपको उसी बटन पर क्लिक करना है। बटन पर क्लिक करने के बाद, आपको कुछ ऑप्शन देखने को मिलेंगे। नीचे बारी-बारी से समझते है।

i. Username (यूज़रनेम) ऑप्शन

लॉगिन बटन पर क्लिक करने के बाद, आपको एक नई लॉगिन विंडो पेज दिखाई देगा। इस पेज में आने पर आपको सबसे पहले यूज़रनेम का विकल्प दिखाई देगा। उसे आपको पंजीकृत व्यक्ति की सहायता से भरना है। आप नीचे चित्र की सहायता से भी देख सकते है।

ii. Password (पासवर्ड) विकल्प

इसी विंडो में थोड़ा नीचे आने पर आपको पासवर्ड नाम का विकल्प देखने को मिलेगा। इसी विकल्प के ठीक नीचे आने पर बॉक्स में पंजीकृत व्यक्ति की सहायता से उस पासवर्ड को भरना होगा। आप ऊपर चित्र की सहायता से भी देख सकते है।

iii. Captcha (कैप्चा) विकल्प

ऊपर यूज़रनेम और पासवर्ड विकल्प को भरने के बाद, ठीक नीचे कैप्चा नाम का विकल्प खुलकर सामने आएगा। आप इस विकल्प को बॉक्स के नीचे दिखाई दे रहे चित्र में से इस विकल्प को भरना है।

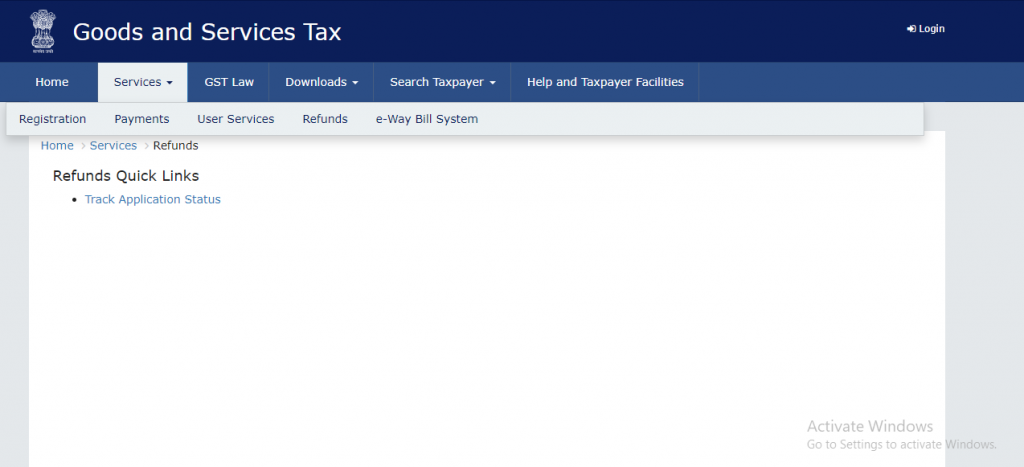

3. सर्विसेज (services) विकल्प चुनिए।

एक बार जीएसटी पोर्टल लॉगिन करने के बाद, आप पोर्टल के होम पेज पर पहुंच जाएंगे। उसके बाद, आपको दिख रही स्क्रीन पर ऊपर की ओर एक विकल्प पट्टी दिखाई दे रही होगी। इस विकल्प पट्टी में आपको कुछ विकल्प दिखाई दे रहे होंगे। इन्हीं विकल्पों में से से एक ऑप्शन सर्विसेज नाम का दिखाई दे रहा होगा। आपको इसी पर क्लिक करना है। इतना करने के बाद, आपको अब कुछ नए विकल्प देखने को मिलेंगे। इन विकल्पों में से एक विकल्प रिटर्न (वापसी) नाम का दिखाई देगा। इसी पर क्लिक करें।

4. file return (फ़ाइल वापसी) पेज

जैसे ही आप रिटर्न विकल्प पर क्लिक करेंगे, ठीक उसके बाद, आपके सामने एक नया पेज खुलकर सामने आएगा। आप इस पेज को नीचे चित्र की सहायता से देख सकते है। इस पेज का नाम फाइल रिटर्न होगा। इस पेज के अंदर देखने पर आपको दो विकल्प दिखाई होंगे। इन दोंनो विकल्पों को नीचे बारी-बारी से देख सकते है।

i) Financial year (वित्तीय वर्ष) ड्राप डाउन मेनू।

फाइल रिटर्न पेज में देखने पर आपको सबसे पहला विकल्प वित्तीय वर्ष नाम का दिखाई देगा। इस मेनू के नीचे एक ड्राप डाउन बॉक्स दिखाई देगा। आपको इस बॉक्स में वित्तीय वर्ष की अवधि (महीना) का चयन करना होता है। जिसके लिए आप रिटर्न दाखिल करना चाहते हैं

ii) Return filing period (रिटर्न फाइलिंग पीरियड) ऑप्शन

वित्तीय वर्ष ड्राप डाउन मेनू को सही तरीके से भरने के बाद, अब आपको दूसरा विकल्प रिटर्न फाइलिंग पीरियड नाम का दिखाई दे रहा होगा। आपको इसमें रिटर्न फाइलिंग अवधि (महीना) का चयन करना होगा। इतना करणे के बाद, आपक्को एक search (खोज) नाम का बटन दिखाई दे रहा होगा। आपक्को इस बटन पर क्लिक करना है।

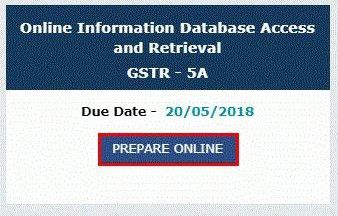

5. PREPARE ONLINE (ऑनलाइन भुगतान) बटन

ऊपर फाइल रिटर्न पेज को सही जानकारी की सहायता से भरने के बाद, अब आपके सामने एक प्रिपेयर ऑनलाइन बटन दिखाई दे रहा होगा। आप नीचे चित्र की सहायता से भी इस बटन को देख सकते है। अब आपको इसी ऑनलाइन बटन पर क्लिक करना होगा। इस पर क्लिक करने के ठीक बाद, अब आपको विभिन्न टाइलों में आपूर्ति विवरण प्रदानकरना होता है।

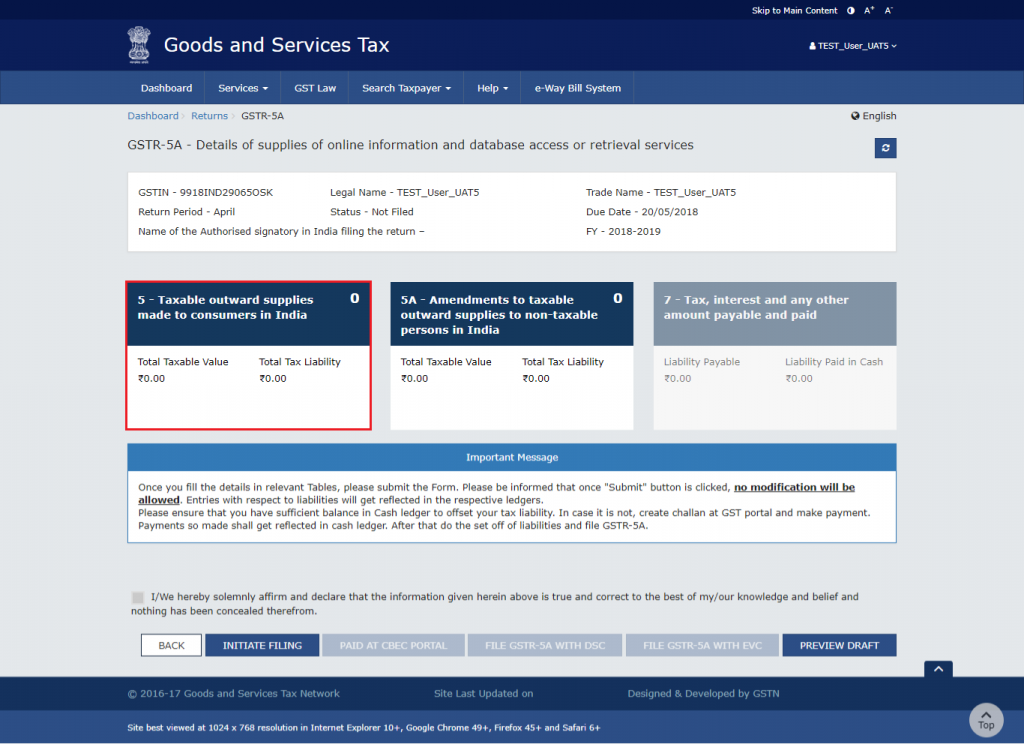

विवरण दर्ज करने के लिए निम्नलिखित टाइलें हैं। आप इस टाइल्स को नीचे चित्र की सहायता से भी देख सकते है:-

- टाइल -5:- भारत में उपभोक्ताओं को दी जाने वाली कर योग्य बाहरी आपूर्ति।

- टाइल -5 ए:- भारत में गैर-कर योग्य व्यक्तियों को कर योग्य बाहरी आपूर्ति में संशोधन।

- टाइल -5:- भारत में उपभोक्ताओं को दी जाने वाली कर योग्य बाहरी आपूर्ति।

i) टाइल 5 पर क्लिक करें।

नए पीओएस के लिए विवरण जोड़ने के लिए ADD विवरण बटन पर क्लिक करें।

आपूर्ति के स्थान का चयन करें, कर योग्य मूल्य, दर और कर राशि दर्ज करें और ‘जोड़ें’ पर क्लिक करें। इनकी सहायता से विवरण जोड़ा जाता है।

ध्यान दें:- यदि राज्य में दो दर आपूर्ति हैं, तो विवरण जोड़ने के लिए फिर से ADD विवरण बटन पर क्लिक करें। उसके तुरंत बाद, SAVE बटन पर क्लिक करें।

- इसी तरह, आप कर अवधि के दौरान उपभोक्ताओं को की गई राज्यवार आपूर्ति का विवरण जोड़ सकते हैं।

- टाइल 5 ऐसी सभी आपूर्ति के कुल कर योग्य मूल्य और कर अवधि के दौरान कुल कर देयता को दर्शाएगा।

ii) 5A – भारत में गैर-कर योग्य व्यक्तियों को कर योग्य बाहरी आपूर्ति में संशोधन।

- सबसे पहले आपको टाइल 5 ए पर क्लिक करना होगा।

- इस अवधि के दौरान की गई प्रविष्टियों की सूची प्राप्त करने के लिए, आपूर्ति का स्थान और दाखिल करने का महीना और वर्ष चुनें।

मिस्ड प्रविष्टियों को जोड़ने के लिए, जोड़ें विवरण पर क्लिक करें। फिर, संशोधित कर योग्य मूल्य या सही दर या सही कर राशि दर्ज करें और जोड़ें पर क्लिक करें। ध्यान दें कि आपूर्ति का स्थान संशोधित नहीं किया जा सकता है।

संशोधित रिकॉर्ड प्रदर्शित किए जाते हैं। आप रिकॉर्ड हटाने के लिए डिलीट बटन पर भी क्लिक कर सकते हैं। SAVE बटन पर क्लिक करें।

पहले से दर्ज किए गए विवरण में संशोधन करने के लिए, विवरण संपादित करने के लिए संपादन बटन पर क्लिक करें। आप नीचे चित्र की सहायता से भी देख सकते है।

विवरण संपादित करने के बाद, SAVE बटन पर क्लिक करें। आप नीचे छवि की सहायता से देख सकते है।

इतना करने के बाद, अब आपको BACK बटन पर क्लिक करें। आपको GSTR-5A लैंडिंग पृष्ठ और 5A के लिए निर्देशित किया जाएगा – GSTR-5A में भारत टाइल में गैर-कर योग्य व्यक्तियों को कर योग्य आपूर्ति में संशोधन कुल कर योग्य मूल्य और कुल कर देयता को प्रतिबिंबित करेगा।

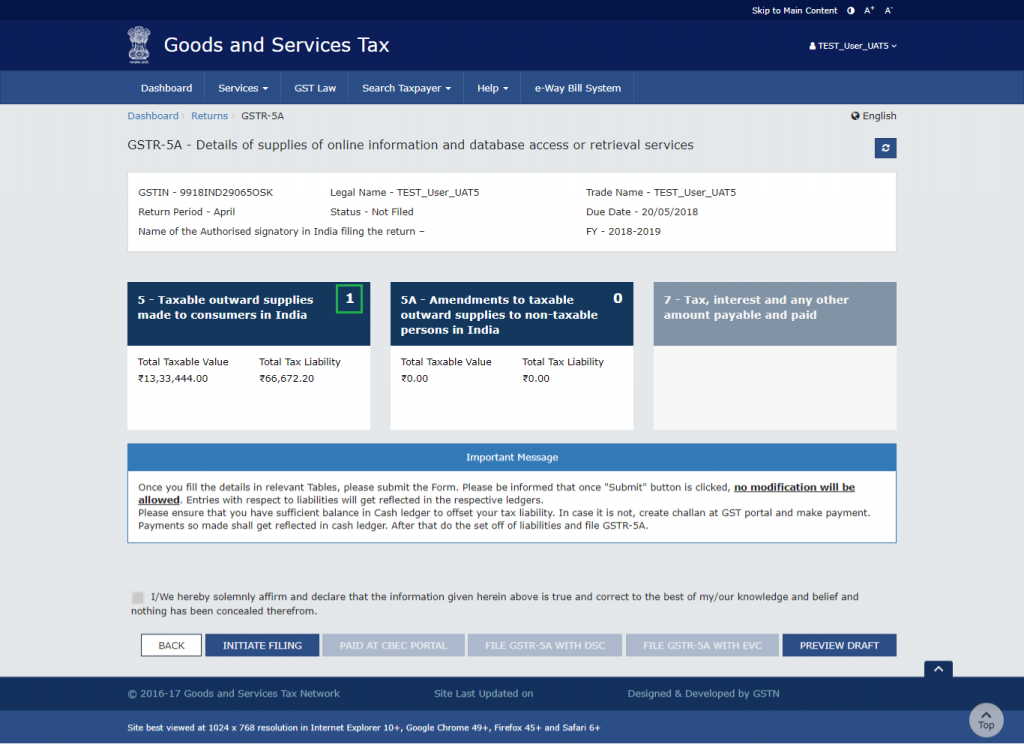

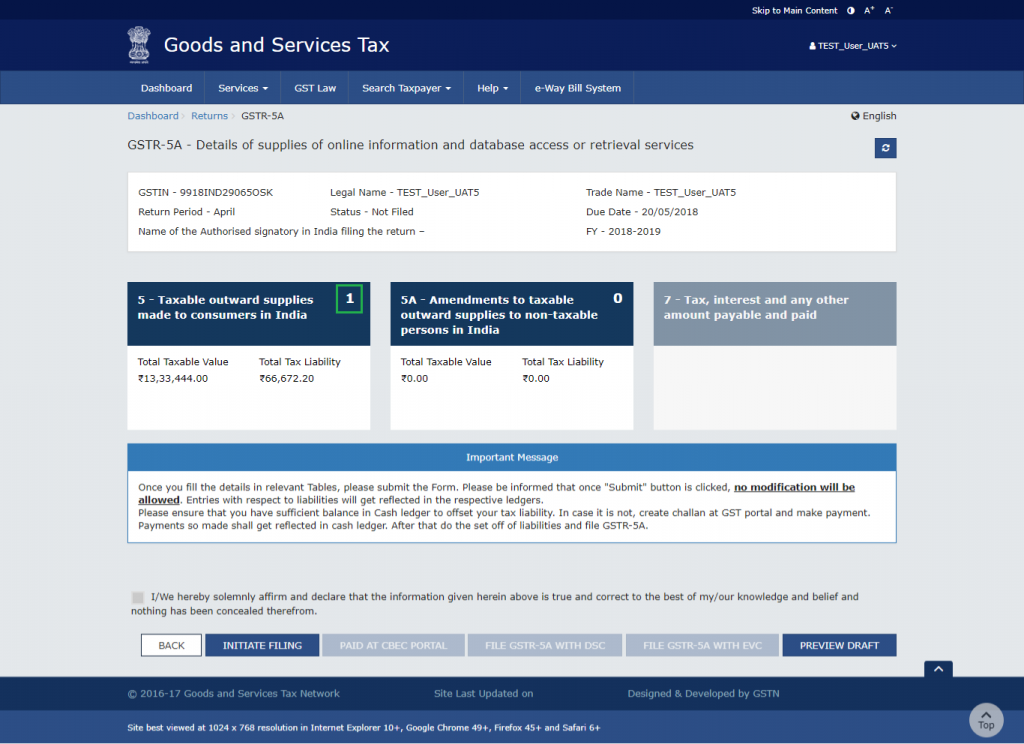

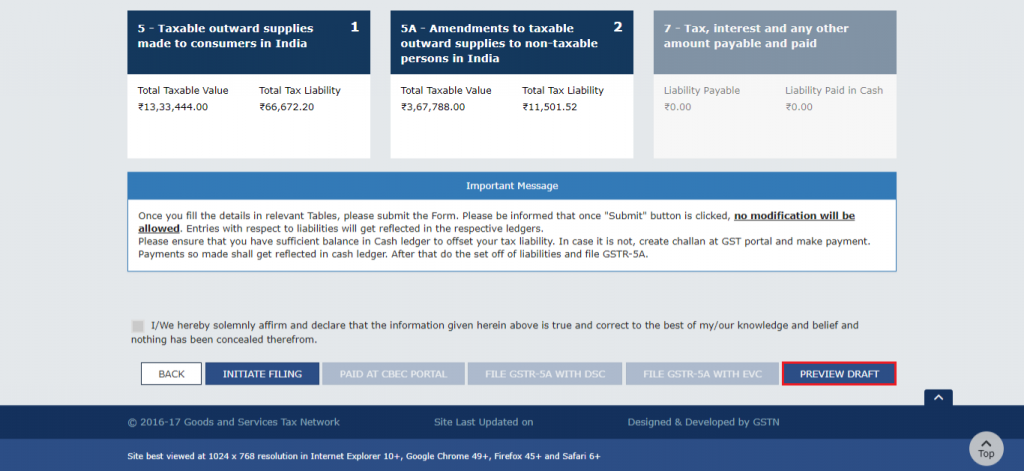

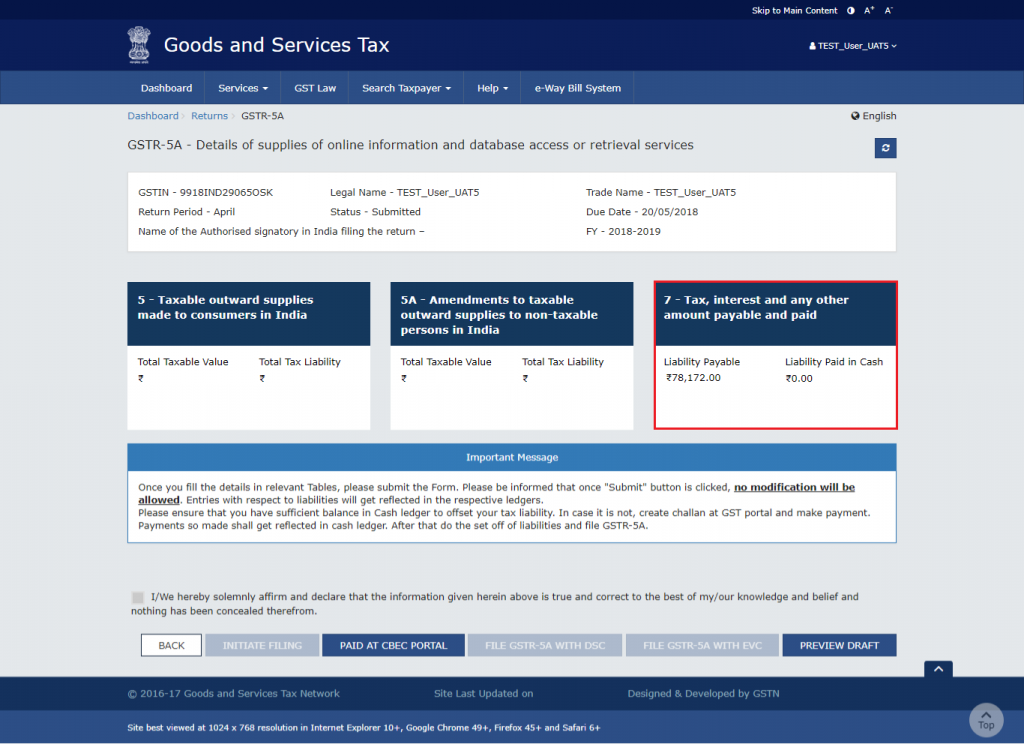

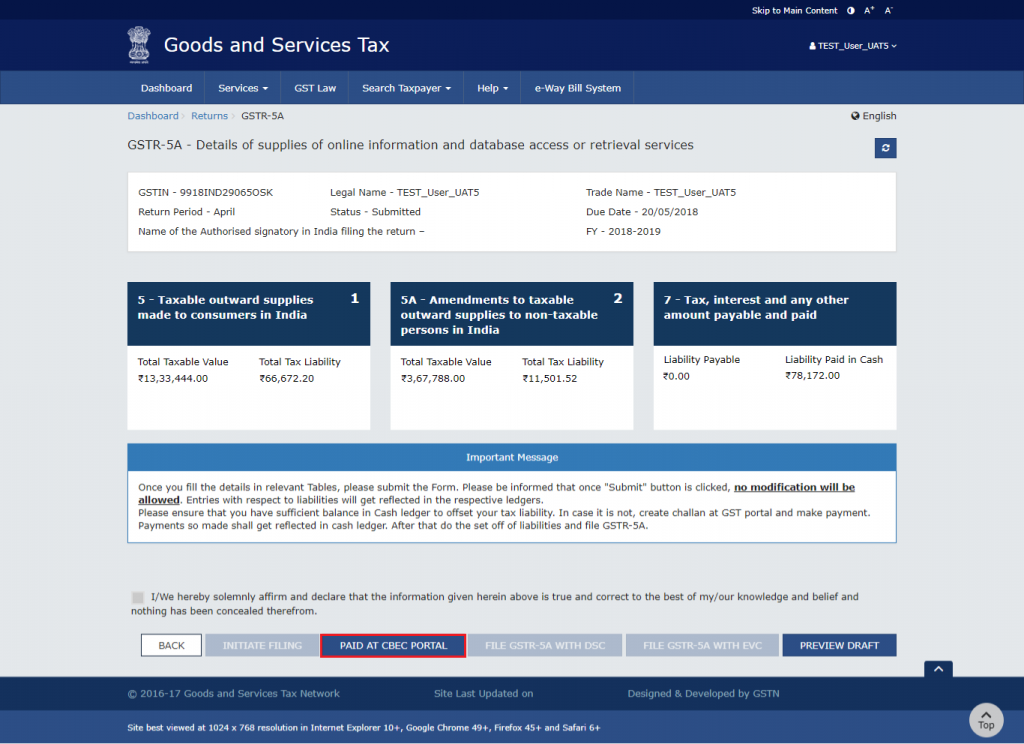

6. जीएसटीआर-5A के लिए पूर्वावलोकन ड्राफ्ट

जीएसटीआर-5A के लिए PDF ड्राफ्ट का पूर्वावलोकन करने के लिए PREVIEW DRAFT बटन पर क्लिक करें।

ड्राफ्ट पीडीएफ प्रारूप में प्रदर्शित किया जाता है। आप नीचे चित्र की सहायता से भी देख सकते है।

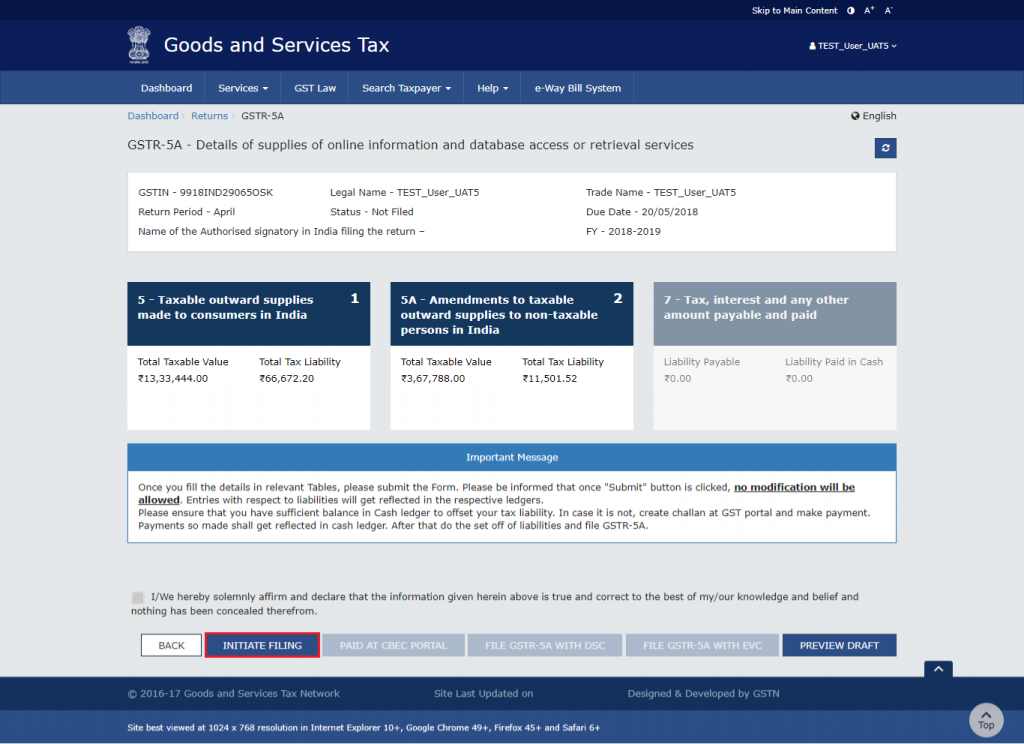

GSTR-5A फाइल करना शुरू करने के लिए फाइलिंग बटन पर क्लिक करें। INITIATE FILING बटन उस विशेष माह के लिए भरी गई जानकारी को फ्रीज कर देगा। कृपया सुनिश्चित करें कि इलेक्ट्रॉनिक कैश लेजर में आपकी कर देयता को ऑफसेट करने के लिए पर्याप्त संतुलन होना चाहिए। यदि ऐसा नहीं है, तो जीएसटी पोर्टल पर चालान बनाएं और भुगतान करें जो इलेक्ट्रॉनिक कैश लेजर में परिलक्षित होगा। इसके बाद, देनदारियों को सेट करने के लिए आगे बढ़ें और जीएसटीआर 5 ए फॉर्म फ़ाइल करें।

- जानकारी का सारांश प्रदर्शित किया जाता है। CONFIRM AND SUBMIT बटन पर क्लिक करें।

- कृपया ध्यान दें कि CONFIRM AND SUBMIT बटन पर क्लिक करने से उस विशेष माह के लिए भरी गई जानकारी समाप्त हो जाएगी।

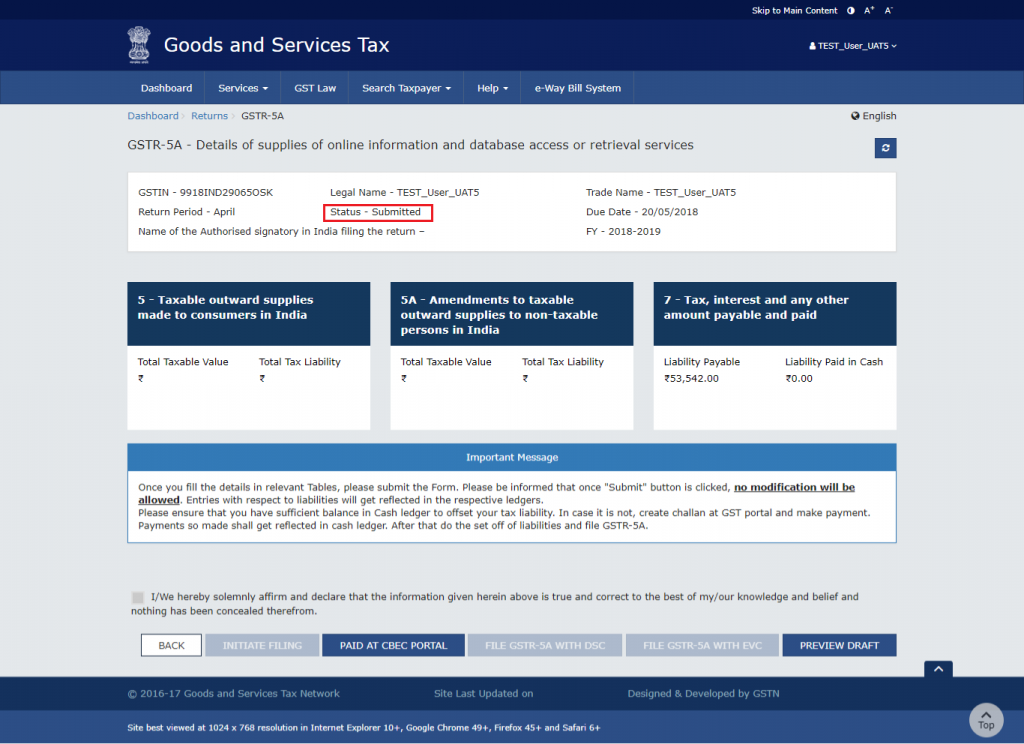

- पृष्ठ को ताज़ा करें और GSTR-5A के प्रस्तुतिकरण के बाद GSTR-5A की स्थिति प्रस्तुत करने के लिए बदल जाती है।

- एक बार जीएसटीआर -5 ए जमा करने के बाद, निम्नलिखित सक्षम करें।

- ब्याज या किसी अन्य राशि की गणना।

- कर, ब्याज और देय कोई अन्य राशि और भुगतान की गई टाइल।

- CBEC पोर्टल बटन पर PAID करें।

7. ऑफसेट देयताएं

i) परिदृश्य

यदि आपने CBEC पोर्टल के माध्यम से जीएसटीआर 5 ए फॉर्म के दायित्व का भुगतान नहीं किया है। इसके बाद, ब्याज या किसी अन्य राशि का विवरण देखने के लिए, टाइल 7 पर क्लिक करें।

इलेक्ट्रॉनिक कैश लेजर में शेष राशि जानने के लिए CHECK LEDGER BALANCE बटन पर क्लिक करें।

अंत में आपको ओके बटन पर क्लिक करना होगा। आप नीचे एक छवि की सहायता से भी देख सकते है।

विभिन्न प्रमुखों में भुगतान की जाने वाली राशि भरने के बाद OFFSET LIABILITY बटन पर क्लिक करें।

CLOSE बटन पर क्लिक करें।

देयता ऑफसेट है और डेबिट नंबर प्रदर्शित किया गया है। BACK बटन पर क्लिक करें।

- GSTR-5A के ड्राफ्ट का पूर्वावलोकन करने के लिए PREVIEW DRAFT बटन पर क्लिक करें।

- प्रपत्र पीडीएफ प्रारूप में प्रदर्शित किया जाता है।

ii) परिदृश्य 2

यदि आपने पहले ही सीबीईसी पोर्टल के माध्यम से जीएसटीआर -5 ए की देयता का भुगतान कर दिया है, तो आपको नकदी के माध्यम से देयता का भुगतान करने के लिए नेट बैंकिंग के लिए जाने की आवश्यकता नहीं है।

- CBEC पोर्टल बटन पर क्लिक करें।

- यस रेडियो बटन पर क्लिक करें।

- CBEC पोर्टल में उत्पन्न संदर्भ संख्या और भुगतान की तिथि दर्ज करें।

ध्यान दें:– भुगतान संदर्भ संख्या या तो संख्यात्मक या अल्फ़ान्यूमेरिक होनी चाहिए और 25 अंकों तक होनी चाहिए। एक बार विवरण प्रस्तुत करने के बाद, क्रेडिट प्रविष्टि इलेक्ट्रॉनिक देयता रजिस्टर में पोस्ट की जाती है और करदाता रिटर्न दाखिल कर सकता है। रिटर्न दाखिल करने के बाद, सीबीईसी के कर अधिकारी किए गए भुगतान का सत्यापन कर सकते हैं।

- CLOSE बटन पर क्लिक करें।

- आप GSTR-5A के ड्राफ्ट का पूर्वावलोकन करने के लिए PREVIEW DRAFT बटन पर क्लिक कर सकते हैं।

- प्रपत्र पीडीएफ प्रारूप में प्रदर्शित किया जाता है।

8. DSC / EVC के साथ फाइल GSTR-5A

- डिक्लेरेशन के खिलाफ बॉक्स पर टिक करें।

- अधिकृत हस्ताक्षरकर्ता ड्रॉप-डाउन सूची में, प्राधिकृत हस्ताक्षरकर्ता का चयन करें।

- यह दो बटन सक्षम करेगा – फ़ाइल GSTR-5A DSC के साथ या फ़ाइल GSTR-5A EVC के साथ।

- GSTR-5A फ़ाइल करने के लिए, EVC बटन के साथ DSC के साथ फ़ाइल GSTR-5A या फ़ाइल GSTR-5A पर क्लिक करें।

- सफलता संदेश प्रदर्शित होता है। CLOSE बटन पर क्लिक करें।

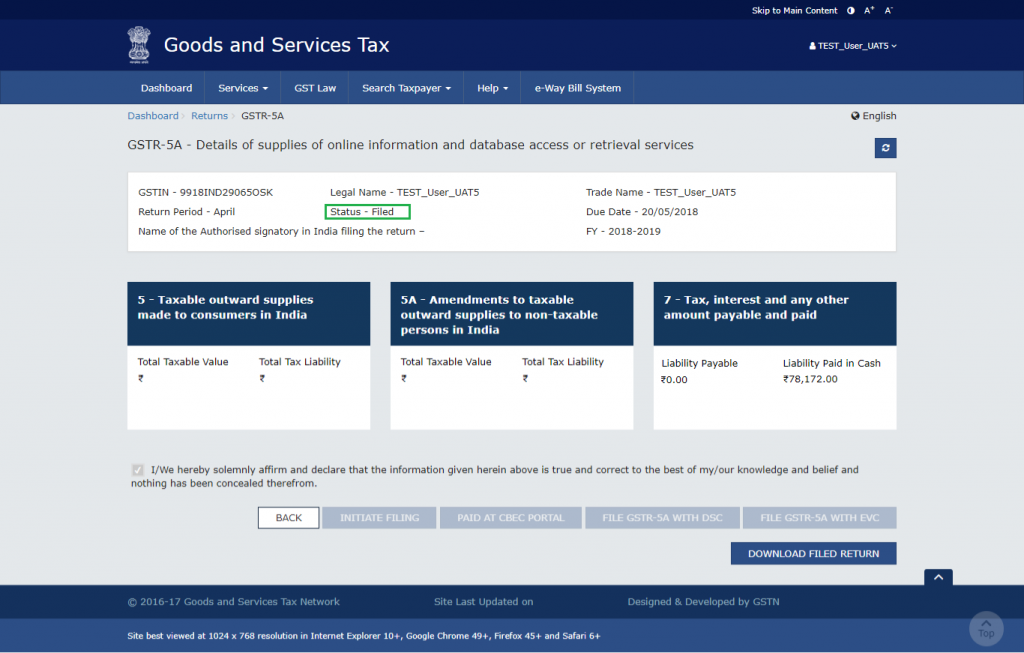

- जीएसटीआर -5 ए की स्थिति बदलकर फाइल की जाती है।

- ध्यान दें:- यदि प्राधिकृत हस्ताक्षरकर्ता के पास डीएससी है जो भारतीय पैन पर जारी किया गया है तो डीएससी के साथ प्रमाणीकरण किया जा सकता है। GSTR-5A दाखिल करने पर, ई-मेल संदेश और एसएमएस के माध्यम से एक पावती अधिकृत हस्ताक्षरकर्ता के मोबाइल पर भेजी जाती है।

फ़ील्ड रिटर्न की PDF डाउनलोड करने के लिए DOWNLOAD FILED RETURN बटन पर क्लिक करें।

जीएसटीआर 5 ए फॉर्म दर्ज होने के बाद क्या होता है?

जीएसटीआर 5 ए फॉर्म के सफल फाइलिंग के बाद, एक पावती तैयार की जाती है और पंजीकरण आवेदन में उल्लिखित अधिकृत हस्ताक्षरकर्ता के भारतीय मोबाइल नंबर पर करदाता को एक ईमेल संदेश भेजा जाता है। अगर मोबाइल नंबर भारतीय सेवा प्रदाता से प्राप्त होता है, तो एसएमएस अधिकृत हस्ताक्षरकर्ता को भी भेजा जाएगा।