इनपुट सेवा वितरक का उल्लेख जीएसटी के पंजीकरण और उसके रिटर्न को दाखिल करते समय किया गया है। अधिकांश लोग इस शब्द से परिचित नहीं हैं। अक्सर लोग इसे किसी भी व्यवसाय में वितरकों के रूप में काम करने वाले लोगों के साथ जोड़ते हैं। यह वास्तव में, एक पूरी तरह से अलग अवधारणा है। इस लेख में, हम वस्तु एवं सेवा कर प्रणाली में आईएसडी (इनपुट सेवा वितरक) की अवधारणा के बारे में विस्तार से बताएँगे। साथ ही, इससे जुड़ी हुई अन्य महत्वपूर्ण जानकारियों को भी शामिल किया गया है।

इस लेख में हमने आपकी सुविधा अनुसार जीएसटी में आईएसडी (इनपुट सर्विस डिस्ट्रीब्यूटर) से जुडी सभी अहम् बातो की चर्चा करने की कोशिश की है। अतः यह लेख कुछ अधिक बड़ा है। इसलिए आपको इसे पढ़ने में सुविधा प्रदान करने के लिए हमने इसे विषय सूची के माध्यम से छोटे हिस्सों में विभाजित कर दिया है।

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटी में आईएसडी (इनपुट सर्विस डिस्ट्रीब्यूटर) किसे कहते हैं?

- 2. जीएसटी में आईएसडी के तहत पंजीकरण प्रक्रिया कैसे होती है?

- 3. आईएसडी में जीएसटी के सामान्य पंजीकरण से अलग पंजीकरण लेना अनिवार्य है?

- 4. जीएसटी में आईएसडी के लिए जीएसटी रिटर्न फॉर्म?

- 5. जीएसटी में इनपुट सेवा वितरक कैसे काम करता है?

- 6. जीएसटी में इनपुट सर्विस डिस्ट्रीब्यूटर का उदाहरण?

- 7. जीएसटी में आईएसडी के रूप में पंजीकरण का उद्देश्य?

- 8. जीएसटी में आईएसडी द्वारा ऋण के गलत भुगतान के लिए वसूली प्रक्रिया?

- 9. जीएसटी में आईएसडी द्वारा पूरी की जाने वाली शर्तें?

- 10. आईएसडी में इनपुट क्रेडिट से टैक्स देनदारी का भुगतान?

जीएसटी में आईएसडी (इनपुट सर्विस डिस्ट्रीब्यूटर) किसे कहते हैं?

वस्तु एवं सेवा कर प्रणाली के तहत इनपुट सेवा वितरक का मतलब, वास्तव में माल के वितरण या बिक्री से नहीं हैं। बल्कि यह इनपुट टैक्स क्रेडिट के उपयोग से संबंधित है। आपको पता है कि वस्तु एवं सेवा कर प्रणाली में, पंजीकृत व्यक्ति का कुछ वस्तु एवं सेवा कर इनपुट टैक्स क्रेडिट के रूप में वापस आता है। अब यदि आप इस कर क्रेडिट को अपनी कंपनी की विभिन्न शाखाओं में स्थानांतरित करते हैं, तो आप एक इनपुट सेवा डिटेक्टर (संसूचक) बन गए हैं। अब ऐसा तब होता है जब कोई कंपनी अपने मुख्यालय के माध्यम से कच्चे माल की मांग करती है जबकि अंतिम उत्पाद विभिन्न संयंत्रों में बनाए जाते हैं और प्रत्येक संयंत्र अपना स्वयं का जीएसटी भी देता है।

गुड्स एंड सर्विसेज प्रक्रिया के अंतर्गत अगर आप खरीदारी करते हैं, तो आपको एक निश्चित दर पर वस्तुओं पर जीएसटी कर का भुगतान करना पड़ता है। जिससे की आपके द्वारा वस्तु एवं सेवा कर भुगतान किया गया वस्तु एवं सेवा कर आपके जीएसटी खाते में इनपुट टैक्स क्रेडिट के रूप में पंजीकृत किया जाता है। इस इनपुट टैक्स क्रेडिट को सामान्य पैटर्न में इनपुट क्रेडिट भी कहा जाता है। यह इनपुट क्रेडिट मदद करता है कि आपके द्वारा पहले ही सरकार को वस्तु एवं सेवा कर टैक्स के रूप में कुछ पैसा दे दिया है। इसके बाद, जब भी आप अंत में टैक्स की गणना करते हैं, तो आप पहले से जमा किए गए टैक्स को कम कर देंगे, यानी इनपुट टैक्स क्रेडिट को अंत में जमा करने वाले टैक्स में से कम या घटा देंगे। उसके बाद, जो भी टैक्स बचा उससे अंतिम कर देयता तय करेंगे।

जीएसटी में आईएसडी के तहत पंजीकरण प्रक्रिया कैसे होती है?

गुड्स एंड सर्विसेज प्रक्रिया में सीजीएसटी अधिनियम की धारा 24 के अनुसार, प्रत्येक आईएसडी प्रक्रिया के तहत वस्तु एवं सेवा कर कानून प्रक्रिया में पंजीकरण होना अनिवार्य रूप से है। इसका मतलब है की आपको आईएसडी प्रक्रिया में वस्तु एवं सेवा कर प्रक्रिया के तहत पंजीकरण लेना अनिवार्य होता है। आईएसडी (इनपुट सेवा वितरक) और पंजीकृत व्यक्ति के पंजीकरण की प्रक्रिया जीएसटी कानून नियमों के तहत बिलकुल समान रूप से होती है।

अगर आप जीएसटी में आईएसडी के तहत अपने आपको को पंजीकृत कराना चाहते है तो हमारे द्वारा दी गयी वस्तु एवं सेवा के तहत पंजीकरण कैसे करें लिंक पर क्लिक करके पंजीकरण करने की पूरी प्रक्रिया को देख सकते है। अथवा आपको ऑनलाइन जीएसटी पोर्टल पर जाना हो तो आप इस https://www.gst.gov.in लिंक पर क्लिक करके जा सकते है।

आईएसडी में जीएसटी के सामान्य पंजीकरण से अलग पंजीकरण लेना अनिवार्य है?

यदि कोई व्यावसायिक संगठन या उसका कोई कार्यालय इनपुट सेवा वितरक के रूप में काम करना चाहता है, तो उन्हें जीएसटी में आईएसडी (इनपुट सर्विस डिस्ट्रीब्यूटर) के रूप में अलग से पंजीकरण करना होगा। इसका मतलब यह है कि ऐसे संस्थान अन्य सामान्य व्यवसायों की तरह जीएसटी दर्ज करके अपने व्यवसाय का संचालन नहीं कर सकते हैं। चाहे वह कंपनी के मुख्य कार्यालय के रूप में या क्षेत्रीय कार्यालय के रूप में या उसकी इकाइयों में से एक के रूप में काम कर रहा हो। यदि इनपुट सेवा प्रदान करना चाहता है, तो अलग से पंजीकरण करना अनिवार्य होगा।

इनपुट सेवा वितरक के लिए न केवल पंजीकरण फॉर्म अलग है, बल्कि इसके जीएसटी रिटर्न भी सामान्य व्यवसायों से अलग भरे गए हैं। कोई फर्क नहीं पड़ता कि उनका व्यवसाय अधिक या कम है, उन्हें एक अलग इनपुट सेवा वितरक के रूप में पंजीकरण करना होगा। यहां तक कि वे जीएसटी की संरचना योजना के तहत खुद को नियमित नहीं कर सकते हैं।

यह नियम उन व्यवसायों पर भी लागू होता है जो जीएसटी लागू होने से पहले सेवा कर प्रणाली में इनपुट सेवा वितरक के रूप में पंजीकृत हैं। उनके बहुत पुराने आईएसडी पंजीकरणों को जीएसटी में स्थानांतरित नहीं किया जा सकता है। उन्हें नए सिरे से आईएसडी पंजीकरण करवाना होगा।

जीएसटी में आईएसडी के लिए जीएसटी रिटर्न फॉर्म?

इनपुट सेवा वितरक के रूप में, एक पंजीकृत संस्था को जीएसटी में सामान्य व्यवसायों से अलग एक रिटर्न फॉर्म भरना होता है। उन्हें प्रत्येक महीने के दौरान किए गए व्यवसाय के लिए रिटर्न फॉर्म GSTR-6 भरना होगा। इसे कारोबारी महीने के तुरंत बाद महीने के 13 वें दिन तक भरना और जमा करना होता है। उदाहरण के लिए, कोई भी इनपुट सेवा वितरक जुलाई 2019 में व्यापार करेगा, इसका रिटर्न फॉर्म GSTR-6 13 अगस्त 2019 तक प्रस्तुत किया जाएगा।

ध्यान दें:- व्यापारियों को GSTR-6 जमा करने से दो दिन पहले 11 वें दिन तक GSTR-6A के रूप में लगभग पूर्ण (ऑटो-भरा हुआ) मिलता है। क्योंकि, जहां से इनपुट सेवा वितरक ने सामान खरीदा था, उनकी ओर से उनकी बिक्री का विवरण उनके बिक्री रिटर्न फॉर्म जीएसटीआर -1 में पहले ही भरा जा चुका है। चूंकि जीएसटी नेटवर्क पर सभी खाते एक-दूसरे से जुड़े हुए हैं, अन्य खातों से संबंधित विवरण स्वचालित रूप से उनके सामने दर्ज किए जाते हैं।

इनपुट सर्विस डिस्ट्रीब्यूटर को इनपुट रिटर्न फॉर्म GSTR-6A में दर्ज विवरणों को कॉपी करके दर्ज किया जाता है। यदि GSTR-6A में कोई खरीदारी गलत तरीके से दर्ज की गई है, तो इसे सही या हटाया जाना चाहिए। अलग खरीद रखने वालों को भी पंजीकरण कराना होगा। इसके बाद 13 तारीख तक जीएसटीआर -6 जमा करना होगा।

जीएसटी में इनपुट सेवा वितरक कैसे काम करता है?

अधिकतर आपने देखा होगा की कोई भी कंपनी या व्यवसाय अक्सर एक बड़े शहर या राज्य में अपना एक प्रधान कार्यालय (हैड ऑफिस) बनाती है। वह इस प्रधान कार्यालय के द्वारा ही अपना सारा माल खरीदती है। और इसके बाद माल को बेचने के लिए वह अपने छोटे बिक्री केंद्रों (सेल्स सेंटर) में भेजती है।

आप ऊपर देख सकते है की प्रधान कार्यालय के द्वारा केवल माल को ख़रीदा गया है। और उसके बाद, बिक्री केन्द्रो ने केवल सामान को बेचा है। अब व्यापारी को जीएसटी के बदले इनपुट टैक्स क्रेडिट केवल हैड ऑफिस के द्वारा ही मिलेगा। और बिक्री पर लगाया गया वस्तु एवं सेवा कर केवल बिक्री बाजार के लिए जिम्मेदार होगा। इन दोनों चीजों के लिए ही, वस्तु एवं सेवा कर प्रणाली में आईएसडी (इनपुट सेवा वितरक) की अवधारणा विकसित की गयी है।

अगर आप देखे तो आईएसडी एक प्रकार की प्रणाली है जिसमे की प्रधान कार्यालय के द्वारा अपने बिक्री केन्द्रो को कुल इनपुट टैक्स वितरत करता है, यह बिक्री केन्द्रो को अपने इनपुट टैक्स क्रेडिट का उपयोग करने का अधिकार देता है। इसके बाद, जब भी सरकार को अपनी टैक्स देनदारी का हिसाब करते है। उसमे इस इनपुट टैक्स क्रेडिट को समायोजित कर लेते है। इसका मतलब है की अपनी खुद की बिक्रियों पर वसूले गए कुल जीएसटी में से, चुकाए गए वस्तु एवं सेवा कर के इनपुट टैक्स क्रेडिट को घटा देते है। उसमे से जो टैक्स देनदारी निकली है, उसे सरकार के खाते में जमा कर दिया जाता है। अगर टैक्स देनदारी काम बनती है। तो व्यक्ति रिफंड (धन की वापसी) के लिए आप क्लेम (अनुरोध) कर सकते है।

जीएसटी में इनपुट सर्विस डिस्ट्रीब्यूटर का उदाहरण?

मान कर चलते है कि “रोहित कंप्यूटर” गुजरात की एक फर्म है। यह उत्तर प्रदेश की राजधानी, लखनऊ में अपना क्षेत्रीय कार्यालय को खोलता है। कार्यालय बाहरी राज्यों से भारी मात्रा में कंप्यूटर को मंगवाता है और उन्हें लखनऊ व आस-पास के शहरों में स्थित अपने बिक्री केंद्रों पर भेज देता है।

इस स्थिति में व्यापार करने के लिए, लखनऊ में स्थित क्षेत्रीय कार्यालय को जीएसटी प्रक्रिया पर इनपुट सेवा वितरक के रूप में खुद को पंजीकृत करना होगा। इसके बाद, वह बिक्री पर प्राप्त इनपुट टैक्स क्रेडिट को अपने बिक्री केंद्रों में वितरित कर सकेगा।

जीएसटी में आईएसडी के रूप में पंजीकरण का उद्देश्य?

जीएसटी में आईएसडी की योजना व्यापार के लिए आम खर्चो के एक बड़ी हिस्सेदारी के साथ प्राप्त की गयी एक सुविधा होती है। जिसमे की बिलिंग / बिल का भुगतान एक केंद्रित स्थान से किया जाता है। यह क्रियाविधि संस्थानों के लिए उधर प्रक्रिया को सरल बनाने और वस्तु एवं सेवा कर के तहत उधर के सुचारु प्रवाह को सुगम बनाने के लिए उपयोग में ली जाती है।

जीएसटी में आईएसडी द्वारा ऋण के गलत भुगतान के लिए वसूली प्रक्रिया?

वस्तु एवं सेवा कर प्रणाली अधिनियम के तहत निम्नलिखित को आईएसडी (इनपुट सर्विस डिस्ट्रीब्यूटर) द्वारा कर क्रेडिट के लिए अनुचित रूप से वितरण का कारण माना जाता है। नीचे एक-एक करके दर्शाये गए है।

- प्रदान करने के लिए उपलब्ध राशि से अधिक किसी भी प्राप्तकर्ता को ऋण वितरित किया गया हो।

- सभी या किसी भी प्राप्तकर्ता को अनुचित अनुपात में वितरित किया जाता है।

- पात्रता की अधिकता एक आपूर्तिकर्ता को वितरित की जाती है जो इस तरह के प्राप्तकर्ता से ब्याज के साथ शुल्क लिया जाएगा और इस तरह की वसूली के लिए ‘मांग और वसूली’ का प्रावधान लागू होगा।

जीएसटी में आईएसडी द्वारा पूरी की जाने वाली शर्तें?

जीएसटी में आईएसडी करने के लिए आपको निम्नलिखित शर्तो से होकर गुजरना होगा। इन शर्तो के बिना आप आईएसडी (इनपुट सर्विस डिस्ट्रीब्यूटर) के तहत इनपुट क्रेडिट नहीं ले सकते है। एक-एक करके नीचे कुछ शर्तो को हमने विस्तार से समझाया है :-

1. जीएसटी में आईएसडी के तहत रेजिस्ट्रेशन (पंजीकरण)

इनपुट सेवा वितरक को अधिनियम के तहत एक सामान्य करदाता के रूप में अपने वस्तु एवं सेवा कर पंजीकरण के अलावा “आईएसडी” के रूप में भी पंजीकरण करना अनिवार्य है, जिसमें उसे आईएसडी के रूप में फॉर्म REG-01 के क्रम संख्या 14 के तहत निर्दिष्ट करना होगा। तभी वह प्राप्तकर्ताओं को क्रेडिट वितरित करने में सक्षम होगा।

2. जीएसटी में आईएसडी के तहत चालान-प्रक्रिया

चालान या आईएसडी क्रेडिट नोट में सामान्य रूप से जारी जीएसटी चालान से थोड़ा अलग विवरण होना चाहिए। इसमें शामिल होना चाहिए:-

- नाम, पता और वस्तु एवं सेवा कर पंजीकरण संख्या या इनपुट सेवा वितरक का जीएसटीआईएन संख्या।

- चालान / क्रेडिट नोट की क्रम संख्या प्रत्येक वित्तीय वर्ष के लिए अद्वितीय है। इसमें अक्षर, संख्या, विशेष वर्ण – हाइफ़न / डैश या उपरोक्त किसी भी संयोजन हो सकते हैं। इसमें और भी शामिल है :-

- जारी करने की तारीख।

- क्रेडिट के लिए पात्र व्यक्ति का नाम, पता और जीएसटीआईएन नंबर ।

- ऋण की राशि वितरित।

- इनपुट सेवा प्रदाता या उनके अधिकृत प्रतिनिधि द्वारा उनके हस्ताक्षर या डिजिटल हस्ताक्षर के माध्यम से प्रमाणीकरण।

वस्तु एवं सेवा कर प्रणाली में आईएसडी प्राप्तकर्ताओं को कर क्रेडिट की राशि वितरित कर सकता है। जैसा कि पहले आईएसडी चालान जारी करके किया जाता था।

3. जीएसटी रिटर्न

जीएसटी रिटर्न के लिए वितरित किए गए कर क्रेडिट की राशि आईएसडी के साथ उपलब्ध कर क्रेडिट की राशि से अधिक नहीं होनी चाहिए, क्योंकि इसमें फॉर्म GSTR -6 को प्रासंगिक महीने के अंत में सफल महीने के 13 वें दिन आईएसडी द्वारा दायर किया जाना चाहिए।इसके बाद, जीएसटी रिटर्न के तहत कर क्रेडिट प्राप्त करने वाला व्यक्ति जीएसटी में आईएसडी द्वारा फॉर्म GST-2A में वितरित किए गए कर क्रेडिट को देख सकता है। इसके बाद, बदले में वह व्यक्ति फॉर्म GSTR-2 दाखिल करके समान दावा कर सकता है। अथवा आईएसडी प्रक्रिया के रूप में वार्षिक रिटर्न दाखिल करने की आवश्यकता नहीं है।

4. आईएसडी में इनपुट टैक्स क्रेडिट का वितरण

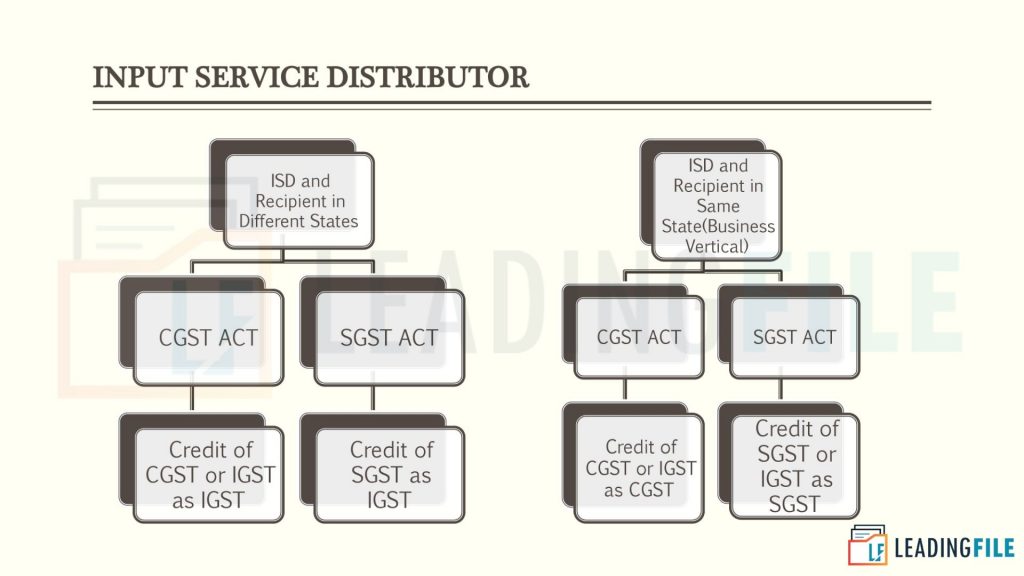

आईएसडी के द्वारा रिवर्स चार्ज प्रक्रिया के तहत चुकाए गए कर का इनपुट टैक्स क्रेडिट प्राप्तकर्ताओं को वितरण के लिए उपलब्ध नहीं है। इसलिए, आईएसडी को केवल सामान्य करदाता के रूप में इस तरह के क्रेडिट का उपयोग करना पड़ता है। सीजीएसटी, आईजीएसटी और एसजीएसटी का क्रेडिट नीचे दिए गए चार्ट के अनुसार निर्धारित तरीके से वितरित किया जाएगा।

आईएसडी में इनपुट क्रेडिट से टैक्स देनदारी का भुगतान?

वस्तु एवं सेवा कर प्रणाली के तहत सीजीएसटी और एसजीएसटी का भुगतान एक ही प्रकार के इनपुट क्रेडिट और आईजीएसटी इनपुट क्रेडिट के साथ किया जा सकता है। आईजीएसटी का भुगतान केवल IGST इनपुट क्रेडिट के माध्यम से किया जा सकता है। जबकि आईजीएसटी इनपुट क्रेडिट का उपयोग किसी अन्य प्रकार के जीएसटी कर (CGST / SGST) के भुगतान के लिए भी किया जा सकता है। इस तरह से कर देयता का भुगतान करने के लिए, बिक्री केंद्र के पास निम्नलिखित विकल्प हैं:-

1. आईएसडी में आईजीएसटी का भुगतान

बिक्री केंद्र अपने जीएसटी एकीकृत (आईजीएसटी) के भुगतान के लिए अपने इनपुट सेवा वितरक से किसी भी प्रकार के इनपुट क्रेडिट (IGST / SGST / UTGST / IGST) का उपयोग कर सकते हैं।

2. आईएसडी में सीजीएसटी का भुगतान

केंद्रीय जीएसटी (सीजीएसटी) के भुगतान के लिए, बिक्री केंद्र अपने इनपुट सर्विस डिस्ट्रीब्यूटर से प्राप्त केवल दो प्रकार के इनपुट क्रेडिट का उपयोग कर सकते हैं। पहला है केंद्रीय जीएसटी (CGST) और दूसरा है एकीकृत जीएसटी (आईजीएसटी)

3. इनपुट सर्विस डिस्ट्रीब्यूटर में एसजीएसटी का भुगतान

बिक्री केंद्र क्षेत्रीय जीएसटी राज्य जीएसटी (सीजीएसटी) के भुगतान के लिए अपने इनपुट सेवा वितरक से प्राप्त केवल दो प्रकार के इनपुट क्रेडिट का उपयोग कर सकते हैं। पहला है राज्य जीएसटी (सीजीएसटी) और दूसरा है एकीकृत जीएसटी (आईजीएसटी)

4. इनपुट सर्विस डिस्ट्रीब्यूटर में यूटीजीएसटी का भुगतान

जीएसटी के तहत केंद्र शासित प्रदेश (यूटीजीएसटी) के भुगतान के लिए, बिक्री केंद्र अपने इनपुट सेवा वितरक से प्राप्त इनपुट क्रेडिट का केवल दो प्रकार का उपयोग कर सकते हैं। पहला केंद्र शासित प्रदेश जीएसटी (यूटीजीएसटी) और दूसरा एकीकृत जीएसटी (आईजीएसटी)