वस्तु एवं सेवा कर प्रणाली के तहत आने वाले हर पंजीकृत या कर योग्य व्यक्ति को हर महीने या त्रैमासिक रूप से जीएसटीआर फॉर्म दाखिल करना होता है। GSTR को 11 अलग-अलग प्रकारों में अलग किया जाता है जो जीएसटीआर 1, जीएसटीआर 2, जीएसटीआर 3, जीएसटीआर 4, जीएसटीआर 5 फॉर्म, जीएसटीआर 6, जीएसटीआर 7, जीएसटीआर 8, जीएसटीआर 9, जीएसटीआर 10, जीएसटीआर 11 हैं। इस लेख में हम जीएसटीआर 5 फॉर्म के बारे में जानकारी देने वाले है। चलिए शुरू करते है!

जीएसटीआर 5 फॉर्म क्या है?

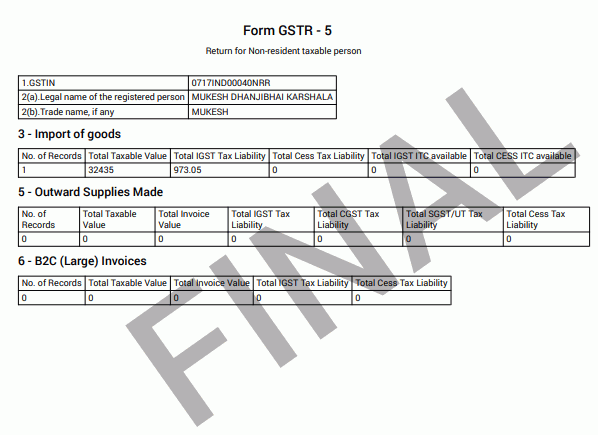

गुड्स एंड सर्विसेज टैक्स के तहत आने वाला जीएसटीआर 5 फॉर्म एक रिटर्न फॉर्म है जिसे एक अनिवासी कर योग्य व्यक्ति (विदेशी करदाता) को फाइल करना होता है, जो उस अवधि के लिए जीएसटी के तहत पंजीकृत होता है, जिसके दौरान वे भारत में व्यापार लेनदेन करते हैं। यह ऑनलाइन या कर की सुविधा पर किया जा सकता है। इस फॉर्म में सभी बाहरी आपूर्ति (जैसे, बिक्री) और आवक आपूर्ति (जैसे, खरीद) और अनिवासी करदाता द्वारा प्राप्त विवरण शामिल हैं।

ऐसी स्थिति में जीएसटीआर 5 फॉर्म दायर किया जाना है और कर (जुर्माना, शुल्क, ब्याज, आदि सहित) प्रत्येक महीने पंजीकरण की वैधता अवधि का भुगतान अगले महीने की 20 तारीख तक किसी विशेष कर अवधि के लिए या समाप्ति के बाद सात दिनों के भीतर किया जाना है।

दूसरे शब्दों में, जीएसटीआर 5 फॉर्म एक मासिक रिटर्न फॉर्म है जिसे जीएसटी पोर्टल पर प्रत्येक पंजीकृत गैर-निवासी कर योग्य व्यक्ति द्वारा प्रस्तुत किया जाना आवश्यक है। अनिवासी कर योग्य व्यक्ति वे आपूर्तिकर्ता हैं, जिनके पास भारत में कोई व्यापारिक प्रतिष्ठान नहीं है और आपूर्ति करने के लिए थोड़े समय के लिए भारत आए हैं।

जीएसटीआर 5 फॉर्म में पंजीकृत लेकिन गैर-निवासी करदाता की विस्तृत जानकारी है, अगर आपको इसके बारे में अधिक जानना है तो आप इस लेख “अनिवासी कर योग्य व्यक्ति” की सहायता से जानकारी ले सकते है।

जीएसटीआर 5 फॉर्म किसे दाखिल करना चाहिए?

जीएसटीआर 5 फॉर्म दाखिल भारत में पंजीकृत लेकिन अनिवासी करदाता द्वारा किया जाना है। कुछ शर्तें हैं जो उस व्यक्ति के बारे में बताती हैं जो जीएसटीआर 5 फॉर्म दाखिल करना है। आप इन शर्तो को नीचे बारी-बारी से देख सकते है।

- भारत में पंजीकृत लेकिन अनिवासी कर योग्य व्यक्ति।

- जिसका लेनदेन भारत में कभी-कभार किया जाता है।

- वह जो विदेशों से कारोबार को संभालता है।

- करदाता जिनके पास एक विशिष्ट निश्चित व्यावसायिक स्थान नहीं है।

जीएसटीआर 5 फॉर्म दाखिल करने की अंतिम तिथि कब है?

जैसा की हमने ऊपर बताया है की, जीएसटीआर 5 फॉर्म पंजीकरण उन करदाताओं के लिए अनिवार्य है जो भारत में नहीं रहते हैं और इस देश में व्यापार लेनदेन करते हैं। जीएसटीआर 5 फॉर्म नियत तारीख हर महीने की 20 तारीख तय की गई है। उदाहरण के लिए, दिसंबर महीने के लिए रिटर्न दाखिल करने के लिए, GSTR -5 फॉर्म दाखिल करने की नियत तारीख 20 जनवरी होगी, जो लगभग एक महीने बाद होगी।

भूतकाल समय में, जुलाई 2017 से दिसंबर 2017 के महीने के लिए जीएसटीआर 5 फॉर्म की देय तिथि को बढ़ाकर 31 जनवरी 2018 तक कर दिया गया था। जुलाई 2017 से दिसंबर 2017 के महीने के लिए OIDAR (ऑनलाइन सूचना और डेटाबेस एक्सेस या पुनर्प्राप्ति सेवाओं) के कारण GSTR 5A फॉर्म की तारीखों को 31 जनवरी 2018 तक बढ़ा दिया गया था।

जीएसटीआर 5 फॉर्म के लिए लेट फीस और जुर्माना

जीएसटीआर 5 फॉर्म रिटर्न के देर से दाखिल करने से ब्याज और लेट फीस लगाई जाती है। जिस पर ब्याज प्रति वर्ष 18% लगाई जाती है और भुगतान किए जाने वाले बकाया कर की राशि पर करदाता द्वारा गणना की जाएगी। दाखिल करने के अगले दिन यानी महीने की 21 वीं तारीख से वास्तविक भुगतान की तारीख तक की समय अवधि शुरू होगी। अथवा विलंब शुल्क सीजीएसटी के लिए 100 रुपये प्रति दिन और एसजीएसटी के लिए 100 रुपये प्रति दिन है, यानी कुल 200 रुपये प्रति दिन होगा। और अधिकतम 5,000 रुपये तक हो सकता है। हालांकि आईजीएसटी पर कोई लेट फीस नहीं है।

GSTR -5 फॉर्म दाखिल करने के लिए आवश्यक शर्तें

वस्तु एवं सेवा कर प्रणाली के तहत आने वाला रिटर्न फॉर्म (GSTR-5) दाखिल करने से पहले पंजीकृत व्यक्ति को निम्न शर्तो से होकर गुजरना पड़ता है। ऐसी ही निम्न शर्तो को आप नीचे देख सकते है।

- करदाता को गैर-निवासी कर योग्य व्यक्ति के रूप में पंजीकृत होना चाहिए और उसके पास वैध जीएसटीआईएन नंबर होना चाहिए।

- करदाता के पास वैध उपयोगकर्ता आईडी और पासवर्ड होना चाहिए।

- करदाता के पास वैध और गैर-समाप्त / गैर-निरस्त डिजिटल हस्ताक्षर प्रमाणपत्र (डीएससी) होना चाहिए, जिसके लिए करदाता के रूप में डिजिटल हस्ताक्षर अनिवार्य है जैसे कि कंपनी, एलएलपी / एफएलएलपी, अन्य मामलों में रिटर्न का प्रमाणीकरण ईवीसी से किया जा सकता है।

जीएसटीआर 5 फॉर्म में दिए जाने वाले विवरण?

गुड्स एंड सर्विसेज टैक्स के तहत, भारत सरकार द्वारा निर्धारित GSTR-5 फॉर्म प्रारूप में 14 शीर्षक शामिल होते हैं। हमने प्रत्येक शीर्षक को जीएसटीआर 5 फॉर्म के तहत बताए गए आवश्यक विवरणों के साथ समझाया है। आप नीचे जानकारी ले सकते है।

1. जीएसटीआईएन संख्या

अपना जीएसटीआईएन संख्या प्रदान करें। अगर आपके पास नहीं है तो प्रोविजनल आईडी को जीएसटीआईएन के रूप में भी इस्तेमाल किया जा सकता है।

2. करदाता का नाम

करदाता का कानूनी नाम और व्यापार नाम (ऑटो-आबादी होगी) सहित पंजीकरण की वैधता अवधि- वैधता अवधि भी ऑटो-आबादी होगी। महीना, वर्ष – उस प्रासंगिक महीने और वर्ष का उल्लेख करें जिसके लिए GSTR-5 दर्ज किया जा रहा है।

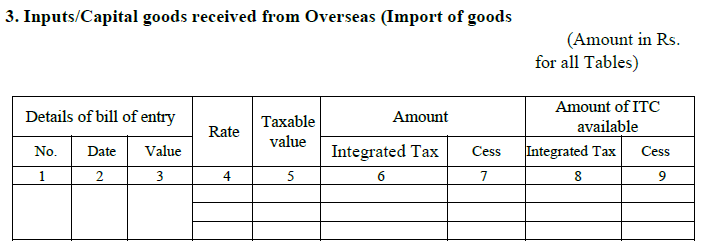

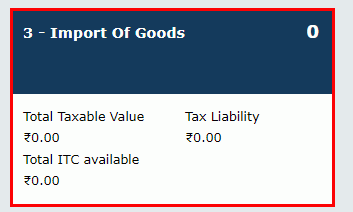

3. विदेशों से प्राप्त इनपुट / पूंजीगत सामान (माल का आयात)

NR को भारत में आयात किए गए इनपुट और पूंजीगत सामान की रिपोर्ट करनी चाहिए। कर की दर, आईजीएसटी, उपकर और आईटीसी की राशि के साथ प्रवेश के बिल का विवरण उपलब्ध है।

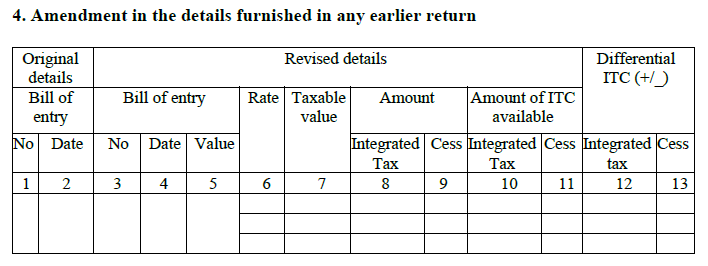

4. पूर्व में दिए गए विवरणों में संशोधन

इस खंड में, एनआर पहले के रिटर्न में सुसज्जित आयात में कोई भी विवरण बदल सकता है। इसमें निम्न श्रेढियों में परिवर्तन किए जा सकते हैं-

- प्रविष्टि का बिल।

- आईजीएसटी की दर।

- कर योग्य मूल्य।

- आईजीएसटी और उपकर की राशि।

- अब उपलब्ध आईटीसी की राशि।

- आईटीसी की विभेदक राशि (यदि अतिरिक्त उलट होगी और इसके विपरीत)

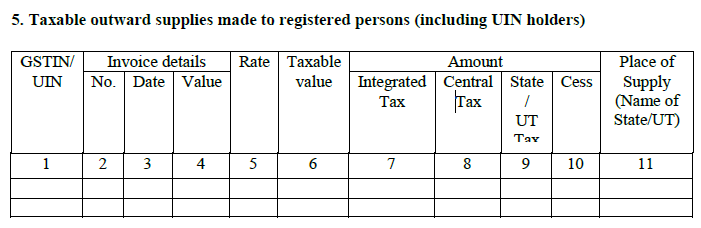

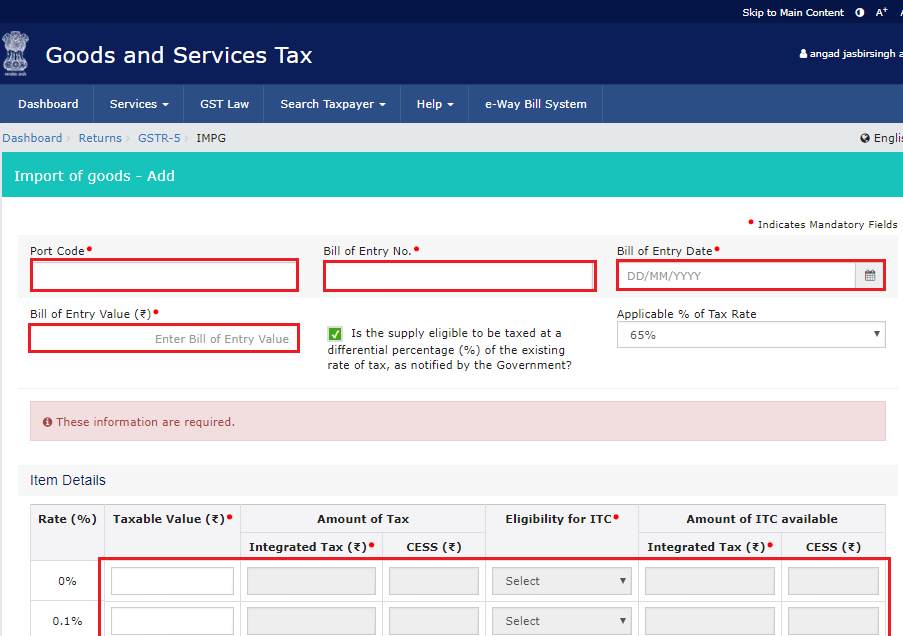

5. पंजीकृत व्यक्तियों को कर योग्य बाहरी आपूर्ति (यूआईएन धारकों सहित)

इस शीर्षक में भारत में बी2बी बिक्री के चालान वार विवरण शामिल होंगे, जिसमें यूआईएन धारकों को बिक्री शामिल है। राज्य के साथ आईजीएसटी / सीजीएसटी और एसजीएसटी और उपकर का विवरण दिया जाना चाहिए।

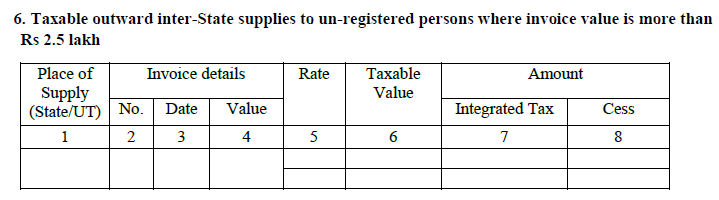

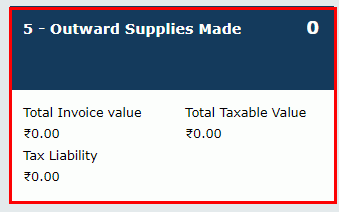

6. गैर-पंजीकृत व्यक्तियों को कर योग्य बाहरी राज्य की आपूर्ति

इस शीर्षक में बी 2 सी बड़ी बिक्री में अपंजीकृत व्यक्तियों का विवरण होगा, अर्थात् अंतर-राज्यीय बिक्री (जहां चालान की कीमत 25 लाख रुपये से अधिक है)।

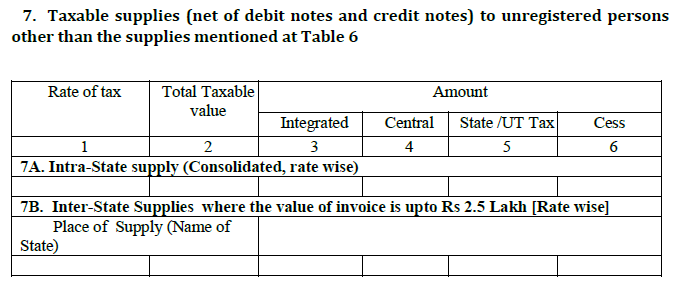

7. डेबिट नोट और क्रेडिट नोटों का शुद्ध)के अलावा अन्य अपंजीकृत व्यक्तियों को कर योग्य आपूर्ति

इसमें अपंजीकृत डीलरों (B2C अदर्स) को बिक्री का विवरण होगा। अंतर-राज्य और 2.5 लाख से कम अंतर-राज्यीय बिक्री का उल्लेख किया जाना चाहिए। एक समेकित सारांश में इंट्रा-स्टेट की बिक्री का उल्लेख किया जा सकता है। अंतर-राज्यीय बिक्री का उल्लेख राज्य-वार होना चाहिए।

8. आपूर्ति विवरण में संशोधन [जिसमें डेबिट नोट / क्रेडिट नोट और उसके संशोधन शामिल हैं]

तालिका 7 में पहले की कर अवधि के लिए रिटर्न में सुसज्जित अपंजीकृत व्यक्तियों को कर योग्य बाहरी आपूर्ति में संशोधन होना है। इस शीर्षक में पिछले महीनों की बी 2 सी बिक्री (मूल रूप से तालिका 7 में खुलासा) के विवरण में परिवर्तन होंगे। एक समेकित सारांश में इंट्रा-स्टेट की बिक्री का उल्लेख किया जा सकता है। अंतर-राज्यीय बिक्री का उल्लेख राज्य-वार होना चाहिए।

![आपूर्ति विवरण में संशोधन [जिसमें डेबिट नोट / क्रेडिट नोट और उसके संशोधन शामिल हैं]](https://leadingfile.com/hi/wp-content/uploads/2020/04/adement-taxable.png)

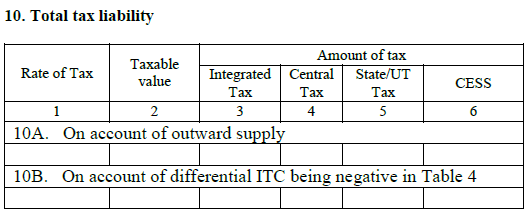

9. कुल कर देयता

यह शीर्षक कुल कर देयता दिखाएगा। आप नीचे दो बिंदुओं की सहायता से समझिए।

- जावक आपूर्ति के कारण: यह उपखंड चालू माह के लिए जावक आपूर्ति के लिए कर देयता का विवरण दिखाएगा।

- सारणी 4 में अंतर आईटीसी के ऋणात्मक होने के कारण: इसमें पहले के महीनों (तालिका 4) के किसी भी आयात में परिवर्तन करने पर आईटीसी (यानी विभेदक आईटीसी ऋणात्मक होने के कारण) के उलट होने के कारण अतिरिक्त कर का भुगतान करना होगा।

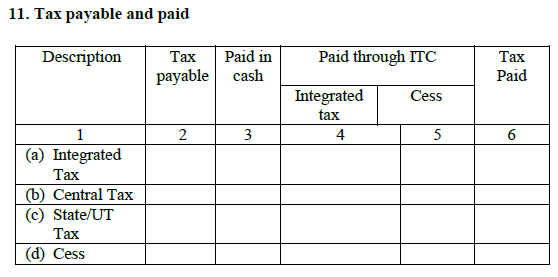

10. कर देय और भुगतान किया

इस शीर्षक में उस कर का विवरण होगा जो आप वास्तव में महीने के दौरान भुगतान कर रहे हैं।

आईजीएसटी, सीजीएसटी, एसजीएसटी और सेस का गोलमाल दिखाया जाएगा। करदाता नकद के माध्यम से भुगतान करने या आईटीसी का उपयोग करने का विकल्प चुन सकता है।

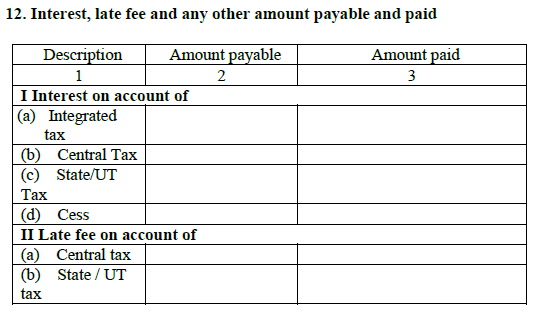

11. ब्याज, देर से शुल्क और देय और भुगतान की गई कोई अन्य राशि

इस शीर्षक में ब्याज और देर से देय शुल्क का विवरण होगा और वास्तव में रिटर्न के देर से दाखिल होने के कारण भुगतान किया जाएगा।

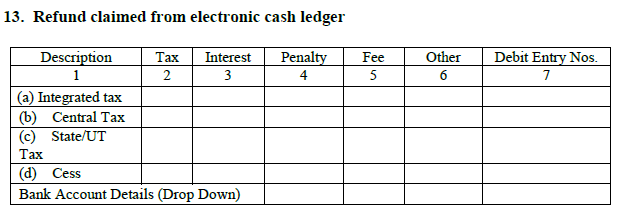

12. रिफंड ने इलेक्ट्रॉनिक कैश लेज़र से दावा किया

इस शीर्षक में इलेक्ट्रॉनिक नकद बही में प्राप्त सभी रिफंड का विवरण होगा। चयन करने के लिए एक ड्रॉपडाउन है जिसमें एनआर धनवापसी प्राप्त करना चाहता है।

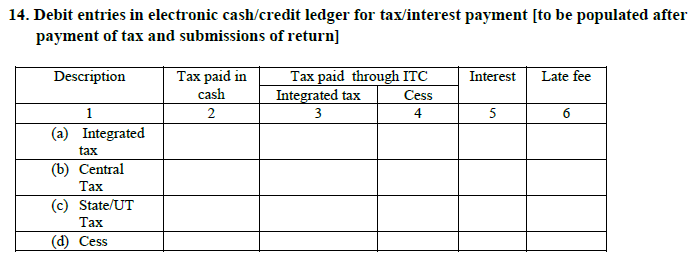

13. कर / ब्याज भुगतान के लिए इलेक्ट्रॉनिक कैश / क्रेडिट लेज़र में डेबिट प्रविष्टियाँ

यह इलेक्ट्रॉनिक नकद खाता बही में डेबिट प्रविष्टियां दिखाएगा, अर्थात कर / ब्याज / विलंब शुल्क के भुगतान के लिए नकद बहिर्वाह। यह कर के भुगतान और रिटर्न जमा करने के बाद तय होता है।

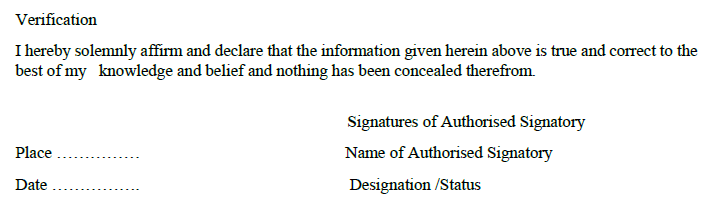

अंत में, रिटर्न को अधिकृत हस्ताक्षरकर्ता द्वारा सत्यापित किया जाता है। प्राधिकृत हस्ताक्षरकर्ता NR का प्रतिनिधि है और भारत में वैध पैन वाला व्यक्ति होना चाहिए।

विभिन्न प्रकार के रिटर्न, समय सीमा और फाइलिंग की आवृत्ति के बारे में अधिक जानने के लिए, जीएसटी रिटर्न पर हमारा लेख पढ़ें।

जीएसटीआर 5 फॉर्म जीएसटी पोर्टल की सहायता से कैसे भरें

वस्तु एवं सेवा कर प्रणाली के तहत पंजीकृत व्यक्ति को आने वाली रिटर्न प्रक्रिया के अंदर बहुत से रिटर्न फॉर्म दाखिल करने होते है। उनमे से जीएसटीआर 5 फॉर्म भी आता है, जिसे हम आज हम ऑनलाइन जीएसटी पोर्टल की सहायता से भरने की कोशिश करेंगे। आप नीचे इन सभी चरणों को एक-एक करके इनके बारे में जान सकते है।

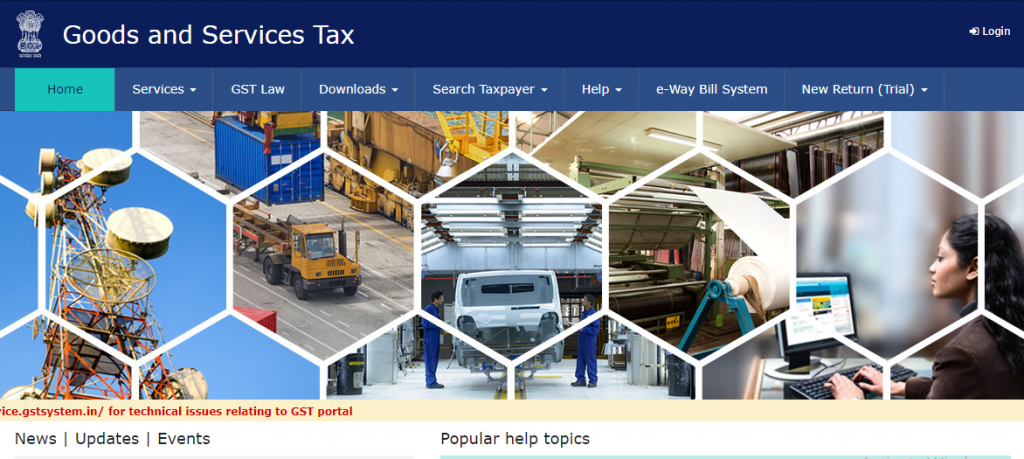

1. लॉगिन जीएसटी पोर्टल

सबसे पहले आपको भारत सरकार द्वारा प्रदान की गई वेबसाइट पर जाना होता है। आप इस लिंक https://www.gst.gov.in/ की सहायता से भी पोर्टल पर पहुंच सकते है। इसके बाद आप ऑनलाइन जीएसटी पोर्टल पर पहुंच जायेंगे। अब आपको सबसे ऊपर की दायी ओर एक login बटन दिखाई दे रहा होगा। आपको उसी पर जाकर पंज्जीकृत व्यक्ति की सहायता से जीएसटी पोर्टल को लॉगिन करना है। आप नीचे चित्र की सहायता भी ले सकते है।

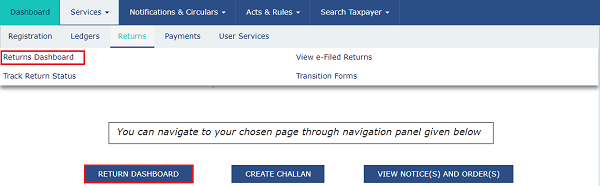

i. service (सर्विसेज) विकल्प

जीएसटी पोर्टल लॉगिन करने के बाद, अब आपको सबसे ऊपर विकल्प पट्टी दिखाई दे रही होगी। उन सभी विकल्पों में से एक विकल्प सर्विसेज नाम का भी होगा। आपको उसी विकल्प पर क्लिक करना है। आप नीचे चित्र की सहायता से भी देख सकते है।

ii. Returns (रिटर्न) ऑप्शन

सर्विसेज विकल्प पर क्लिक करने के बाद, अब आपके सामने कुछ नए विकल्प देखने को मिलेंगे। आप नीचे चित्र की सहायता से भी देख सकते है। इन नए विकल्पों में से एक विकल्प returns नाम का भी दिखाई दे रहा होगा। अब आपको इसी विकल्प पर क्लिक करना है।

iii. Return Dashboard (रिटर्न डैशबोर्ड) विकल्प

रिटर्न विकल्प पर क्लिक करने के बाद, अब आपके सामने कुछ नए विकल्प देखने को मिलेंगे। आप ऊपर चित्र की सहायता से भी देख सकते है। उन सभी विकल्पों में से एक विकल्प रिटर्न डैशबोर्ड नाम का भी दिखाई दे रहा होगा। अब आपको उसी विकल्प पर क्लिक करना है।

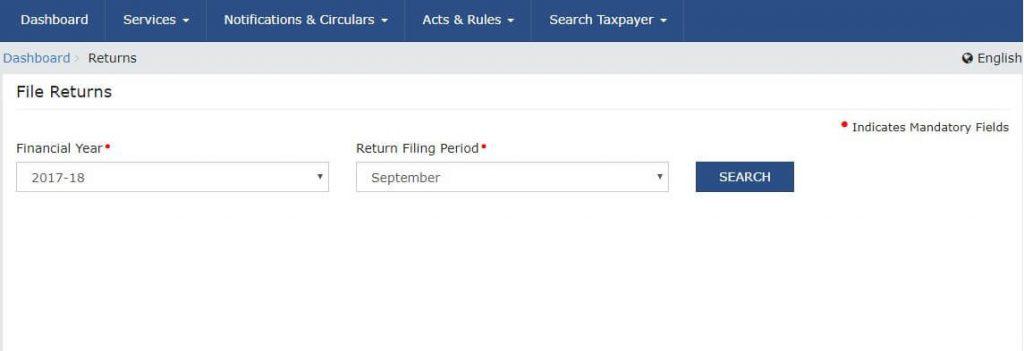

रिटर्न विकल्प पर क्लिक करने के बाद, अब आपके सामने एक नया पेज खुलकर सामने आएगा। आप इस पेज को नीचे देख सकते है। इस पेज में आपको उस महीने का चयन करना है जिसके लिए आप जीएसटीआर 5 फॉर्म दाखिल कर रहे हैं।

iv. Prepare online (प्रिपेयर ऑनलाइन) ऑप्शन

ऊपर आपको महीने का चयन करना होगा, जिस महीने में जीएसटीआर 5 फॉर्म भरा है। उसके बाद, सर्च बटन पर क्लिक करने के बाद, सामने एक नया पेज खुलकर सामने आएगा। इस पेज में आने पर आपको बहुत से विकल्प देखने को मिलेंगे। आप नीचे चित्र की सहायता से भी देख सकते है। इस पेज में एक विकल्प प्रिपेयर ऑनलाइन नाम का ऑप्शन दिखाई दे रहा होगा। अब आपको उसी विकल्प पर क्लिक करना है।

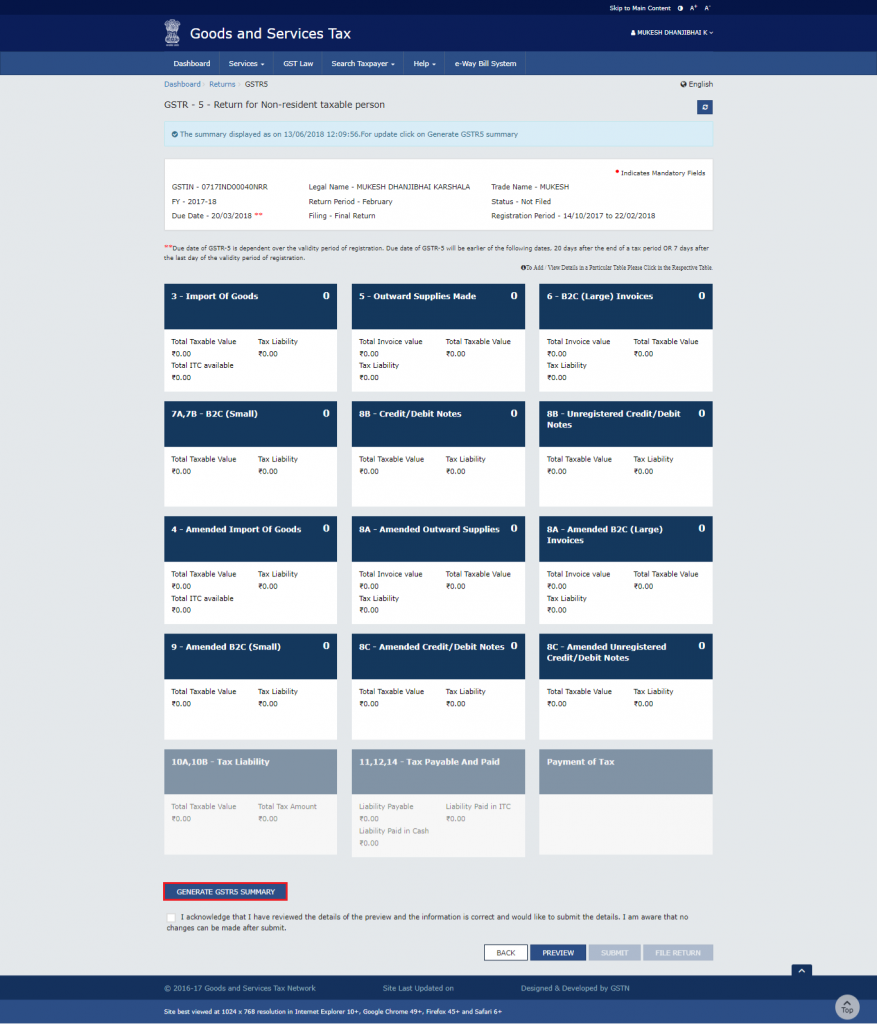

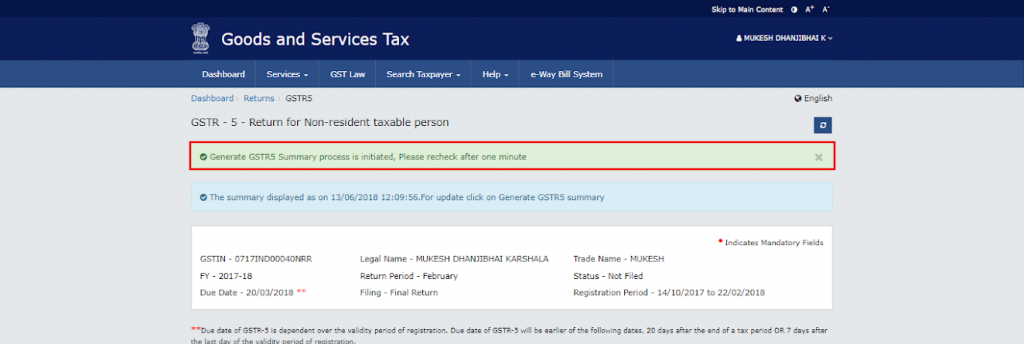

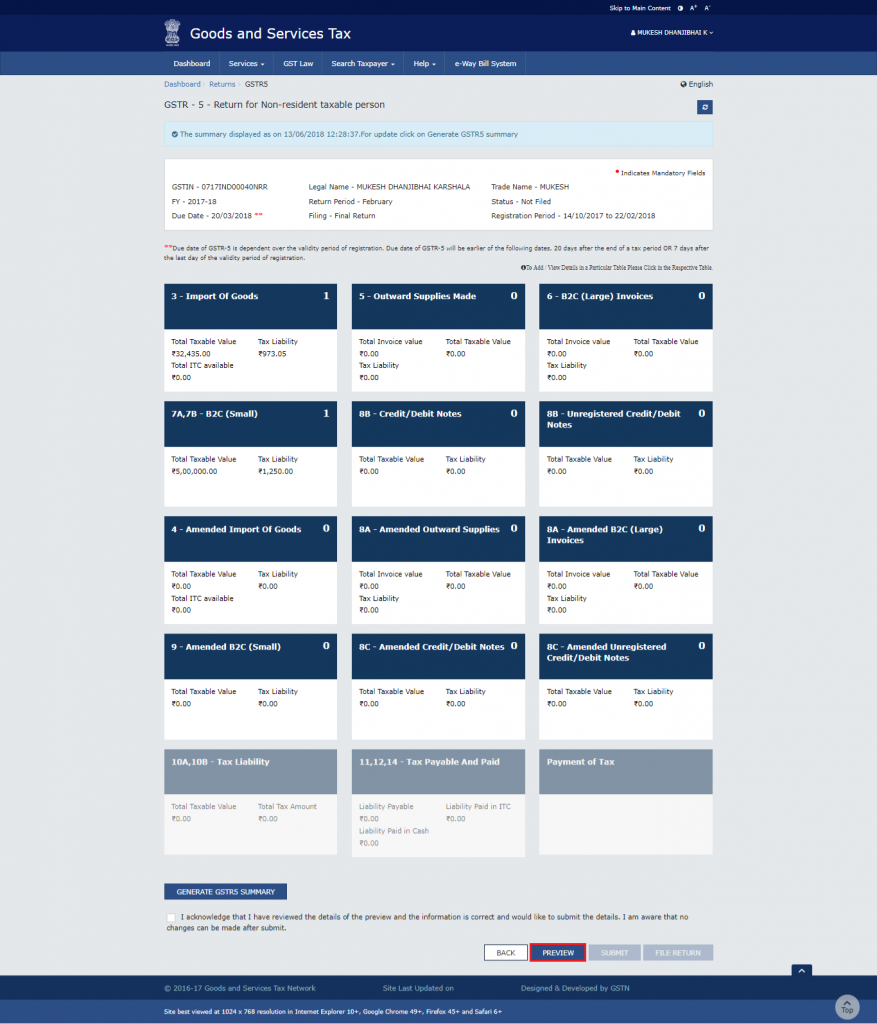

v. Generate GSTR-5 SUMMARY ऑप्शन

ऊपर प्रिपेयर ऑनलाइन ऑप्शन को चुना। अब आपको उसके बाद, एक नई विंडो खुलेगी। जिसमे की आपको बहुत से ऑप्शन दिखाई दे रहे होंगे। अब आपको सबसे नीचे जाना होगा। सबसे नीचे जाने पर आपको जनरेट जीएसटीआर 5 समरी नाम का विकल्प दिखाई देगा। आप नीचे चित्र की सहायता से भी देख सकते है। आपको इसी बटन पर क्लिक करना है।

पृष्ठ के शीर्ष पर एक पुष्टिकरण संदेश प्रदर्शित होता है। आप कुछ समय में स्थिति की जांच कर सकते हैं। आप नीचे चित्र की सहायता से भी देख सकते है।

vi. विभिन्न टाइलों में विवरण दर्ज करें

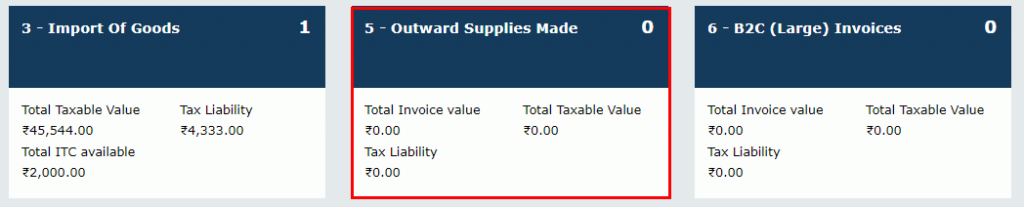

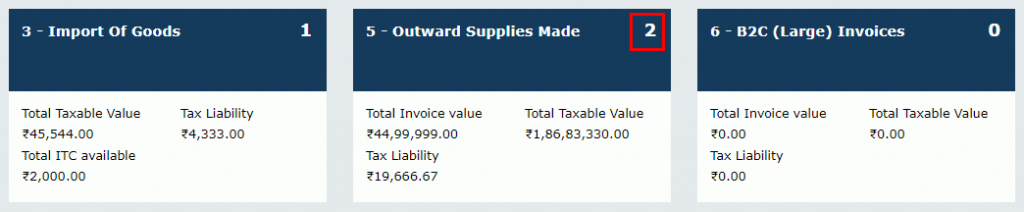

अब आपको निम्नलिखित टाइलें दिखाई देंगी। आप नीचे देख सकते है।

- माल का आयात।

- बाहरी आपूर्ति की गई।

- बी 2 सी बड़े चालान विवरण।

- बी 2 सी छोटे चालान विवरण।

- क्रेडिट / डेबिट नोट्स।

- अपंजीकृत क्रेडिट / डेबिट नोट्स।

- उपरोक्त मुख्य टाइल्स में से प्रत्येक पर 6 संशोधन टाइलें।

- कर भुगतान और रिटर्न सबमिशन पर 3 टाइलें।

2. मुख्य टाइलों में विवरण दर्ज करें

नीचे एक टाइल में विवरण दर्ज करने के लिए विस्तृत चरण दिए गए हैं जो सभी मुख्य टाइलों के लिए आम है:

उदाहरण के लिए:- टाइल 5 में किए गए बाहरी आपूर्ति का विवरण दर्ज करने के लिए।

i. विशेष टाइल 5 पर क्लिक करें

यहाँ आपको कुछ टाइल दिखाई दे रही होंगी। उनमे से आपको टाइल नंबर 5 का चयन करना है। आप नीचे चित्र की सहयता से भी देख सकते है।

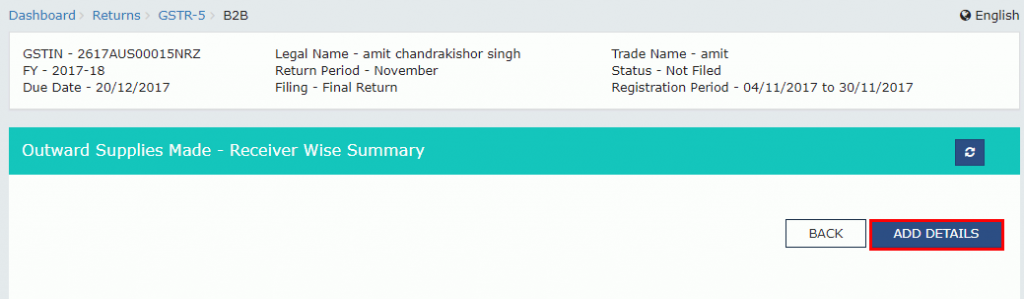

ii. ADD Detail बटन

अब आपको सारांश पृष्ठ दिखाई दे रहा होगा। आपको ऐड डिटेल नाम का बटन दिखाई दे रहा होगा। अब आपको उसी बटन पर क्लिक करना है।

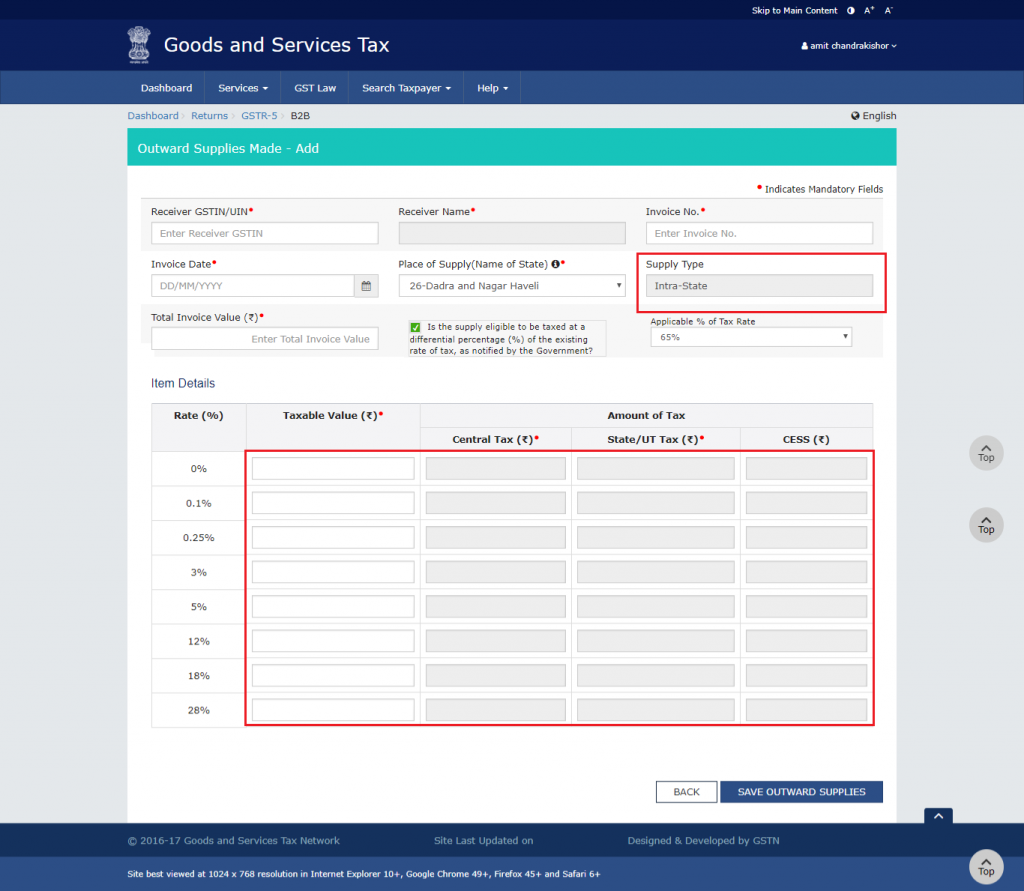

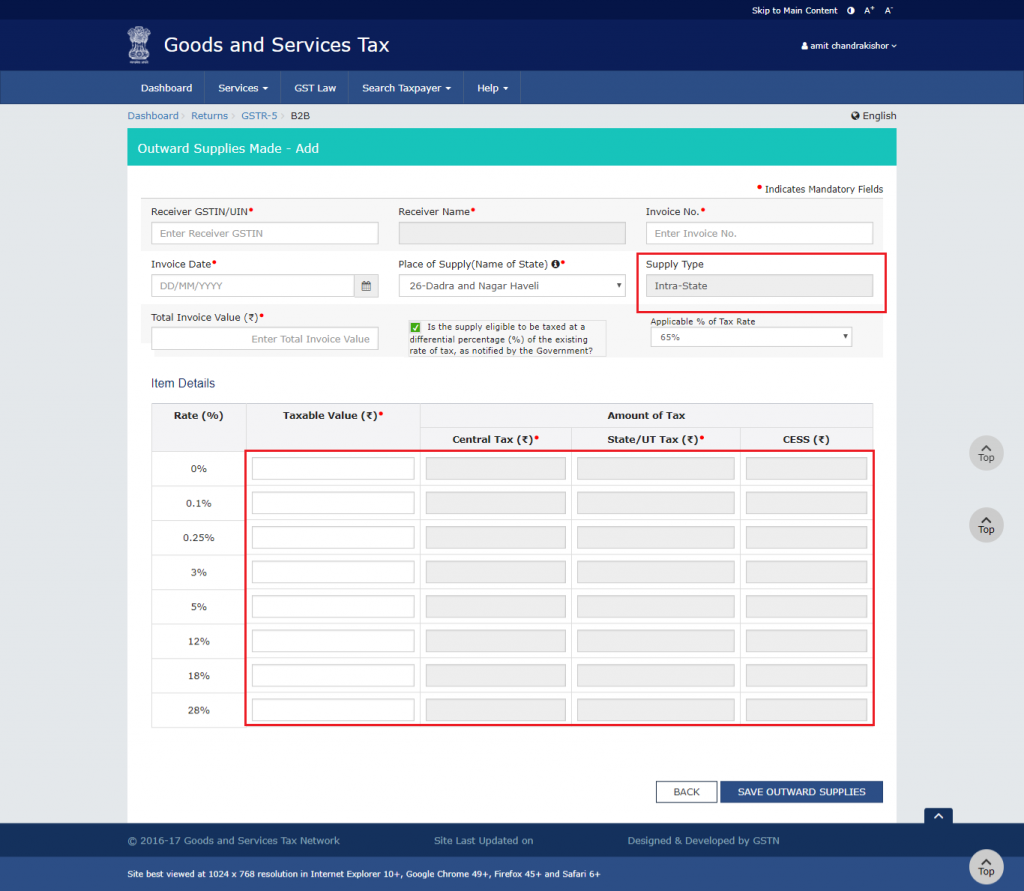

iii. विभिन्न क्षेत्र दिखाई देते हैं। निम्नलिखित दर्ज करें और ’SAVE’ बटन पर क्लिक करें

- वित्त वर्ष के लिए चालान संख्या अल्फ़ान्यूमेरिक और अद्वितीय होनी चाहिए।

- चालान तिथि जीएसटी के साथ पंजीकरण की तारीख से पहले की भविष्य की तारीख या तारीख नहीं हो सकती है।

- इंट्रा-स्टेट लेनदेन के मामले में, केंद्रीय कर और राज्य / केंद्रशासित प्रदेश के लिए फ़ील्ड दिखाई देंगे।

- अंतर-राज्य लेनदेन के मामले में, एकीकृत कर के लिए फ़ील्ड दिखाई देंगे।

- सेस राशि को मैन्युअल रूप से दर्ज करना होगा।

- चालान और आइटम विवरण:-

- प्राप्तकर्ता का जीएसटीआईएन/ यूआईएन। ध्यान दें कि नाम, आपूर्ति का स्थान (PoS) और आपूर्ति प्रकार ऑटो-आबादी है। यदि आवश्यक हो तो PoS संपादित करें।

- प्रत्येक कर की दर एक पंक्ति वस्तु के रूप में प्रकट होती है जिसके विरुद्ध मूल्य को दर्ज करने की आवश्यकता होती है।

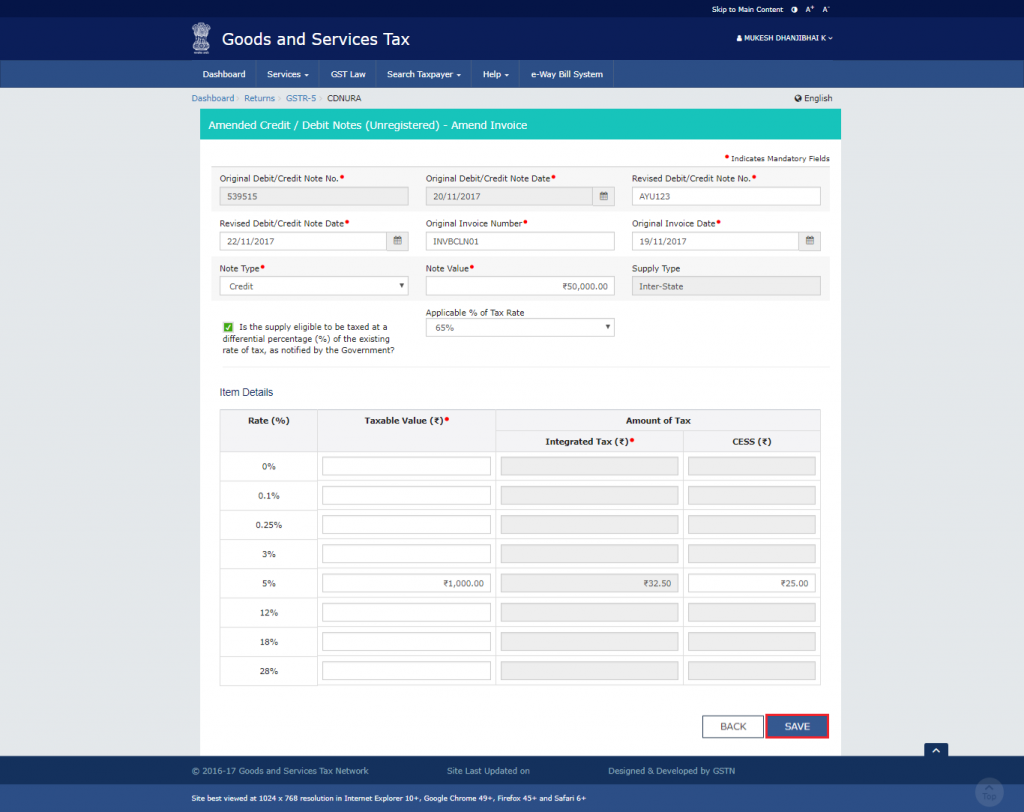

- यदि रियायती कर की दर लागू है, तो चेक को “सरकार द्वारा अधिसूचित कर के रूप में आपूर्ति कर की मौजूदा दर के अंतर प्रतिशत (%) पर कर की आपूर्ति करने के लिए पात्र है?” और कुल कर की दर का लागू% दर्ज करें। उदाहरण के लिए: लीज्ड कार जो मूल कर की दर का 65% है। यह वैकल्पिक है।

iv. इंट्रा-स्टेट आपूर्ति के मामले में, केंद्रीय कर और राज्य / केन्द्रशासित प्रदेश के कर क्षेत्र दिखाई देते हैं।

यहाँ आपको इंट्रा-स्टेट आपूर्ति के मामले में, केंद्रीय कर और राज्य अथवा केंद्रशासित प्रदेश के कर छेत्र दिखाई देते है। आप नीचे चित्र की सहायता से भी देख सकते है।

v. अंतर-राज्यीय आपूर्ति के मामले में, एकीकृत कर क्षेत्र दिखाई देते हैं

अब आपको अंतर् -राज्यीय आपूर्ति के मामले में आने पर एकीकृत कर छेत्र दिखाई देंगे। जिसे पंजीकृत व्यक्ति की सहायता से आपको भरना होगा।

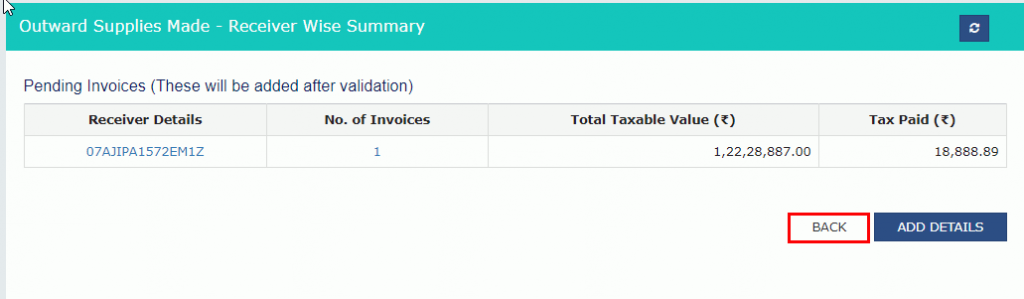

vi. Back बटन

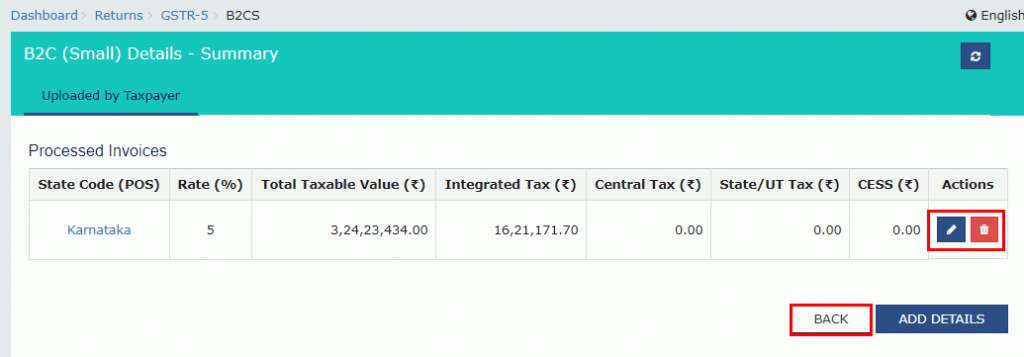

सारांश पृष्ठ पर वापस जाने के लिए page BACK ’बटन पर क्लिक करें या अधिक चालान जोड़ने के लिए DETAILS ADD विवरण’ पर क्लिक करें। सारांश पृष्ठ या तो लंबित चालान का हो सकता है या टाइल के आधार पर संसाधित चालान का हो सकता है। आप नीचे चित्र की सहायता से भी देख सकते है।

संसाधित चालान सारांश पृष्ठ में दर्ज चालान को हटाने या संपादित करने का विकल्प भी है। हमने नीचे चित्र की सहायता से लाल रंग के बॉक्स में दिखाने का प्रयास किया है।

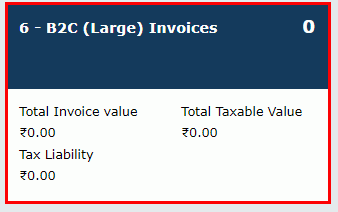

टाइल कुल चालान मूल्य, कुल कर योग्य मूल्य और कुल कर देयता के साथ जोड़े गए चालान की संख्या को दर्शाती है।

इन चरणों का पालन करें क्योंकि यह अधिकांश मुख्य टाइलों के लिए सामान्य रहता है। प्रत्येक मुख्य टाइल के नीचे क्या जानना प्रासंगिक है, जानने के लिए यहाँ देखें।

vii. प्रत्येक मुख्य टाइल की मुख्य विशेषताएं

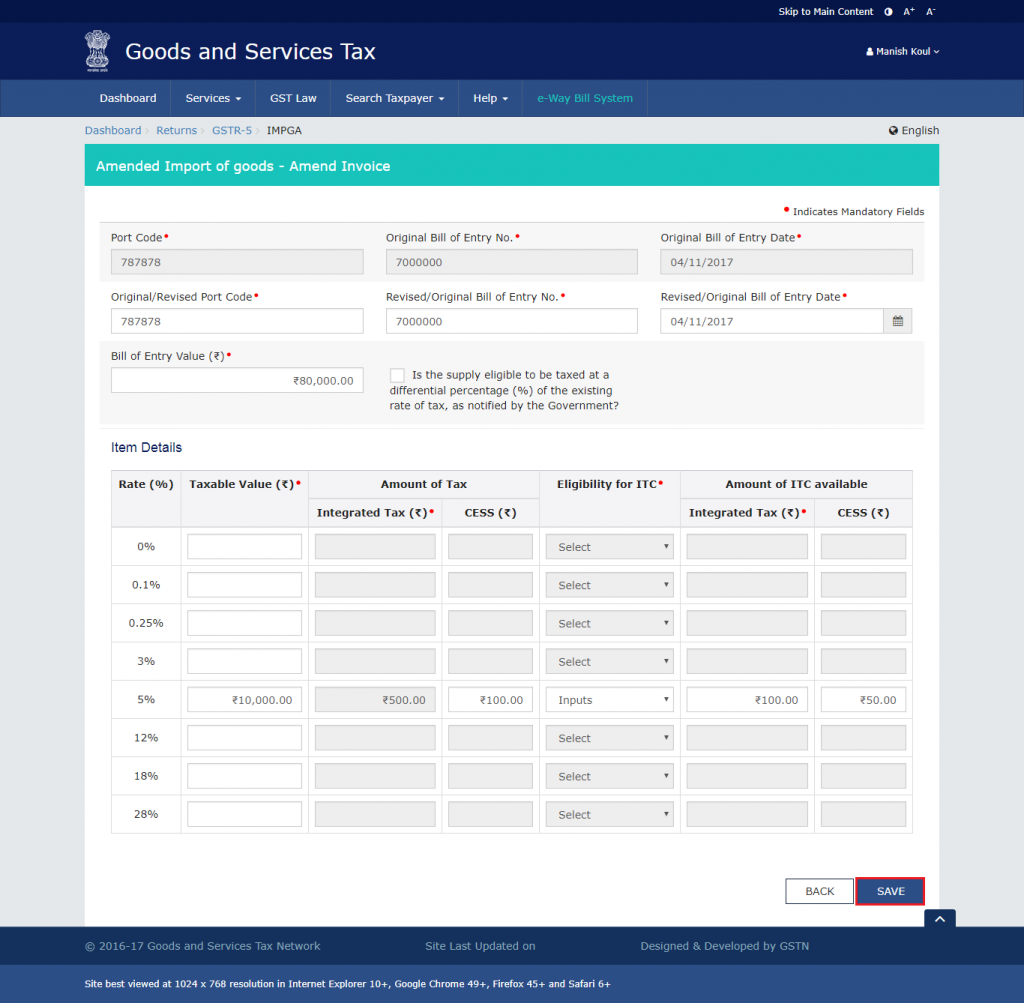

टाइल -3: विदेशी से प्राप्त इनपुट / पूंजीगत सामान (माल का आयात):-

भारतीय क्षेत्र में आयात किए गए सभी सामानों को इस श्रेणी में उल्लिखित किया जाना चाहिए।

बीओई में पोर्ट कोड, तिथि और मूल्य जैसे सभी बिल ऑफ एंट्री (बीओई) विवरण जोड़ें और सहेजें।

- पोर्ट कोड 6 अल्फ़ान्यूमेरिक वर्ण होना चाहिए।

- एंट्री नंबर का बिल न्यूनतम 3 और अधिकतम 15 अंकों का संख्यात्मक होना चाहिए।

viii. टाइल -5: पंजीकृत व्यक्तियों को कर योग्य बाहरी आपूर्ति

विदेशी करदाताओं द्वारा भारत से बाहर की गई आपूर्ति का विवरण पंजीकृत व्यक्तियों को इस प्रमुख में दर्ज किया जाना चाहिए। मूल रूप से, सभी बी 2 बी बाहरी आपूर्ति यहां घोषित की जानी हैं।

ix. टाइल -6: बी 2 सी (बड़े) चालान

एक उपभोक्ता को पंजीकृत व्यक्ति द्वारा की गई सभी अंतर-राज्य आपूर्ति का विवरण जहां चालान का मूल्य रु। से अधिक है। यहां 2.5 लाख दर्ज किए जाने चाहिए। आप नीचे चित्र की सहायता भी ले सकते है।

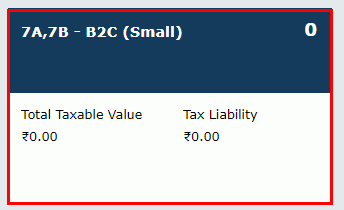

a) टाइल 7 ए, 7 बी – बी 2 सी (छोटा)

यहाँ टाइल 6 पर उल्लिखित आपूर्ति के अलावा अन्य अपंजीकृत व्यक्तियों / उपभोक्ताओं को कर योग्य आपूर्ति का विवरण दर्ज किया जाना है।

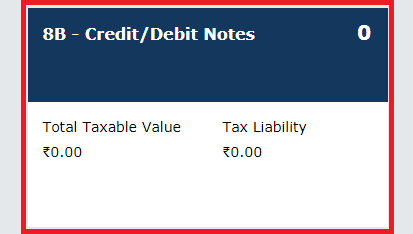

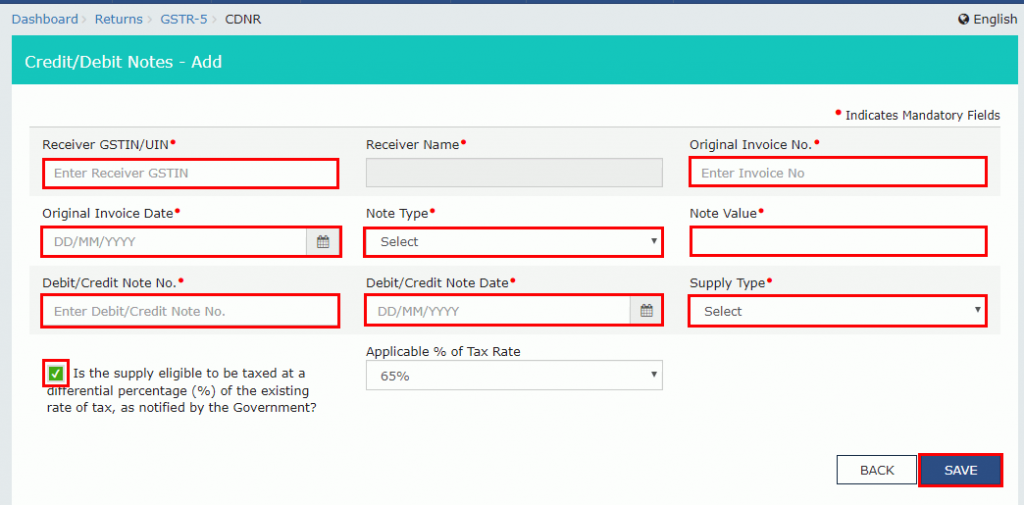

x. टाइल -8 B – क्रेडिट / डेबिट नोट्स

जारी किए गए क्रेडिट / डेबिट नोट / रिफंड वाउचर का विवरण यहां जोड़ें। आप नीचे दर्शाई गई आकृति में देख सकते है।

प्रत्येक नोट के खिलाफ मूल चालान का विवरण भी दर्ज किया जाना चाहिए। आप नीचे बहुत से विकल्प देख सकते है। उन्हें पंजीकृत व्यक्ति की सहायता से भरिये।

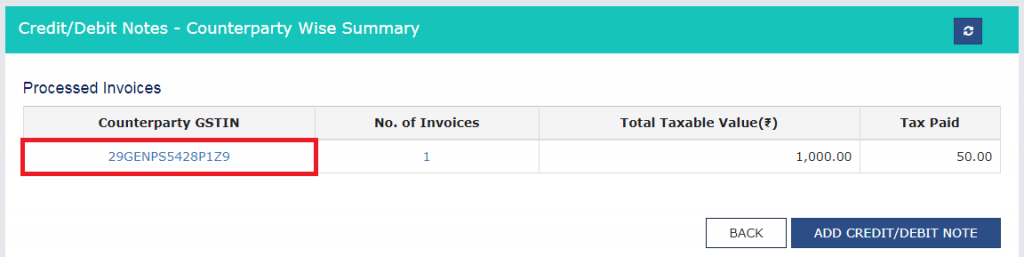

सारांश पृष्ठ में नोट्स प्रतिपक्ष-वार दिखाई देंगे। GSTIN के आधार पर प्रतिपक्ष को मान्यता दी जाएगी। तो अब आपको नीचे दर्शाये गए विकल्प पर क्लिक करना है।

3. संशोधन टाइलों में विवरण दर्ज करें

नीचे एक टाइल में विवरण दर्ज करने के लिए विस्तृत चरण दिए गए हैं जो सभी संशोधित टाइलों के लिए आम है।उदाहरण के लिए, टाइल 8 ए में बाहरी आपूर्ति के संशोधित विवरण दर्ज करने के लिए।

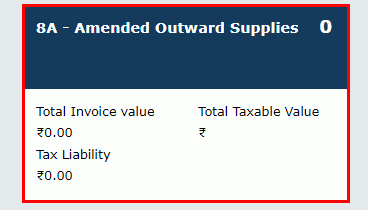

i. विशेष संशोधन टाइल -8 ए पर क्लिक करें

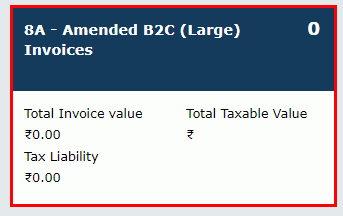

जैसे हमने ऊपर बताया है की अब यहाँ पर संशोधन टाइलों में विवरण दर्ज करना है। जैसे की विशेष संशोधन टाइल 8 विकल्प पर क्लिक करें। आप नीचे आकृति की सहायता से भी देख सकते है।

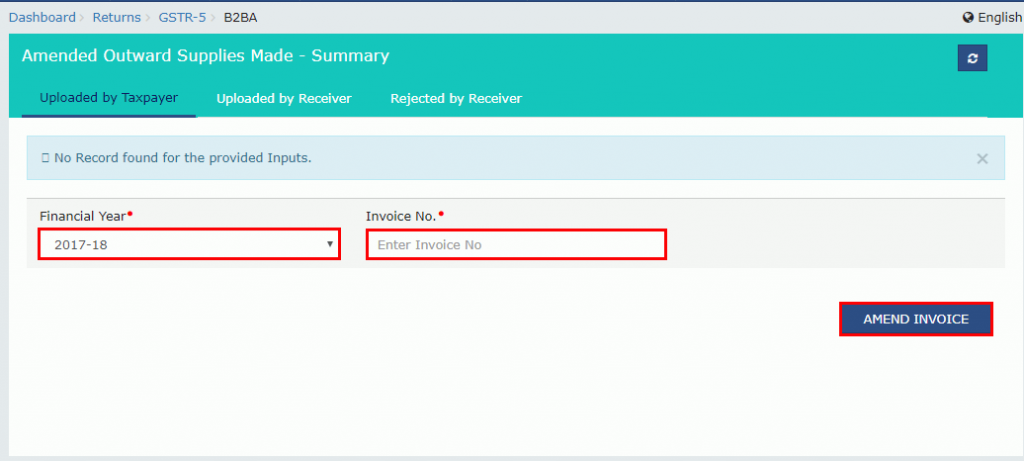

ii. वित्तीय वर्ष का चयन करें और संशोधित विवरण दर्ज करें

- ड्रॉप-डाउन सूची से वित्तीय वर्ष का चयन करें।

- चालान संख्या दर्ज करें और AMEND चालान बटन पर क्लिक करें।

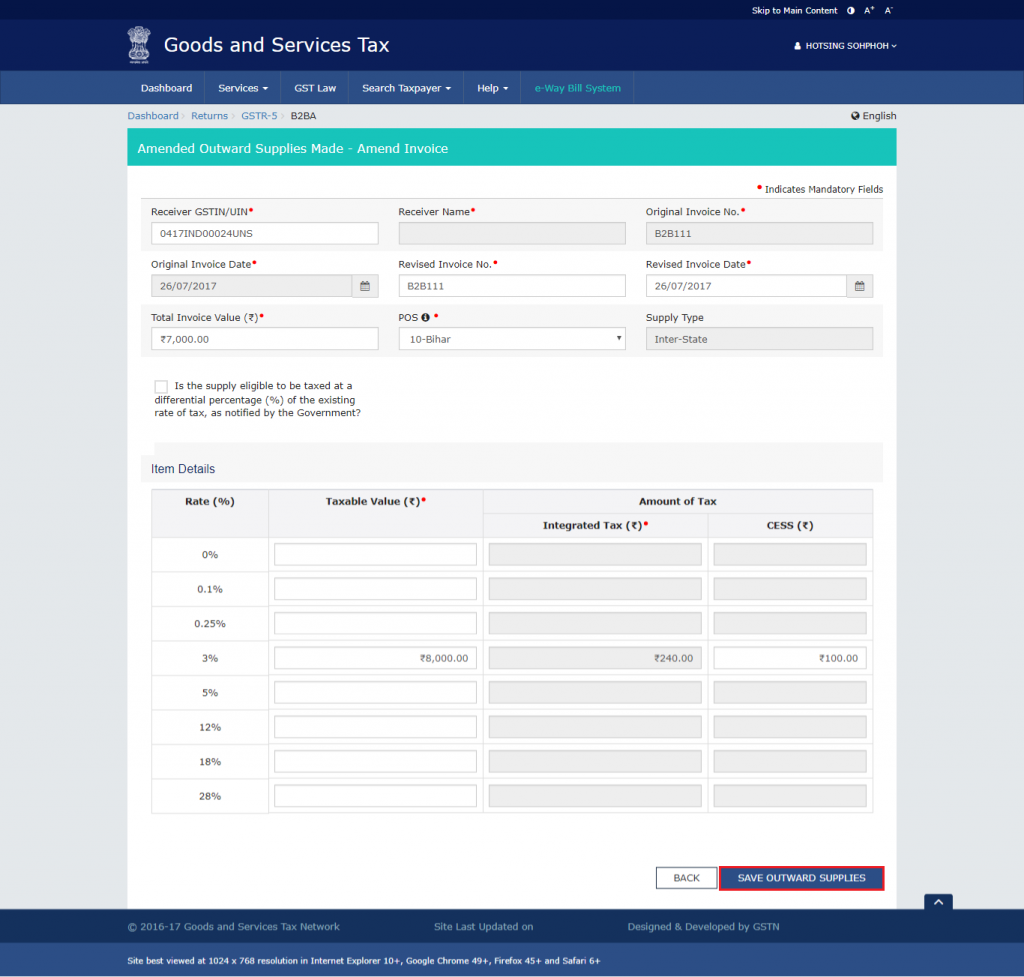

- आवश्यकतानुसार विवरणों में संशोधन करें। संशोधित इनवॉइस विवरण दर्ज करें और इनवॉइस विवरणों को सहेजने के लिए SAVE OUTWARD SUPPLIES बटन पर क्लिक करें।

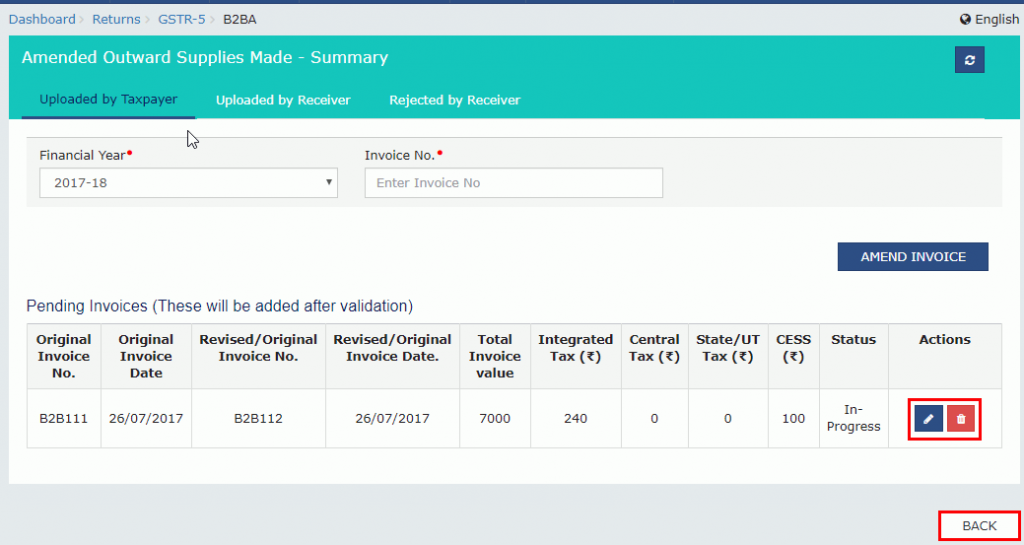

iii. Back बटन पर क्लिक करें।

सारांश पृष्ठ पर, मुख्य पृष्ठ पर वापस जाने या चालान जोड़ने के लिए BACK ’बटन पर क्लिक करें और अधिक संशोधन जोड़ने के लिए ICE AMEND INVOICE’ पर क्लिक करें। सारांश पृष्ठ या तो लंबित चालान का हो सकता है या टाइल के आधार पर संसाधित चालान का हो सकता है। संशोधित चालान भी संपादित या हटाए जा सकते हैं

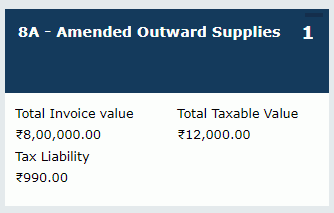

टाइल कुल चालान मूल्य, कुल देयता और कुल कर योग्य मूल्य के साथ जोड़े गए चालान की संख्या को दर्शाएगी।

इन चरणों का पालन करें क्योंकि यह अधिकांश संशोधन टाइलों के लिए आम है। प्रत्येक संशोधन टाइल के तहत क्या जानना प्रासंगिक है, जानने के लिए हाइलाइट्स पढ़ें।

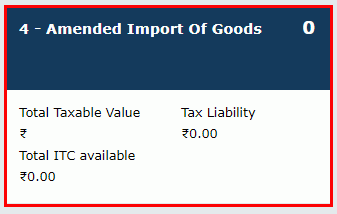

iv. टाइल -4: सामानों का संशोधित आयात

माल के आयात पर टाइल -3 में बताए गए विवरण में कोई संशोधन यहां किया जा सकता है।

संशोधित होने वाले विशेष बीओई का चयन करने के लिए, वित्तीय वर्ष, पोर्ट कोड, मूल बीओई नंबर का चयन करें। विवरण को संशोधित करें और सहेजें।

v. टाइल 8 ए – संशोधित बाहरी आपूर्ति

पंजीकृत व्यक्तियों (यूआईएन धारकों सहित) / बी 2 बी आपूर्ति को जावक आपूर्ति का विवरण देने के लिए, इस टाइल को संदर्भित किया जाता है। उपरोक्त चरण यहां लागू होते हैं जैसा कि यह है।

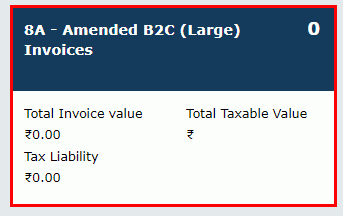

vi. टाइल 8 ए – संशोधित बी 2 सी (बड़े चालान)

यहां, अपंजीकृत व्यक्तियों / उपभोक्ताओं को बाहरी राज्य की आपूर्ति में संशोधन का विवरण दर्ज किया गया है।

vii. टाइल 9 – संशोधित बी 2 सी (छोटा)

टाइल 8A में उल्लिखित के अलावा अपंजीकृत व्यक्तियों / उपभोक्ताओं को बाहरी आपूर्ति में संशोधन के विवरण को जोड़ने के लिए, इस टाइल का उपयोग किया जाता है।

विशेष विवरण का चयन करने के लिए, वित्तीय वर्ष और महीना चुनें, आपूर्ति का स्थान चुनें और चुनें कि क्या लागू कर का अंतर प्रतिशत है और मूल्य और कर क्षेत्रों में संशोधन करने के लिए आगे बढ़ें।

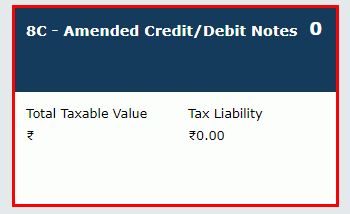

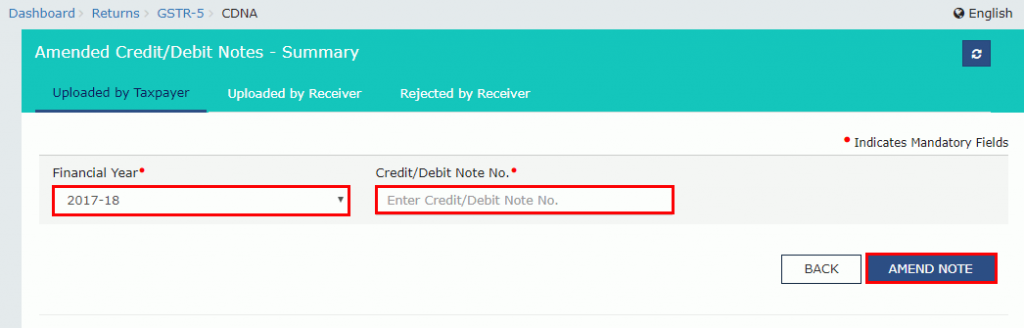

viii. टाइल 8C – संशोधित क्रेडिट / डेबिट नोट्स

पंजीकृत व्यक्तियों को आपूर्ति के लिए क्रेडिट / डेबिट नोट्स में संशोधन का विवरण जोड़ने के लिए इसका उपयोग करें।

संशोधित होने के लिए विशेष सीडीएन का चयन करने के लिए, वित्तीय वर्ष चुनें और तिथि के साथ मूल सीडीएन नंबर दर्ज करें।

संशोधित विवरण दर्ज करें और सहेजें।

ix. टाइल 8C – संशोधित क्रेडिट / डेबिट नोट्स

अपंजीकृत व्यक्तियों / उपभोक्ताओं को आपूर्ति के लिए क्रेडिट / डेबिट नोट्स में संशोधन का विवरण जोड़ने के लिए इसका उपयोग करें। सीडीएन नंबर दर्ज करें और विवरण को संशोधित करें।

4. जीएसटीआर 5 का पूर्वावलोकन करें

अपने ऊपर बहुत से विकल्प देखे होंगे, उन सभी विकल्पों को आपको पंजीकृत व्यक्ति की सहायता से भरना होता है। एक बार जब आप सभी विवरण दर्ज कर लेते हैं, तो PREVIEW बटन पर क्लिक करें। आप नीचे चित्र की सहायता से भी देख सकते है।

यह बटन आपकी समीक्षा के लिए आपके GSTR-5 के ड्राफ्ट सारांश पेज को डाउनलोड करेगा।

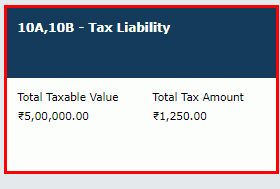

i. 10 ए, 10 बी – कर देयता

कर देयता विवरण देखने के लिए 10A, 10B – कर देयता टाइल पर क्लिक करें। कर देयता विवरण प्रदर्शित होते हैं। पिछले पृष्ठ पर वापस जाने के लिए BACK बटन पर क्लिक करें।

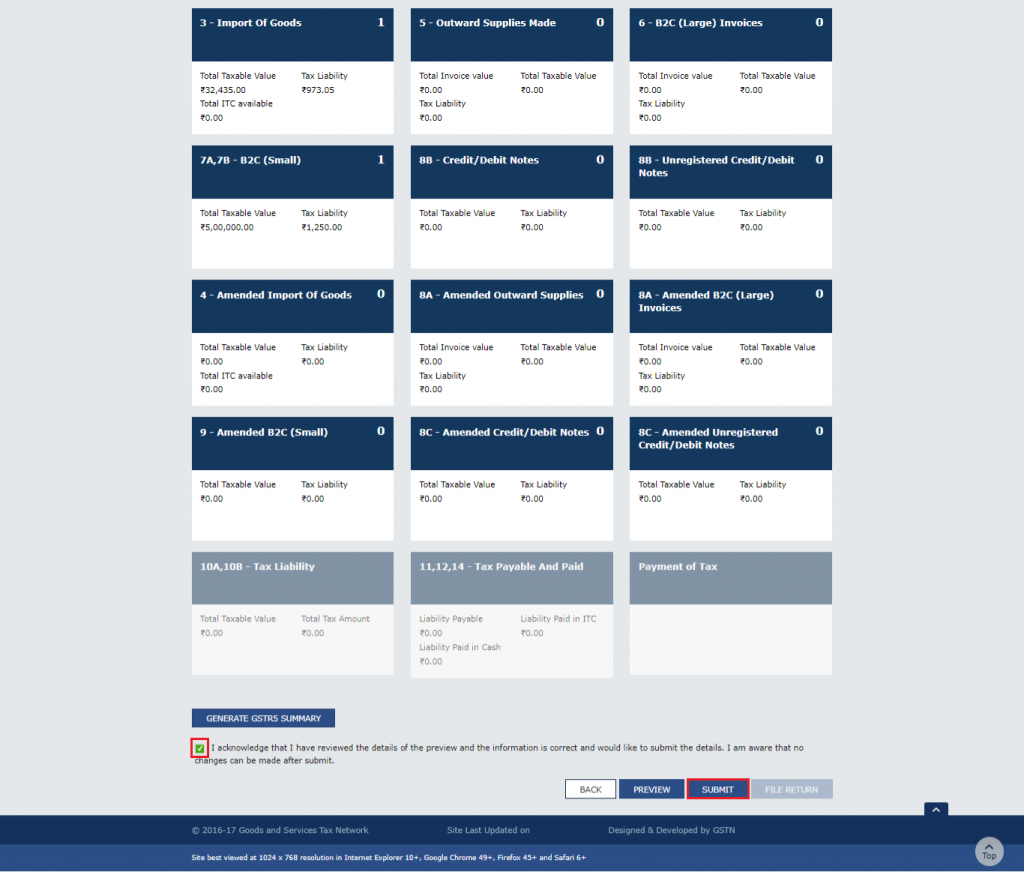

5. डेटा को फ्रीज करने के लिए GSTR-5 को स्वीकार करें और सबमिट करें

- यह घोषणा करते हुए टिक मार्क करें कि आपने पूर्वावलोकन के विवरणों की समीक्षा की है और प्रस्तुत की गई जानकारी सही है और आप जानते हैं कि सबमिट करने के बाद कोई बदलाव नहीं किया जा सकता है। एक बार जब आप पावती पर क्लिक करते हैं, तो SUBMIT बटन सक्षम हो जाएगा।

- GSTR-5 सबमिट करने के लिए लैंडिंग पृष्ठ में SUBMIT बटन पर क्लिक करें।

ध्यान दे:-सबमिट बटन उस विशेष महीने के लिए GSTR-5 में अपलोड किए गए चालान को फ्रीज कर देगा। आप उस महीने के लिए कोई और चालान अपलोड नहीं कर पाएंगे।

- जीएसटीआर -5 जमा करने की पुष्टि के लिए एक बार फिर चेतावनी संदेश को स्वीकार करने के लिए प्रोसीड बटन पर क्लिक करें। ध्यान दें कि सबमिट करने के बाद इस रिटर्न में कोई बदलाव नहीं किया जा सकता है।

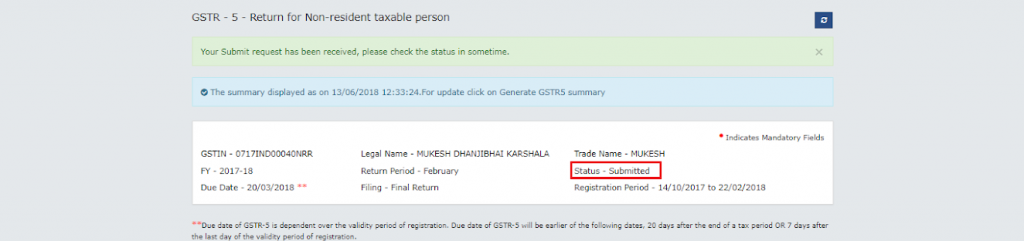

- पृष्ठ के शीर्ष पर एक सफलता संदेश प्रदर्शित होता है। एक बार जब आप डेटा जमा करते हैं, तो डेटा फ्रीज़ हो जाता है और आप किसी भी फ़ील्ड को नहीं बदल सकते। पृष्ठ ताज़ा करें।

- पीडीएफ प्रारूप में सबमिट किए गए GSTR-5 को डाउनलोड करने के लिए, फिर से पूर्वावलोकन बटन पर क्लिक करें।

- जनरेट की गई पीडीएफ फाइल अब अंतिम फॉर्म GSTR-5 का वॉटरमार्क होगी।

- सबमिट करने पर, GST पोर्टल फॉर्म GSTR-5 में भरे गए सभी टेबल्स के विवरण को मान्य करेगा।

- डेटा के मामले में, उपयुक्त त्रुटि संदेश प्रदर्शित किया जाएगा और संबंधित कॉलम को सुधार करने के लिए हाइलाइट किया जाएगा।

- सत्यापन सफल होता है, तो जीएसटी पोर्टल कर देयता की गणना करेगा और माल के आयात पर इनपुट टैक्स क्रेडिट का दावा करेगा।

- देयता रजिस्टर और क्रेडिट लेजर तदनुसार अद्यतन किया जाएगा।

- जीएसटीआर -5 जमा करने के बाद, निम्नलिखित सक्रिय हो जाएगा:-

- टाइल 10 ए, 10 बी – कर देयता।

- टाइल 11, 12, 14 – कर देय और अदा।

- कर का भुगतान टाइल

- फ़ाइल RETURN बटन।