वस्तु एवं सेवा कर प्रणाली के तहत आने वाली रिफंड प्रक्रिया में कोई भी करदाता संबंधित तारीख से दो साल के भीतर जीएसटी आरएफडी 01 फॉर्म में आवेदन दाखिल करके भुगतान किए गए अतिरिक्त जीएसटी या ब्याज की वापसी का दावा कर सकता है। और दावा दायर की गई धनराशि की राशि के लिए तुरंत, एक आवेदन पत्र दाखिल करने पर, एक इलेक्ट्रॉनिक नकद या क्रेडिट खाताधारक द्वारा डेबिट किया जाता है।

लेकिन, यदि दावा खारिज कर दिया जाता है, तो इनपुट टैक्स क्रेडिट (आईटीसी) को करदाता को उसके इलेक्ट्रॉनिक कैश या क्रेडिट चार्जर में वापस कर दिया जाना चाहिए। हालाँकि जीएसटी पीएमटी 03 फॉर्म के पेश होने से पहले ऐसा नहीं हो रहा था क्योंकि कर अधिकारियों के पास अस्वीकृत रिफंड दावों को फिर से जमा करने की सुविधा नहीं थी। तो आज के इस लेख में हम जीएसटी पीएमटी 03 फॉर्म के बारे में विस्तार से जानेंगे।

इस लेख में हम चर्चा करेंगे :

जीएसटी पीएमटी 03 फॉर्म के नियम क्या हैं?

वस्तु एवं सेवा कर प्रणाली के तहत आने वाला जीएसटी पीएमटी 03 फॉर्म क्लेम रिफंड की अस्वीकृति पर नकद आईटीसी राशि को फिर से क्रेडिट करने का एक आदेश फॉर्म होता है। इसलिए, जब भी सीजीएसटी नियमों के नियम 92 के अनुसार धनवापसी राशि को अस्वीकार कर दिया जाता है, तो अस्वीकृत राशि को पूर्ण रूप से या एक आदेश जीएसटी पीएमटी 03 फॉर्म में इलेक्ट्रॉनिक क्रेडिट बहीखाता में पुनः क्रेडिट किया जाता है। यह एक उचित अधिकारी द्वारा फॉर्म जीएसटी आरएफडी 01B का उपयोग करके किया जाता है।

पीएमटी 03 फॉर्म का उपयोग किसके लिए किया जाता है?

फॉर्म जीएसटी पीएमटी 03 का उपयोग केवल उन रिफंडों के लिए किया जा सकता है, जिनके लिए रिफंड क्लेम फाइल करने के समय करदाता के इलेक्ट्रॉनिक कैश या क्रेडिट लेजर में डेबिट होता है। अथवा नीचे धनवापसी के प्रकार हैं जिनके लिए करदाता के इलेक्ट्रॉनिक कैश / क्रेडिट बही में डेबिट होता है:-

| एसआर नं. | रिफंड का प्रकार। | खाता बही |

| 1 | नकदी के अतिरिक्त संतुलन की वापसी। | नकद बहीखाता |

| 2 | कर के भुगतान के बिना माल या सेवाओं के निर्यात के माध्यम से संचित आईटीसी। | क्रेडिट लेजर |

| 3 | कर के भुगतान के बिना एसईजेड यूनिट / एसईजेड डेवलपर को की गई आपूर्ति के कारण। | क्रेडिट लेजर |

| 4 | समझा निर्यात की आपूर्ति के प्राप्तकर्ता। | क्रेडिट लेजर |

| 5 | उल्टे कर ढांचे के कारण संचित आईटीसी। | क्रेडिट लेजर |

उपरोक्त किसी भी प्रकार के रिफंड के लिए एआरएन नंबर की सफल पीढ़ी पर, कार्य स्वचालित रूप से पेंडिंग फॉर प्रोविजनल रिफंड ’चरण में चला जाएगा। तब कर अधिकारी अस्थायी धनवापसी की पुष्टि और अनुमोदन के लिए आगे बढ़ सकता है।

ऐसे मामले जहां फॉर्म पीएमटी 03 का उपयोग नहीं किया जाता है?

यदि किसी कर अधिकारी को पता चलता है कि किसी कारण से धनवापसी का आवेदन अधूरा है, तो वह करदाता के धनवापसी के दावे के खिलाफ कमी ज्ञापन दायर कर सकता है। इस मामले में, डेबिट की गई पूरी राशि को उसी खाते में फिर से जमा किया जाएगा। ऐसी स्थिति में जीएसटी पीएमटी 03 फॉर्म जारी करने के लिए कर अधिकारी की ओर से कोई आवश्यकता नहीं है। इसके लिए आवेदक करदाता को कमियों को सुधारना होगा और फिर एक नया धनवापसी आवेदन दाखिल करना होगा।

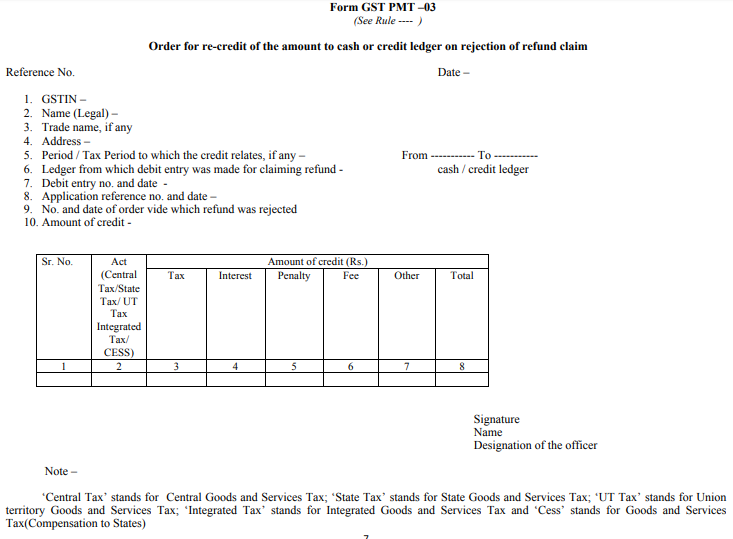

पीएमटी 03 फॉर्म का प्रारूप और सामग्री क्या है?

गुड्स एंड सर्विसेज टैक्स सिस्टम के अंदर आने वाले जीएसटी पीएमटी ०3 फार्म का प्रारूप आप नीचे एक चित्र की सहायता से देख सकते है:-

- मूल विवरण:- कर अधिकारी आवेदक के मूल विवरण जैसे नाम, जीएसटीआईएन, पता और कर अवधि का उल्लेख करेगा, जिसके लिए धनवापसी से संबंधित है।

- लेजर जिसमें डेबिट एंट्री की गई थी:- इलेक्ट्रॉनिक कैश / क्रेडिट लेजर।

- डेबिट एंट्री नंबर:- रिफंड के लिए अधिकारी को आवेदन की डेबिट एंट्री नंबर, तारीख और एआरएन का उल्लेख करना होगा।

- ऋण की राशि:- कर अधिकारी को कर के प्रकार (आईजीएसटी, एसजीएसटी, सीजीएसटी, ब्याज, आदि) और अस्वीकृति के कारण फिर से जमा की गई राशि का उल्लेख करना होता है।

जीएसटी पीएमटी 03 फॉर्म में आदेश मुद्दे पर कैसे प्रतिक्रिया दें?

एक कर अधिकारी इलेक्ट्रॉनिक क्रेडिट बहीखाता पद्धति को जीएसटी पीएमटी 03 फॉर्म के जारी करने वाले आवेदक से प्राप्त होने के बाद ही फिर से क्रेडिट कर सकता है कि वह आदेश के खिलाफ अपील दायर नहीं करेगा। मान लीजिए कि वह अभी भी एक अपील दायर करता है, उसी के अनुसार आवेदक के खिलाफ नियमों के अनुसार फैसला किया जाएगा।

ऐसी स्थिति में यदि आवेदक अभी भी PMT-03 फॉर्म में आदेश के खिलाफ अपील दायर करता है और अपीलकर्ता प्राधिकारी आवेदक के पक्ष में फैसला करता है, तो उसने मूल्यांकन या अनंतिम मूल्यांकन के खाते पर क्लेम रिफंड विकल्प का उपयोग करके एक नया धनवापसी दावा दायर कर सकता है। तदनुसार, करदाता द्वारा मैनुअल क्रेडिट लिया जा सकता है।

उदाहरण की सहायता से आइए समझते हैं:- किसी ए नाम के व्यक्ति ने संचित आईटीसी के कारण150 रु का रिफंड दावा दायर किया है। इसमें से 50 रुपये रिजेक्ट हो जाते हैं। एक कर अधिकारी फॉर्म जीएसटी आरएफडी 08 (धनवापसी अस्वीकृति) में कारण बताओ नोटिस जारी करता है, जिसके लिए आवेदक को यह दिखाने की आवश्यकता होती है कि अपात्र आईटीसी के कारण 50 रु को अस्वीकार क्यों नहीं किया जाना चाहिए।

यदि नोटिस का उत्तर स्वीकार नहीं किया जाता है, तो कर अधिकारी आवेदक की इलेक्ट्रॉनिक देयता बहीखाता में 50 रुपये (ब्याज और दंड के साथ) फॉर्म जीएसटी डीआरसी 07 जारी करने के माध्यम से दर्ज करेगा। इसके अलावा, आवेदक के इलेक्ट्रॉनिक क्रेडिट बहीखाता से 50 रुपये का पुनः क्रेडिट पीएमटी -03 के माध्यम से किया जाएगा, जिससे उसे प्राप्त हो सके कि वह जीएसटी पीएमटी 03 फॉर्म में आदेश के खिलाफ अपील दायर नहीं करेगा।