भारत देश के अंदर कई व्यापारियों को जो पिछले शासन के तहत पंजीकृत नहीं थे, उन्हें जीएसटी पंजीकरण के लिए कम टर्नओवर सीमा के कारण जीएसटी के तहत पंजीकरण करना होगा। 1 जुलाई 2017 को जीएसटी लागू होने के बाद, इन अपंजीकृत डीलरों के पास इनपुट, अर्द्ध-तैयार माल या तैयार माल का स्टॉक हो सकता है। इन करदाताओं ने पिछले शासन के तहत इन खरीदों पर कर का भुगतान भी किया होगा। जिन डीलरों के पास कर बिल / इनवॉइस इनपुट पर नहीं है, उन्हें ट्रांस 2 फॉर्म दाखिल करना होगा। तो आज के इस लेख में हम इसी फॉर्म (ट्रांस 2 फॉर्म) के बारे में बात करने जा रहे है। तो चलिए बिना किसी देरी के शुरू करते है!

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटी में ट्रांस 2 फॉर्म क्या होता है?

- 2. ट्रांस 2 फॉर्म कौन व्यक्ति दाखिल कर सकता है?

- 3. जीएसटी ट्रांस 2 फॉर्म कब दायर किया जाना चाहिए?

- 4. जीएसटी ट्रांस 2 फॉर्म दर्ज करने के लिए क्या शर्तें हैं?

- 5. ट्रांस 2 फॉर्म में भरे जाने वाले विवरण क्या है?

- 6. ऑनलाइन जीएसटी पोर्टल पर ट्रांस 2 फॉर्म को कैसे दाखिल करें?

- 7. जीएसटी ट्रांस 2 फॉर्म में होने वाला नवीनतम विकास क्या है?

जीएसटी में ट्रांस 2 फॉर्म क्या होता है?

ट्रांस 2 फॉर्म जीएसटी के तहत एक संक्रमण कालीन फार्म है, जिसे एक डीलर या व्यापारी द्वारा दायर किया जाना चाहिए, जिसने जीएसटी के लिए पंजीकरण किया है, लेकिन पुराने शासन के तहत अपंजीकृत थे। इस तरह के कुछ व्यवसाय हैं, जिन्हें जीएसटी युग के तहत पंजीकरण करना पड़ा, मुख्य रूप से जीएसटी पंजीकरण के लिए कम कारोबार सीमा निर्धारित करने के कारण, समझा जा सकता है कि ऐसे डीलर के पास 30 जून, 2017 को इनपुट, अर्द्ध तैयार माल या तैयार सामानों के के लिए वैट या उत्पाद शुल्क चालान नहीं होगा

और इस प्रकार उनके पास स्थित स्टॉक के लिए इनपुट टैक्स क्रेडिट का दावा करने के लिए ट्रांस 2 फॉर्म व जीएसटी फॉर्म का उपयोग करने की आवश्यकता होगी ।

ट्रांस 2 फॉर्म कौन व्यक्ति दाखिल कर सकता है?

जीएसटी संक्रमण नियमों के अनुसार, जीएसटी के तहत पंजीकृत सभी कर योग्य व्यक्ति लेकिन पुराने शासन के तहत अपंजीकृत व्यक्तियों को इस फॉर्म को भरने की आवश्यकता है। जैसा कि पहले कहा गया था, यह स्वचालित रूप से उन डीलरों को कवर करता है जिनके पास कर भुगतान का समर्थन करने वाले दस्तावेज नहीं थे, और इस प्रकार उत्पाद शुल्क के तहत पंजीकृत उत्पादकों और सेवा कर के तहत पंजीकृत सेवा प्रदाताओं को छोड़ दिया जाता है।

जीएसटी ट्रांस 2 फॉर्म कब दायर किया जाना चाहिए?

जीएसटी संक्रमण नियमों के अनुसार, सभी व्यापारियों के लिए जीएसटी ट्रान 2 की नियत तारीख हर महीने का अंत है, जिसके द्वारा उन्हें स्टॉक में किसी भी बिक्री की रिपोर्ट करना आवश्यक है, जिससे उन्हें इनपुट टैक्स क्रेडिट का दावा करने में सक्षम होना चाहिए। संक्रमण कालीन खेत के बारे में पहली अधिसूचना के अनुसार, यह निर्दिष्ट किया गया था कि ट्रान 2 को जुलाई से दिसंबर 2017 के बीच मासिक भरना होगा।

हालाँकि ट्रांस 2 फॉर्म को हर महीने के अंत में एक डीलर या व्यापारी द्वारा दायर किया जाना चाहिए, जब स्टॉक सेल को बिक्री क्रेडिट का दावा करने के लिए विवरण की रिपोर्टिंग की जाती है। उसे नीचे दर्शाई गई निम्नलिखित शर्तों को पूरा करना होगा:-

- इस तरह के सामानों को उत्पाद शुल्क / वैट से पूरी तरह से छूट नहीं दी गई थी या उत्पाद शुल्क / वैट के तहत शून्य रेटेड माल नहीं थे।

- माल का स्टॉक जिस पर क्रेडिट का दावा किया जा रहा है, उसे इस तरह संग्रहीत किया जाता है कि उसे आसानी से पहचाना जा सके।

- यह योजना 1 जुलाई 2017 से केवल छः महीनों के लिए संचालित है जिसका अर्थ है कि क्रेडिट का दावा करने के लिए दिसंबर के अंत तक स्टॉक को मंजूरी देनी चाहिए।

- आपके पास एक दस्तावेज है जो ऐसे सामानों की खरीद दिखाता है।

जीएसटी ट्रांस 2 फॉर्म दर्ज करने के लिए क्या शर्तें हैं?

- 30 जून, 2017 को अन्तिम स्टॉक के रूप में माना जाने वाला सामान, बिना शर्त/वैट से पूरी तरह से छूट नहीं है या उत्पाद/वैट के तहत शून्य रेटेड सामान नहीं थे।

- क्रेडिट का दावा करने के लिए दिसंबर 2017 के अंत तक इस तरह के स्टॉक को मंजूरी दे दी जानी चाहिए, क्योंकि संक्रमण प्रावधान जीएसटी के आने के छः महीने से संचालित था।

- कुछ दस्तावेज ऐसे होने चाहिए जो दिखाते है कि ऐसे सामान और स्टॉक की खरीद की गई है।

- जिन वस्तुओं पर क्रेडिट का दावा किया जा रहा है, उनका स्टॉक इस तरह से संग्रहीत किया जाता है कि इसे आसानी से पहचाना जा सकता है।

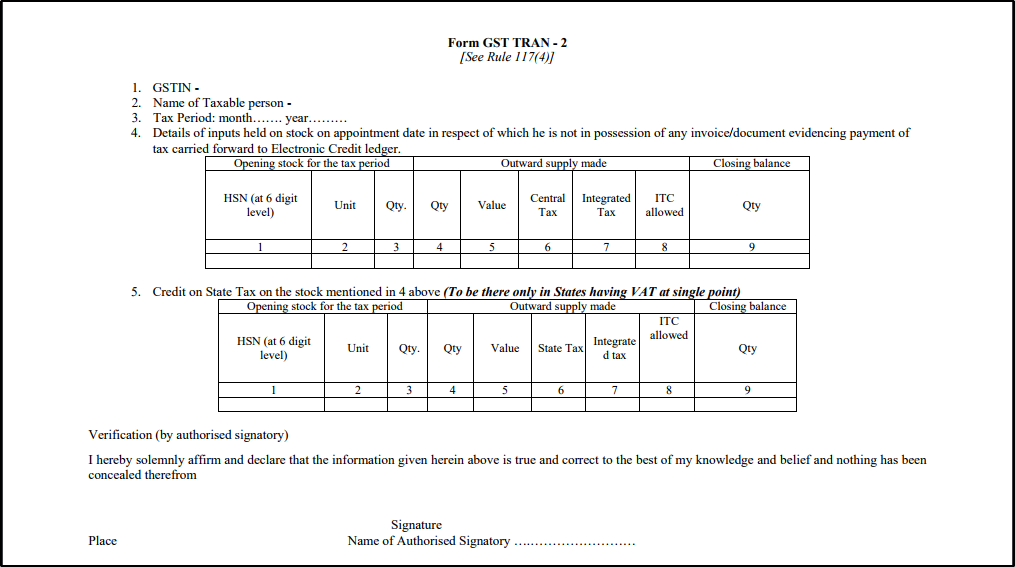

ट्रांस 2 फॉर्म में भरे जाने वाले विवरण क्या है?

- जीएसटीआईएन:- अपना जीएसटीआईएन संख्या प्रदान करें।

- कर योग्य व्यक्ति का नाम:- यहां नाम प्रदान करें।

- कर अवधि:- उस महीने और वर्ष का उल्लेख करें जिसके लिए यह फॉर्म दाखिल किया जा रहा है।

- 1 जुलाई को स्टॉक पर रखे गए इनपुट का विवरण, जिसके लिए आपके पास इलेक्ट्रॉनिक क्रेडिट लेजर के लिए किए गए कर के भुगतान के लिए कोई चालान / दस्तावेज नहीं है।

- एक्साइज (केंद्रीय कर) का भुगतान दिखाने वाले सहायक दस्तावेजों के साथ स्टॉक।

यदि आपके पास उत्पाद शुल्क का भुगतान दिखाने वाला कोई दस्तावेज़ नहीं है, तो आपको निम्नलिखित विवरण भरने होंगे। यहाँ आपको स्टॉक का विवरण निम्न प्रकार से देना है: –

- कॉलम 1 में, महीने के लिए शुरुआती स्टॉक का एचएसएन कोड।

- कॉलम 2 में, महीने के लिए शुरुआती स्टॉक की माप की इकाई।

- कॉलम 3 में, महीने के लिए शुरुआती स्टॉक की मात्रा।

- कॉलम 4 में, महीने में बिकने वाले सामान की मात्रा।

- कॉलम 5 में, महीने के लिए बेची जाने वाली वस्तुओं का कर योग्य मूल्य।

- कॉलम 6 में, यदि बेचा गया इंट्रा स्टेट सीजीएसटी का उल्लेख करता है।

- कॉलम 7 में, यदि बेचा गया सामान अंतर राज्य में बेचा जाता है, तो भुगतान किए गए आईजीएसटी की राशि का उल्लेख किया जाना चाहिए।

- कॉलम 8 में, केंद्रीय कर का क्रेडिट CGST का इनपुट क्रेडिट दावा किया जाएगा।

- यदि स्तंभ 6 में भुगतान किया गया सीजीएसटी 9% या अधिक है, तो दावा किया जाने वाला आईटीसी 60% स्तंभ 6 है। यदि नहीं तो यह स्तंभ 6 का 40% है।

- यदि स्तंभ 7 में भुगतान किया गया IGST 18% या अधिक है, तो दावा किया जाने वाला ITC 30% स्तंभ 7 है। यदि नहीं तो यह स्तंभ 7 का 20% है

- कॉलम 9 में, स्तंभ 4 में मान से घटाकर प्रासंगिक कर अवधि के लिए शुरूआती स्टॉक अवधि की मात्रा 3 कॉलम में। (कॉलम नंबर 4 माइनस कॉलम 3)

ऑनलाइन जीएसटी पोर्टल पर ट्रांस 2 फॉर्म को कैसे दाखिल करें?

वस्तु एवं सेवा कर प्रणाली के तहत, आने वाला ट्रांस 2 फॉर्म दाखिल करने के लिए पंजीकृत व्यक्ति को ऑनलाइन जीएसटी पोर्टल की सहायता से भरना अनिवार्य होता है। इसके लिए आपको कुछ चरणों से होकर गुजरना होता है। हम नीचे एक-एक करके सभी चरणों के बारे में विस्तार से बताने जा रहे है। आप नीचे देख सकते है।

1. ऑनलाइन जीएसटी पोर्टल

सबसे पहले आपको इस फॉर्म को भरने के लिए भारत सरकार द्वारा प्रदान की गई वेबसाइट पर जाना होगा। आप इस लिंक https://www.gst.gov.in/ की सहायता से ऑनलाइन जीएसटी पोर्टल पर पहुंच सकते है। लिंक पर क्लिक करने के बाद, आप ऑनलाइन जीएसटी पोर्टल के होमपेज पर पहुंच जायेंगे। आप चित्र की सहायता भी ले सकते है।

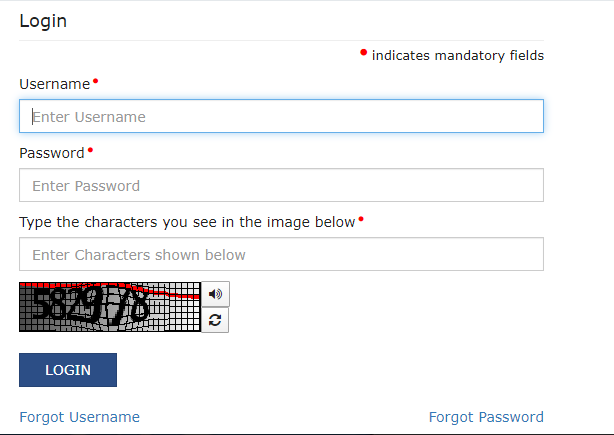

2. जीएसटी अकाउंट लॉगिन

एक बार ऑनलाइन जीएसटी पोर्टल पर पहुंचने के बाद, आपको इस स्क्रीन में सबसे दायी ओर जाने पर एक login नाम का बटन दिखाई दे रहा होगा। आपको उसी बटन पर क्लिक करना है। बटन पर क्लिक करने के बाद, आपको कुछ ऑप्शन देखने को मिलेंगे। नीचे बारी-बारी से समझते है।

i. Username (यूज़रनेम) ऑप्शन

लॉगिन बटन पर क्लिक करने के बाद, आपको एक नई लॉगिन विंडो पेज दिखाई देगा। इस पेज में आने पर आपको सबसे पहले यूज़रनेम का विकल्प दिखाई देगा। उसे आपको पंजीकृत व्यक्ति की सहायता से भरना है। आप नीचे चित्र की सहायता से भी देख सकते है।

ii. Password (पासवर्ड) विकल्प

इसी विंडो में थोड़ा नीचे आने पर आपको पासवर्ड नाम का विकल्प देखने को मिलेगा। इसी विकल्प के ठीक नीचे आने पर बॉक्स में पंजीकृत व्यक्ति की सहायता से उस पासवर्ड को भरना होगा। आप ऊपर चित्र की सहायता से भी देख सकते है।

iii. Captcha (कैप्चा) विकल्प

ऊपर यूज़रनेम और पासवर्ड विकल्प को भरने के बाद, ठीक नीचे कैप्चा नाम का विकल्प खुलकर सामने आएगा। आप इस विकल्प को बॉक्स के नीचे दिखाई दे रहे चित्र में से इस विकल्प को भरना है।

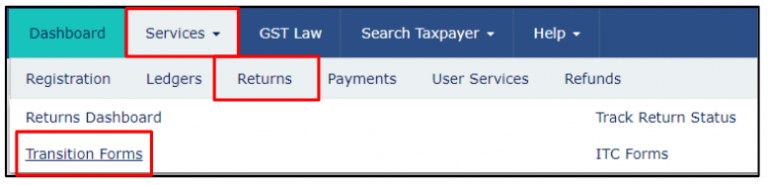

3. सर्विसेज (services) विकल्प चुनिए।

एक बार जीएसटी पोर्टल लॉगिन करने के बाद, आप पोर्टल के होम पेज पर पहुंच जाएंगे। उसके बाद, आपको दिख रही स्क्रीन पर ऊपर की ओर एक विकल्प पट्टी दिखाई दे रही होगी। इस विकल्प पट्टी में आपको कुछ विकल्प दिखाई दे रहे होंगे। इन्हीं विकल्पों में से से एक ऑप्शन सर्विसेज (services) नाम का दिखाई दे रहा होगा। आपको इसी पर क्लिक करना है। इतना करने के बाद, आपको अब कुछ नए विकल्प देखने को मिलेंगे। इन विकल्पों में से एक विकल्प रिटर्न (return) नाम का दिखाई देगा। इसी पर क्लिक करें। आप नीचे चित्र की सहायता भी ले सकते है।

4. Transition forms (संक्रमण रूपों) पेज

रिटर्न विकल्प पर क्लिक करने के बाद, अब आपके सामने कुछ और नए विकल्प देखने को मिलेंगे। आप ऊपर चित्र की सहायता से भी देख सकते है। इन विकल्पों में से एक विकल्प ट्रांजीशन फॉर्म नाम का दिखाई देगा। अब आपको इसी विकल्प पर क्लिक करना है। इस विकल्प पर क्लिक करने के बाद, आपके सामने एक नया पेज ओपन होगा। जिसका नाम ट्रांजीशन फॉर्म होगा।

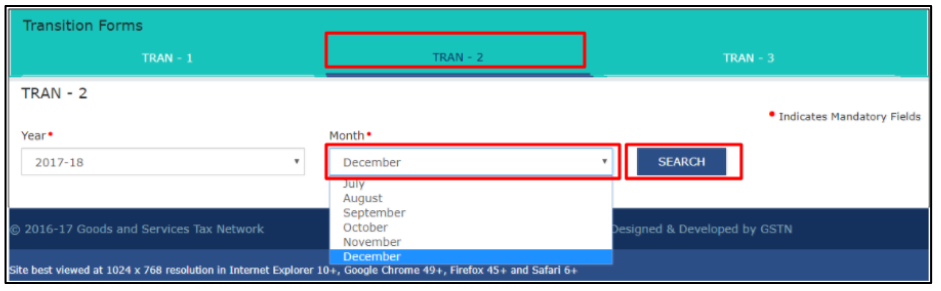

इस चित्र में देखने पर आपको कुछ विकल्प दिखाई दे रहे होंगे। विकल्पों को नीचे बारी-बारी से देखते है।

पहला विकल्प year (वर्ष) नाम का दिखाई देगा। इस विकल्प में आपको वित्तीय वर्ष का समय भरना होगा। इसके बाद, इसके बराबर में एक और विकल्प month (महीना) नाम का दिखाई देगा। जिसमे आपको उस वित्तीय समय का महीना दर्ज करना होगा। इतना करने के बाद, अब आपको एक search (खोज) नाम का बटन दिखाई देगा। आपको इस पर क्लिक करना है।

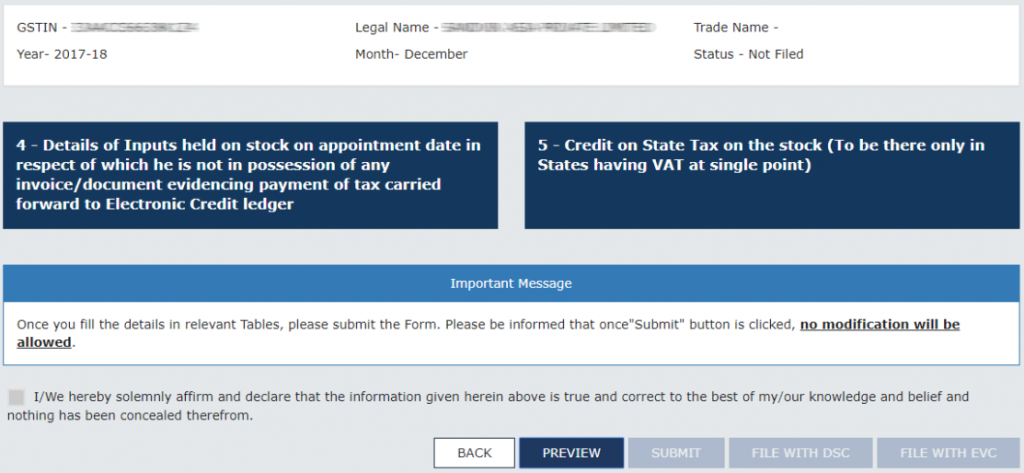

इसके नीचे आने के बाद, जीएसटीआईएन और कानूनी नाम / व्यापार नाम विवरण ऑटो-आबादी वाले हैं। इनके अलावा, आपके पास दो नीली टाइलें हैं, जैसा कि ऊपर चित्र में दिखाया गया है। आपको लागू टाइल पर क्लिक करने और विवरण भरने की आवश्यकता है।

आइए प्रत्येक टाइल को देखें –

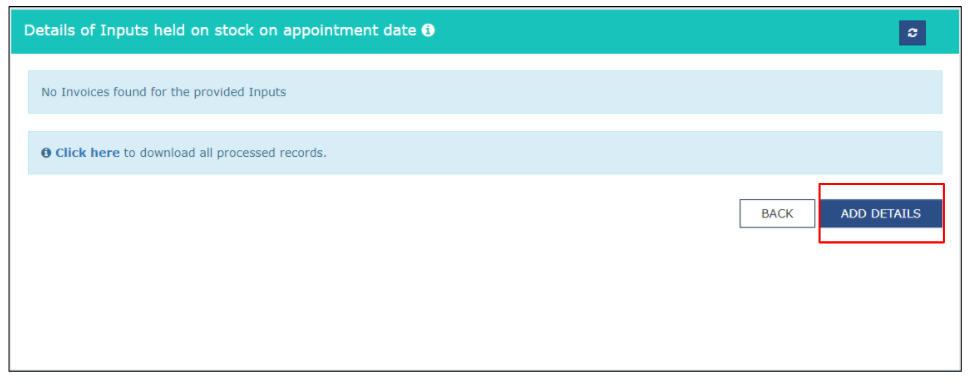

i) नीली टाइल – 4

डेट्स का इनपुट स्टॉक पर नियत तारीख पर आयोजित किया जाता है, जिसके संबंध में यह किसी भी चालान / दस्तावेज के कब्जे में नहीं है कि इलेक्ट्रॉनिक क्रेडिट खाताधारक को कर का भुगतान किया गया है। यह खंड स्टॉक में उन आदानों की बिक्री पर डेटा की स्टॉक-वार घोषणा के लिए है / अर्ध-तैयार माल / तैयार माल में निहित है जो उत्पाद शुल्क / अतिरिक्त सीमा शुल्क के अधीन थे और जीएसटी शासन के तहत आईटीसी की अनुमति है।

ध्यान दें:- आपने ट्रांस 1 फॉर्म के टाइल 7 (ए) के स्टॉक 7 बी में इनपुट्स (जहां ड्यूटी पेड इनवॉइस उपलब्ध नहीं हैं) का विवरण घोषित किया होगा। इसके बाद ही आपको इस टाइल में विवरण दर्ज करने की अनुमति दी जाएगी।

ध्यान दें कि आपके साथ प्रदान की जाती हैं:- चित्र की सहायता से दर्शाया है।

और अगर आपको कहीं किसी शद्ब को हटाना हो तो आप उसे हटा भी सकते है। नीचे दर्षाये चित्र की सहायता से आप ऐसा कर सकते है।

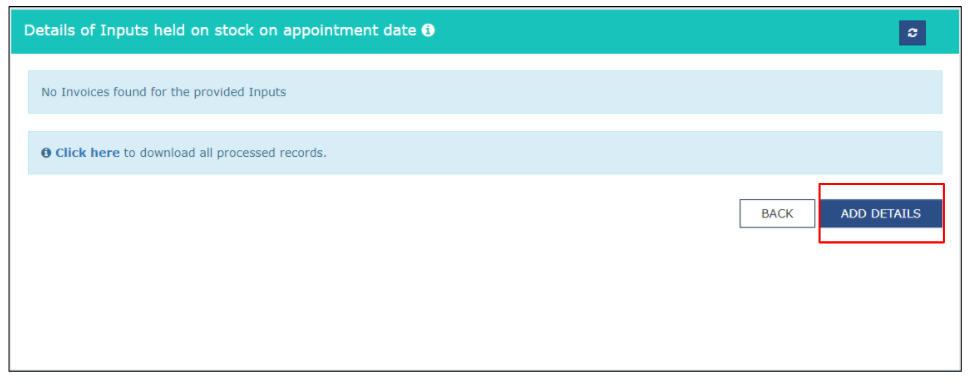

प्रत्येक प्रविष्टि के विरुद्ध आप क्रमशः संपादित करें या हटाएं। अंत में ADD DETAILS (ADD विवरण) विकल्प पर क्लिक करें। आप नीचे चित्र की सहायता से भी देख सकते है।

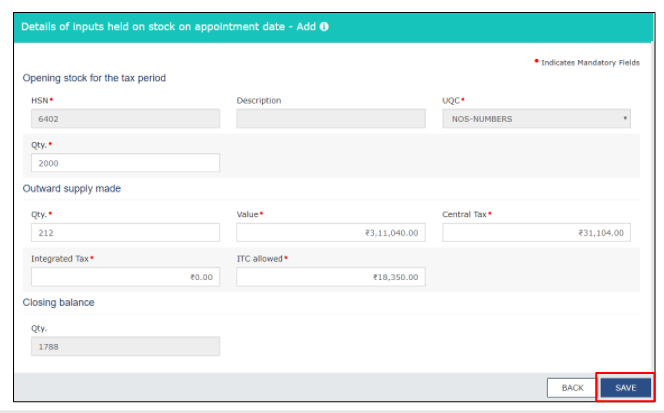

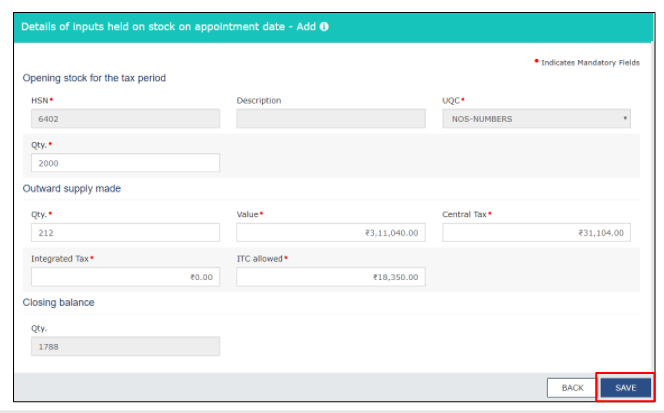

सभी अनिवार्य फ़ील्ड भरें आप नीचे इन सभी विकल्पों को एक-एक करके देखिये। और इसके बाद सहेजें बटन पर क्लिक करें।

- एचएसएन कोड।

- डिस्क्रिप्शन विकल्प।

- UQC विकल्प।

- आउटवर्ड सप्लाई मोड़।

- सेन्ट्रल टैक्स।

- इंटीग्रेटेड टैक्स।

- आईटीसी टैक्स।

- क्लोसिंग बैलेंस।

ऊपर बिंदुओं की सहायता से दर्शाये गए विकल्पों को सही तरीके से भरने के बाद, अब आपको अंत में सबसे नीचे दर्शाया गया save (सहेजे) बटन पर क्लिक करना है।

प्रत्येक फ़ील्ड को निम्नानुसार समझाया गया है। यहां वे विवरण दिए गए हैं जो आपको फ़ील्ड में दर्ज करने होंगे:-

- कर अवधि के पहले दिन स्टॉक में रखे गए इनपुट्स की ओपनिंग स्टॉक की मात्रा ।- (केवल पहले महीने के लिए एक बार दर्ज किए जाने की आवश्यकता है, क्योंकि यह विवरण बाद के महीनों के लिए ऑटो-आबादी है)

- 1 जुलाई 2017 को आयोजित पहले के शासन से बाहर के इनपुट / अर्ध-तैयार माल / तैयार माल के स्टॉक से, चयनित कर अवधि के दौरान की गई बिक्री की मात्रा और मूल्य (जिसके लिए उत्पाद / कर के भुगतान का सबूत देने वाले दस्तावेज़ / चालान डीलर के साथ उपलब्ध नहीं हैं)

- ऐसी बिक्री पर केंद्रीय कर (CGST) या एकीकृत कर (IGST) लगाया जाता है।

- ITC की अनुमति:- यहां आपको उस ITC की राशि को मैन्युअल रूप से दर्ज करना होगा जो आप लेने के योग्य हैं। विस्तृत गणना के लिए TRAN-2 पर हमारे पेज को देखें।

- कर अवधि के अंतिम दिन स्टॉक में रखे गए इनपुट के क्लोजिंग स्टॉक की मात्रा, ऊपर दर्ज किए गए विवरण के आधार पर ऑटो-गणना होगी।

ii) नीली टाइल – राज्य कर पर क्रेडिट

स्टॉक पर स्टेट टैक्स पर 5-क्रेडिट (केवल एक बिंदु पर वैट वाले राज्यों में होना चाहिए)

ध्यान दें:- आपने TRAN-1 फॉर्म के टाइल 7 (d) पर दस्तावेजों द्वारा समर्थित स्टॉक में इनपुट का विवरण घोषित नहीं किया होगा। तब केवल आपको इस टाइल में विवरण दर्ज करने की अनुमति होगी।

यह खंड स्टॉक में उन निविष्टियों की बिक्री के आंकड़ों की स्टॉक-वार घोषणा के लिए है / अर्ध-तैयार माल / तैयार माल में निहित है जो पंजाब और आईटीसी जैसे कुछ विशिष्ट राज्यों में एकल बिंदु प्रणाली पर वैट के अधीन थे।

ध्यान दें कि आपके साथ निम्न मदद के लिए प्रदान की जाती हैं। नीचे चित्र की मदद से देखिये।

और अगर आपको कहीं किसी शद्ब को हटाना हो तो आप उसे हटा भी सकते है। नीचे दर्षाये चित्र की सहायता से आप ऐसा कर सकते है।

प्रत्येक प्रविष्टि के विरुद्ध आप क्रमशः संपादित करें या हटाएं। अंत में ADD DETAILS (ADD विवरण) विकल्प पर क्लिक करें। आप नीचे चित्र की सहायता से भी देख सकते है।

सभी अनिवार्य फ़ील्ड भरें और सहेजें विकल्प पर क्लिक करें।

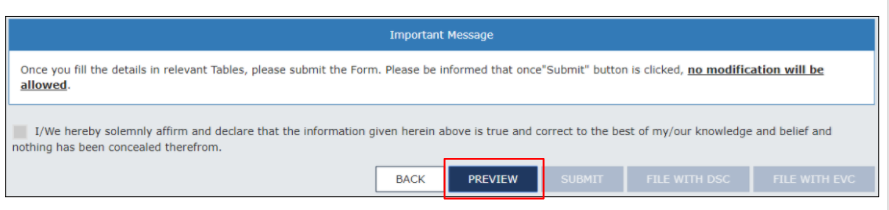

ध्यान दें:- इस चरण में दर्ज किए जाने वाले फ़ील्ड पिछले चरण के समान हैं। अंतर केवल इतना है कि केंद्रीय कर के बजाय, राज्य / केंद्रशासित प्रदेश को इस स्तर पर दायर करना पड़ता है। सबमिट करने से पहले ड्राफ्ट की शुद्धता की समीक्षा करने के लिए पीडीएफ सारांश डाउनलोड करने के लिए पूर्वावलोकन पर क्लिक करें।

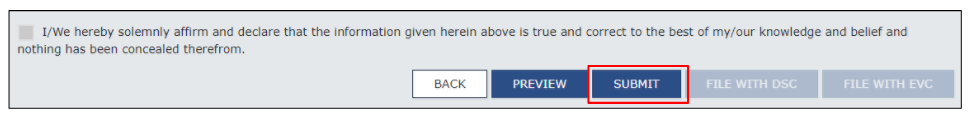

समीक्षा के बाद, फॉर्म को फ्रीज करने के लिए SUBMIT (सबमिट) बटन पर क्लिक करें। एक बार सबमिट करने के बाद, फॉर्म को संशोधित या संशोधित करने का कोई विकल्प नहीं है।

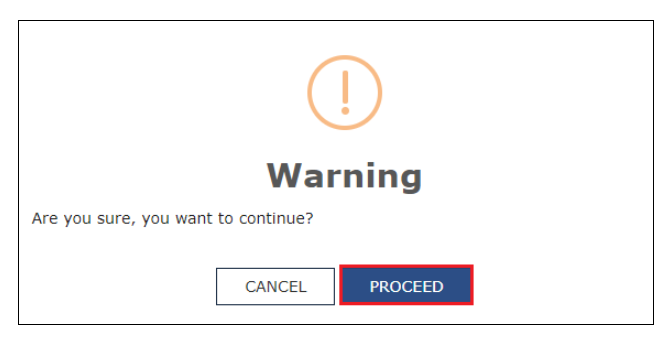

5. Warning message (चेतावनी संदेश) विंडो

ऊपर इतना करने के बाद, और उन्हें सहेजने के बाद, अब आपके सामने एक नई विंडो दिखाई देगी। आप नीचे चित्र की सहायता से भी देख सकते है।

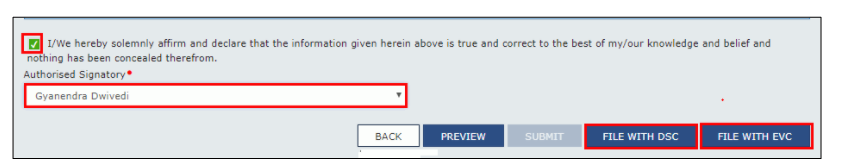

ध्यान रहे ट्रांस 2 फॉर्म की स्थिति सबमिशन में बदल जाती है। इतना करने के बाद, (अपनी सुविधा के अनुसार) डीएससी बटन के साथ या तो फ़ाइल पर क्लिक करें या ईवीसी बटन के साथ फ़ाइल कर सकते है। फॉर्म पर हस्ताक्षर / सत्यापन के लिए अधिकृत हस्ताक्षरकर्ता का चयन करें।

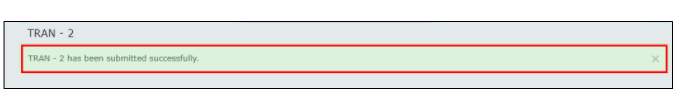

सफल फाइलिंग के बाद, एक संदेश प्रदर्शित होता है और स्थिति अब मेसेज फ़िल्ड में बदल जाती है।

एआरएन नंबर वाला एक ईमेल आपके पंजीकृत ईमेल पर भेजा जाएगा। आप पा सकते हैं कि All ITC Allowed फ़ील्ड में दावा किया गया आईटीसी कुल इलेक्ट्रॉनिक क्रेडिट बहीखाता के लिए पोस्ट किया जाएगा।

जीएसटी ट्रांस 2 फॉर्म में होने वाला नवीनतम विकास क्या है?

नवीनतम अधिसूचनाओं के अनुसार, सरकार ने 1 जुलाई 2017 से मार्च 2018 तक छः कर अवधि में आईटीसी का लाभ उठाने वाले सभी व्यवसायों के लिए जीएसटी ट्रांस 2 फॉर्म से 31 मार्च की अंतिम तिथि को 1 जुलाई को स्टॉक स्टेटमेंट के आधार पर अधिसूचित किया है। हालांकि, यह कदम तंग पक्ष पर थोड़ा सा प्रतीत होता है, क्योंकि यह समझ में आता है कि वर्ष के अंत में कई गतिविधियां होंगी जो व्यवसाय को करने की आवश्यकता है, और इस प्रकार अधिकांश व्यवसायों की तुलना में जीएसटी ट्रांस 2 फॉर्म में नियत तारीख का विस्तार के लिए होगा।

एक बार ट्रांस 2 फॉर्म दाखिल करने के बाद केंद्रीय और राज्य कर का दावा किया गया ITC इलेक्ट्रॉनिक क्रेडिट लेज़र में परिलक्षित होगा। यह ध्यान दिया जाना चाहिए कि लेज़र प्रविष्टियाँ ट्रांस 2 फॉर्म के दाखिल होने के बाद पोस्ट की जाती हैं