जैसा की हम जानते है, की वस्तु एवं सेवा कर के अंतर्गत प्रत्येक पंजीकृत व्यक्ति को अनेक जीएसटी रिटर्न फॉर्म दाखिल करने होते है, और उन्ही में से एक रिटर्न फॉर्म “जीएसटीआर 4“ है, जोकि उन व्यापारी और करदाताओं को दाखिल करना होता है, जिनका कारोबार 1.5 करोड़ रूपए से कम का होता है, क्योकि इस तहर के व्यवसाय को जीएसटी शासन में कंपोजिशन स्कीम (संरचना योजना) के तहत पंजीकृत किया जाता है।

और जीएसटी अनुपालन के लिए, कंपोजिट डीलरों को तिमाही आधार पर जीएसटीआर 4 रिटर्न दाखिल करना आवश्यक है, जिसमें केवल सारांश स्तर का विवरण प्रदान करना होगा। उन्हें चालान के बजाय अपनी सभी बिक्री के लिए बिल ऑफ सप्लाई जारी करना होता है। तो आज के इस लेख में हम बात करते है, रिटर्न फॉर्म जीएसटीआर 4 क्या है? व क्यों दाखिल किया जाता है?

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटीआर 4 (GSTR-4 रिटर्न फॉर्म क्या है?

- 2. फॉर्म जीएसटीआर 4 का प्रारूप क्या है?

- 3. जीएसटीआर 4 को किसे और कब दाखिल करना चाहिए?

- 4. GSTR 4 भरने के लिए क्या आवश्यक है?

- 5. GSTR-4 फाइल करने की नियत तारीख क्या है?

- 6. जीएसटीआर 4 कैसे भरें?

- 7. क्या जीएसटीआर 4 को संशोधित किया जा सकता है?

- 8. जीएसटीआर 4 के लिए लेट फीस और पेनल्टी

जीएसटीआर 4 (GSTR-4 रिटर्न फॉर्म क्या है?

रिटर्न फॉर्म जीएसटीआर 4 एक दस्तावेज है जिसे कंपोजिशन स्कीम के तहत पंजीकृत कर दाताओं द्वारा हर 3 महीने में एक बार फाइल करने की आवश्यकता होती है, फॉर्म GSTR-4 में, कंपोज़िशन डीलर को रिटर्न की अवधि के दौरान की गई आपूर्ति का कुल मूल्य और रिटर्न में टैक्स के भुगतान के विवरण के साथ कंपाउंडिंग दर पर भुगतान किए गए कुल टैक्स को निर्दिष्ट करना आवश्यक है।

GST पोर्टल के अनुसार, GSTR-4 को उन करदाताओं द्वारा दायर किया जाना है, जिन्होंने कंपोजिशन स्कीम के तहत टैक्स देने का विकल्प चुना है। करदाता को मुख्य रूप से आउटवर्ड आपूर्ति, कर देय देय आदि का सारांश प्रदान करने की आवश्यकता होती है। ऐसे करदाताओं को रिवर्स चार्ज को आकर्षित करने वाली सेवाओं और आपूर्ति के आयात का सारांश भी रिपोर्ट करना आवश्यक है।

फॉर्म जीएसटीआर 4 का प्रारूप क्या है?

जीएसटीआर 4 प्रारूप में कंपोजिशन डीलरों के बारे में कई जानकारी होती है। आइए प्रत्येक खंड पर विस्तार से विचार करें।

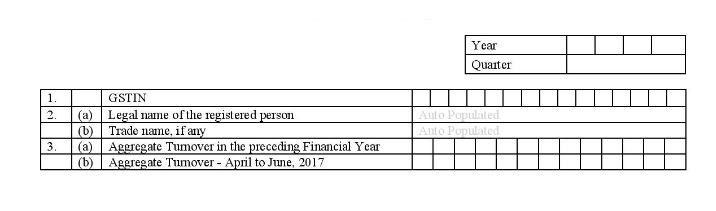

पहला खंड वर्ष और उस तिमाही के लिए पूछता है जिसके लिए GSTR-4 दायर किया गया है। GSTR-4 रिटर्न फॉर्म को निम्नलिखित 13 वर्गों में विभाजित किया गया है, लेकिन इन सभी वर्गों को भरना आवश्यक नहीं है:

1. जीएसटी नंबर :- आपका अद्वितीय पैन-आधारित 15-अंकीय माल और सेवा करदाता पहचान संख्या।

2. करदाता का नाम :- पंजीकृत करदाता या आपके व्यवसाय के लिए अधिकृत हस्ताक्षरकर्ता का कानूनी नाम (साथ ही व्यापार नाम, यदि कोई हो)।

3. करदाता का टर्नओवर :-

- पूर्ववर्ती वित्तीय वर्ष में सकल कारोबार :- 2018-2019 के माइनस करों में आपके द्वारा किए गए बिक्री और खरीद का कुल मूल्य। यह एकमात्र वर्ष है जिसे आपको यह प्रदान करने की आवश्यकता होगी – भविष्य में, यह ऑटो-गणना और ऑटो-आबादी होगी।

- सकल कारोबार, अप्रैल से जून 2019 :- वित्तीय वर्ष की शुरुआत और जीएसटी रोलआउट के बीच आपके द्वारा की गई बिक्री और खरीद का मूल्य।

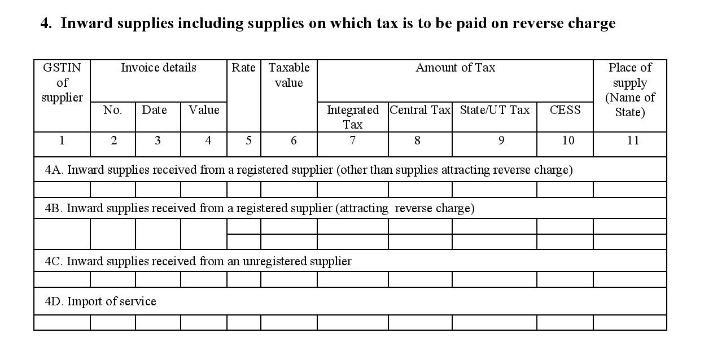

4. आपूर्ति सहित आवक आपूर्ति, जिस पर कर का भुगतान रिवर्स चार्ज पर किया जाना है :- किसी व्यवसाय द्वारा की गई सभी खरीद या आवक आपूर्ति का उल्लेख यहां किया जाना चाहिए, जिसमें शामिल हैं:

- अपंजीकृत व्यक्तियों से आवक आपूर्ति

- पंजीकृत आपूर्तिकर्ता से आवक आपूर्ति (रिवर्स चार्ज को आकर्षित करना)

- रजिस्टर्ड सप्लायर (इनवर्ट चार्ज के अलावा अन्य) से आवक आपूर्ति

- सेवाओं का आयात (रिवर्स चार्ज मैकेनिज्म के अधीन)

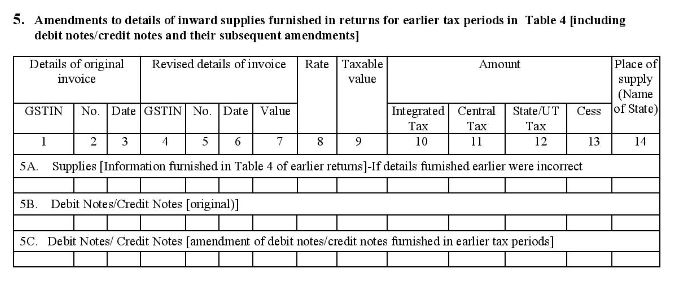

5. तालिका 4 (पूर्ववर्ती डेबिट / क्रेडिट नोट और उनके बाद के संशोधन सहित) में पूर्व कर अवधि के बदले में दी गई आवक आपूर्ति के विवरण में संशोधन:– पूर्व कर अवधि के लिए आवक आपूर्ति के विवरण में कोई भी परिवर्तन यहाँ किया जा सकता है। एक चालान का विवरण जिसे ठीक करने की आवश्यकता है जैसे चालान राशि, कर की राशि, आदि का उल्लेख इस तालिका में किया जाना चाहिए। इसके अलावा, करदाता द्वारा जारी किया गया एक डेबिट नोट या एक क्रेडिट नोट यहां दर्ज किया जाना चाहिए। इसमें पूर्व कर अवधि में उल्लिखित संशोधन जानकारी और प्राप्त डेबिट या क्रेडिट नोट के मूल संशोधन, दर-वार शामिल होंगे।

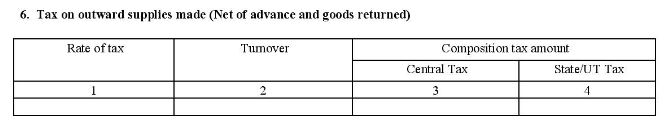

6. बाहरी आपूर्ति पर कर :- कंपोजिशन डीलर द्वारा की गई सभी बिक्री को इस तालिका में दर्ज करना होगा। तिमाही के दौरान उठाए गए आपूर्ति के सभी बिलों का कुल मूल्य टर्नओवर क्षेत्र में दर्ज किया जाना है। GST राशि को CGST और SGST / UTGST में अलग किया जाना है। इस धारा के तहत, किसी को बाहरी आपूर्ति का विवरण प्रदान करना होगा जिसमें वर्तमान कर अवधि के दौरान लौटाए गए माल का अग्रिम और शुद्ध शामिल है।

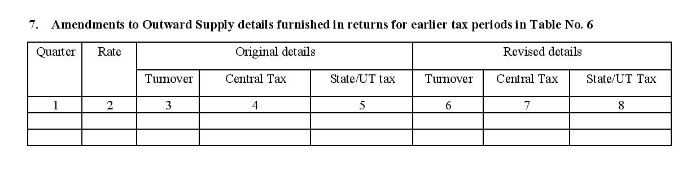

7. तालिका संख्या 6 में पूर्व की कर अवधि के लिए रिटर्न में प्रस्तुत किए गए बाह्य आपूर्ति विवरण में संशोधन :- पिछले विवरणों में प्रदान की गई बिक्री के विवरण में किए जाने वाले किसी भी बदलाव को मूल विवरणों के साथ यहां बताया जाना आवश्यक है। इस खंड के तहत, कोई पिछले विवरणों में तालिका 6 में दिए गए गलत विवरणों को सुधारने में सक्षम होगा।

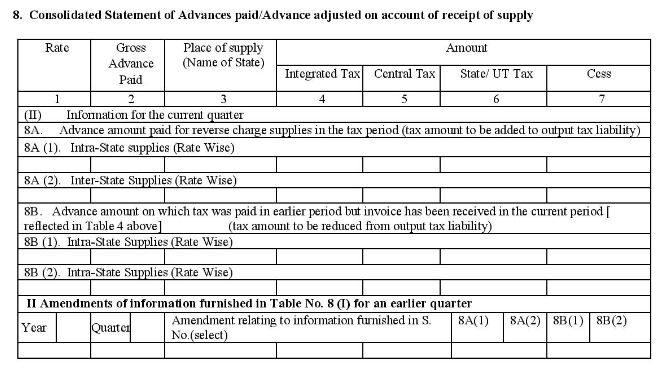

8. आपूर्ति की रसीद के भुगतान पर समायोजित / समायोजित किए गए अग्रिमों का समेकित विवरण :- रिवर्स चार्ज आपूर्ति के लिए भुगतान किए गए सभी अग्रिमों को यहां निर्दिष्ट किया जाना है। साथ ही, उन सभी अग्रिमों का भुगतान किया जाता है, जिस पर पहले की अवधि में कर का भुगतान किया गया था, लेकिन वर्तमान अवधि में चालान प्राप्त हुआ है। तालिका 8 में दर्ज किया जाना चाहिए। यह राशि कुल कर देयता से कम हो जाएगी। पिछली अवधि के रिटर्न में उल्लिखित अग्रिमों के लिए किए जाने वाले सभी संशोधन भी दर्ज किए जाने चाहिए।

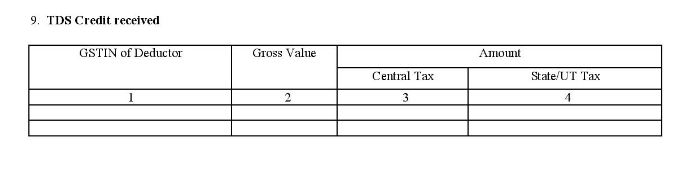

9. टीडीएस क्रेडिट प्राप्त :- कंपोजिशन डीलर को भुगतान करते समय आपूर्तिकर्ता द्वारा काटे गए किसी भी टीडीएस को इस तालिका में दर्ज करना होगा। कटौतीकर्ता का जीएसटीआईएन, सकल चालान मूल्य और टीडीएस राशि का उल्लेख यहां किया जाना चाहिए।

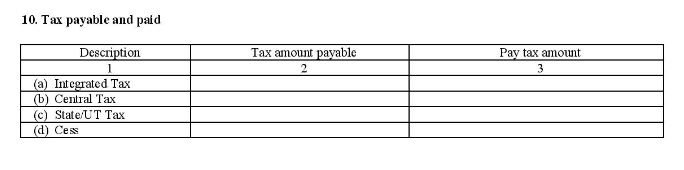

10. कर देय और भुगतान किया गया :- कुल कर देयता और चुकाया गया कर इस तालिका में निर्दिष्ट किया जाना है। आईजीएसटी, सीजीएसटी, एसजीएसटी / यूटीजीएसटी और सेस का अलग से उल्लेख यहां किया जाना है।

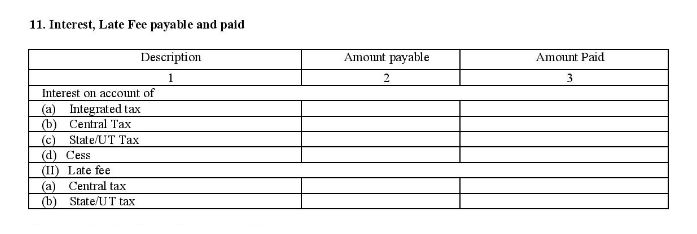

11. ब्याज, देर से देय और भुगतान किए गए ब्याज और देर से दाखिल या जीएसटी के देर से भुगतान के लिए देय शुल्क का उल्लेख यहां करना होगा, जिसमें वास्तव में किए गए भुगतान का विवरण शामिल है।

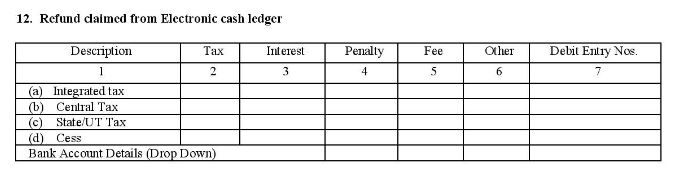

12. इलेक्ट्रॉनिक कैश लेज़र से रिफंड का दावा किया गया :- भुगतान किए गए अतिरिक्त करों के किसी भी वापसी का दावा किया जा सकता है। धनवापसी को कर, ब्याज, दंड, शुल्क, और अन्य में अलग करना होगा। यदि कंपोजिशन डीलर की कर देयता टीडीएस की कटौती की तुलना में कम है, तो किसी को शेष राशि की वापसी मिल सकती है। रिफंड के लिए जो राशि उपलब्ध है, वह इस सेक्शन के तहत स्वतः भरी जाएगी।

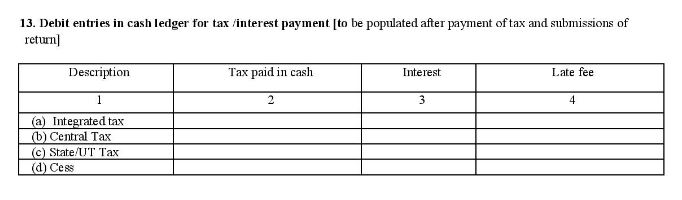

13. कर / ब्याज भुगतान के लिए नकद बहीखाता में डेबिट प्रविष्टियां (कर के भुगतान के बाद और रिटर्न जमा करने के लिए आबादी की जानी चाहिए) :- नकद में किए गए सभी जीएसटी भुगतान यहां परिलक्षित होते हैं। भुगतान को नकद, ब्याज भुगतान और देर से भुगतान की गई फीस के माध्यम से भुगतान किए गए कर में अलग करना होगा।

जीएसटीआर 4 किसे और कब दाखिल करना चाहिए?

जीएसटीआर 4 उन करदाताओं द्वारा दायर किया जाना है जिन्होंने कंपोजिशन स्कीम के तहत खुद को पंजीकृत किया है। कंपोजिशन स्कीम से करदाता को मासिक रिटर्न दाखिल करने के बजाय एकल तिमाही रिटर्न दाखिल करने में मदद मिलती है।

करदाता को प्रतिस्पर्धात्मक लाभ प्रदान करके कम कर राशि का भुगतान करने की भी अनुमति है। कंपोजीशन स्कीम दाखिल करने से कई अन्य फायदे हैं।

कुछ छूट है जो GSTR-4 दाखिल करने की आवश्यकता नहीं है, जैसे कि, गैर-निवासी कर योग्य व्यक्ति, इनपुट सेवा वितरक, करदाता जो टीडीएस, इनपुटस् सेवा वितरक इत्यादि को इकट्ठा करते हैं या काटते हैं।

जीएसटीआर 4 कब दाखिल करें?

यह रिटर्न संबंधित तिमाही के समाप्त होते ही दाखिल किया जा सकता है। तिमाही के अंत के बाद GSTR-4 फाइल करने का अंतिम दिन महीने का 18 वां है।

उदाहरण के लिए, यदि आप जुलाई-सितंबर तिमाही के लिए GSTR-4 दाखिल कर रहे हैं, तो आपको इसे 24 दिसंबर, 2019 से पहले फाइल करना होगा।

GSTR 4 भरने के लिए क्या आवश्यक है?

जीएसटीआर 1 दाखिल करने के लिए आपको नीचे दिए गए दस्तावेजों और जानकारी को अपने पास रखना होगा।

- एक मान्य और वास्तविक माल और सेवा कर पहचान संख्या (GSTIN)

- पोर्टल में साइन इन करने के लिए उपयोगकर्ता आईडी और पासवर्ड

- एक वैध डिजिटल हस्ताक्षर प्रमाणपत्र (DSC) जब तक कि आप आपूर्तिकर्ता के रूप में अपने वर्गीकरण के अनुसार फॉर्म पर ई-साइन नहीं कर सकते

- आधार नंबर अगर आप फॉर्म को ई-साइन करने जा रहे हैं

- आपके आधार कार्ड में उल्लिखित मोबाइल नंबर तक पहुँच

GSTR-4 फाइल करने की नियत तारीख क्या है?

GSTR-4 को तिमाही आधार पर दाखिल किया जाना है। इसलिए, प्रत्येक तिमाही के अंत के बाद GSTR-4 दाखिल करने की नियत तारीख महीने की 18 वीं तारीख है।

- अप्रैल 2019 से जून 2019 की नियत तारीख 18 जुलाई 2019 होगी

- जुलाई 2019 से सितंबर 2019 के लिए नियत तारीख 18 अक्टूबर 2019 होगी

- अक्टूबर 2019 से दिसंबर 2019 के लिए नियत तारीख 18 जनवरी 2019 होगी

- जनवरी 2019 से मार्च 2019 के लिए नियत तारीख 18 अप्रैल 2019 होगी

जीएसटीआर 4 कैसे भरें?

जीएसटी के तहत किसी पंजीकृत व्यक्ति को जीएसटीआर 4 को भरने के लिए जीएसटी के लिए ऑनलाइन जीएसटी पोर्टल पर जाना होगा। रिटर्न GSTR-4 दाखिल करने के लिए निर्धारिती को कुछ चरणों का पालन करना होगा। वे इस प्रकार हैं:

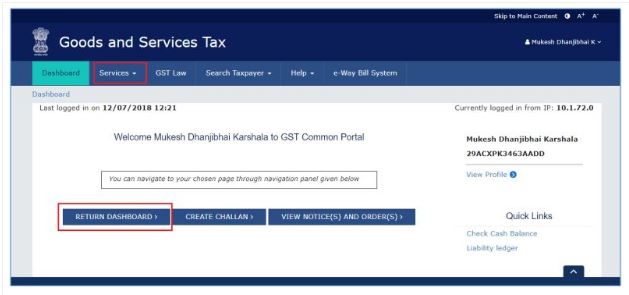

1. जीएसटी पोर्टल परे जाये:- सर्वप्रथम करदाता को जीएसटी के पोर्टल पर जाना होगा। और पोर्टल पर जाने के लिए दी गयी लिंक https://www.gst.gov.in/ पर क्लिक करें।

2. लोग इन करें:- पोर्टल का होम पेज खुलने के बाद login बटन पर क्लिक करें। और क्लिक करने के बाद लोग इन करने के लिए करदाता को अपने उपयोगकर्ता आईडीपासवर्ड के साथ जीएसटीएन पोर्टल पर लोग इन करें।

3. डैशबोर्ड पेज से फाइल रिटर्न पेज पर :- सेवाएँ विकल्प से रिटर्न और रिटर्न से रिटर्न डैशबोर्ड कमांड पर क्लिक करें। क्लिक करने के वैकल्पिक रूप से, आप डैशबोर्ड पर रिटर्न डैशबोर्ड लिंक जा सकते है। और अब फाइल रिटर्न पेज प्रदर्शित हो जाता है।

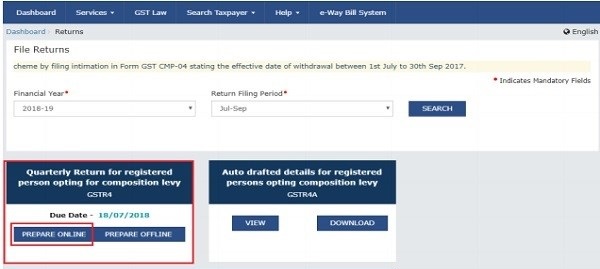

4. फॉर्म का चयन करें :- फाइल रिटर्न पेज खुलने के बाद यहां आपको वित्तीय वर्ष, प्रासंगिक माह जैसे विवरण दर्ज करने होंगे, जिसके लिए रिटर्न दाखिल करना होगा। और Search बटन पर क्लिक करें।

5. PREPARE ONLINE पर क्लिक करें :- जब Search बटन पर क्लिक करते है, तो आपके सामने रिटर्न फॉर्म की एक टेबल खुल जाती है जहा पर आपको जीएसटीआर 4 का चयन करना है, और PREPARE ONLINE पर क्लिक करना है।

6. जीएसटीआर 4 फॉर्म भरें :- जैसे आप PREPARE ONLINE पर क्लिक करते हो, तो आपके सामने GSTR-4 फॉर्म खुलता जो की आपको 13 अलग-अलग टाइल्स में दिया होगा। और आपको अपने अनुसार टाइल्स पर क्लिक करने के बाद आवश्यक जानकारी भरनी है। आपको GSTR-4 फॉर्म में वही सब जानकारिया भरनी है, जो हमने आपको फॉर्म जीएसटीआर 4 के प्रारूप में बताया गया है।

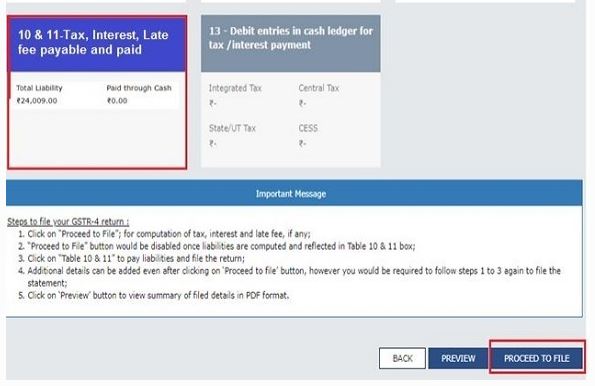

7. PROCEED TO FILE पर क्लिक करें :- फिर नीचे ‘PROCEED TO FILE‘ पर क्लिक करें (कर, ब्याज और लेट फीस की गणना के लिए, यदि कोई हो)। टाइल 10 और 11-कर, ब्याज, देर से देय शुल्क और भुगतान की तारीखों के साथ आबाद है, क्योंकि वर्तमान तिथि स्क्रीन पर दिखाई देती है।

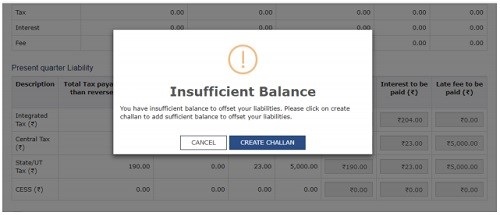

अब, जीएसटीआर 4 ’पर क्लिक करें, और पॉप अप अपर्याप्त शेष ’स्क्रीन पर दिखाई देगा (यदि केवल फंड कम हैं), तो करदाता को क्रिएट चालान के माध्यम से भुगतान करने के लिए प्रेरित करें।

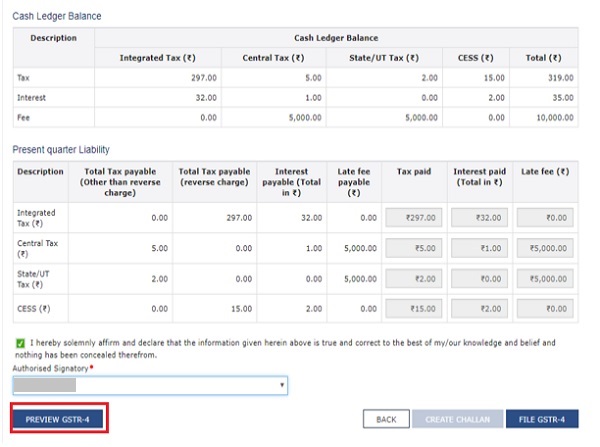

8. Create Challan पर क्लिक करें :- ई-भुगतान / काउंटर / एनईएफटी / आरटीजीएस के रूप में भुगतान मोड का चयन करें। और यदि इलेक्ट्रॉनिक कैश लेजर में उपलब्ध शेष राशि देनदारियों की भरपाई के लिए आवश्यक राशि से अधिक / बराबर है। तब देयता का भुगतान करने के लिए अतिरिक्त नकद भुगतान की आवश्यकता नहीं होती है। और जैसे ही भुगतान किया जाता है, कैश लेजर बैलेंस सेक्शन अपने आप अपडेट हो जाता है। और अब, करदाता को GSTR 4 कर देय पृष्ठ पर वापस भेज दिया गया है।

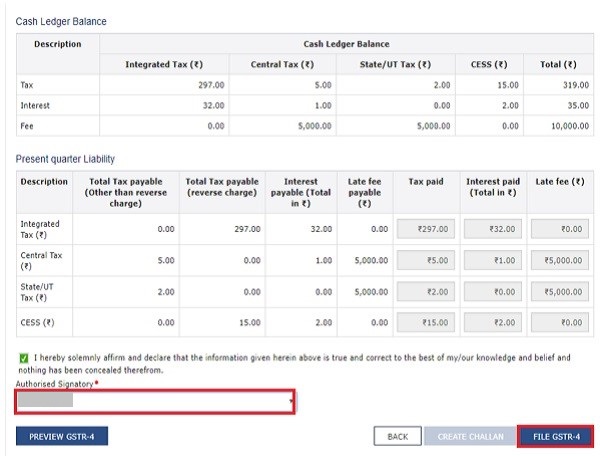

9. फॉर्म GSTR-4 का सारांश पृष्ठ प्रदर्शित करे :- अपनी समीक्षा के लिए फॉर्म GSTR-4 का सारांश पृष्ठ देखने के लिए PREVIEW GSTR-4 बटन पर क्लिक करें। यह अनुशंसा की जाती है कि आप इस सारांश पृष्ठ को डाउनलोड करें और आगे बढ़ने से पहले विभिन्न वर्गों में की गई प्रविष्टियों के सारांश की सावधानीपूर्वक समीक्षा करें।

10. FILE GSTR-4 बटन पर क्लिक करें :- FILE GSTR-4 बटन पर क्लिक करें और DSC के साथ फाइल पर क्लिक करें या EVC बटन के साथ फाइल पर क्लिक करें।

DSC के साथ फाइल :– प्रमाणपत्र का चयन करें और SIGN बटन पर क्लिक करें।

EVC के साथ फाइल :– जीएसटी पोर्टल पर पंजीकृत प्राधिकृत हस्ताक्षरकर्ता के ईमेल और मोबाइल नंबर पर भेजे गए ओटीपी दर्ज करें और वैध ओटीपी बटन पर क्लिक करें।

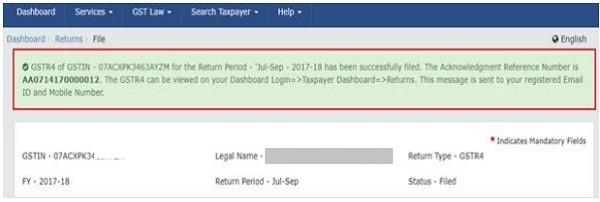

11. सफलता संदेश प्रदर्शित होगा :- और इस प्रकार आपका जीएसटीआर 4 सफलतापूर्वक दाखिल हो जाता है। ARN प्रदर्शित होता है। फॉर्म GSTR-4 रिटर्न की स्थिति “फाइल” में बदल जाती है। BACK बटन पर क्लिक करें। और इसके बाद, फॉर्म GSTR-4 दाखिल हो जाएगा और ARN फॉर्म GSTR-4 रिटर्न के सफल फाइलिंग पर उत्पन्न होता है। करदाता को उसके पंजीकृत मोबाइल और ईमेल आईडी पर एक एसएमएस और एक ईमेल भेजा जाता है।

क्या जीएसटीआर 4 को संशोधित किया जा सकता है?

दुर्भाग्य से, GSTN पोर्टल पर पंजीकृत कंपोजिशन डीलर फ़ाइलों के वापस आने के बाद GSTR-4 को संशोधित नहीं किया जा सकता है। रिटर्न फाइलिंग में गलती सुधारने का एकमात्र तरीका अगले महीने की रिटर्न फाइलिंग में एक ही अपडेट करना है।

उदाहरण के लिए, कपूर प्राइवेट लिमिटेड जनवरी से मार्च, 2019 की तिमाही के लिए जीएसटीआर -4 दाखिल करते समय एक त्रुटि करता है। उसी के लिए सुधार केवल तभी किया जा सकता है जब वह अगली तिमाही के लिए जीएसटीआर -4 फाइल करता है, यानी रिटर्न में अप्रैल से जून, 2019।

जीएसटीआर 4 के लिए लेट फीस और पेनल्टी

जीएसटी नियम में हर करदाता के लिए यह अनिवार्य कर दिया गया है कि वह नियत तारीख से पहले जीएसटीआर दाखिल कर दे, करदाता को लगता है कि ऐसा करने में विफल होने के बाद विलंब शुल्क लिया जाएगा। तदनुसार, जीएसटीआर 4 के लिए लेट फीस और पेनल्टी इस प्रकार हैं:

- ऐसा न करने पर न्यूनतम जीएसटीआर 4 जुर्माना 200 रुपये प्रतिदिन है। किए गए नवीनतम संशोधन के अनुसार, जुर्माना शुल्क प्रति दिन 50 रुपये तक घटाया जाता है।

- अधिकतम जुर्माना शुल्क 5000 रुपये है।

- ऐसी स्थिति भी है जो इंगित करती है कि, यदि कोई करदाता जीएसटीआर 4 त्रैमासिक में विफल रहता है, तो वह अगली तिमाही के लिए भी फाइलिंग को पूरा करने के लिए प्रतिबंधित है।

- निल रिटर्न और जीएसटी रिटर्न के लिए प्रति दिन जीएसटीआर-4 पेनल्टी चार्ज 20 रुपये हैं।

- यदि नियत तिथि के भीतर जीएसटीआर 4 दायर नहीं किया जाता है, तो प्रति वर्ष 18% ब्याज लिया जाता है, जिसकी गणना बकाया कर के अनुसार की जाती है।

इसके अलावा, यदि कोई पंजीकृत कंपोजिशन डीलर किसी विशेष तिमाही के लिए रिटर्न दाखिल करने में विफल रहता है, तो वह सफल तिमाही के लिए रिटर्न दाखिल नहीं कर सकता है।