हमने अपने पिछले लेखों में जीएसटीआर 1 फॉर्म के बारे में पूर्ण रूप से चर्चा की थी, जिसमें सभी बिक्री और जीएसटीआर 2 फॉर्म के अंतर्गत खरीद का विवरण शामिल होता है। ऐसे ही आज के लेख में हम जीएसटीआर 3 फॉर्म के बारे में विस्तार से चर्चा करने वाले है। जिसमें कर देयता के साथ बिक्री और खरीद का मासिक सारांश शामिल होता है। तो चलिए शुरू करते है!

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटीआर 3 फॉर्म क्या है?

- 2. जीएसटीआर 3 फॉर्म भरने की देय तिथि कब है?

- 3. जीएसटीआर 3 फॉर्म दाखिल न करने पर जुर्माना क्या है?

- 4. जीएसटीआर 3 फॉर्म देर से दाखिल करने पर विलंब शुल्क क्या है?

- 5. जीएसटीआर 3 फॉर्म किस व्यक्ति को दाखिल करना चाहिए?

- 6. GSTR 3 फॉर्म को कैसे संशोधित करें?

- 7. जीएसटीआर 3 और GSTR-3B फॉर्म का विलय कैसे संभव है?

- 8. जीएसटीआर 3 फॉर्म में प्रदान किया जाने वाला विवरण

जीएसटीआर 3 फॉर्म क्या है?

वस्तु एवं सेवा कर प्रणाली के तहत आने वाली जीएसटी रिटर्न प्रक्रिया के अंतर्गत जीएसटीआर 3 फॉर्म, जीएसटी देयता की राशि के साथ महीने के दौरान बिक्री, खरीद, बिक्री के सारांश विवरण के साथ एक मासिक रिटर्न फॉर्म के रूप में फाइल किया जाता है। यह रिटर्न फॉर्म जीएसटीआर 1 और जीएसटीआर 2 फॉर्म की जानकारी ऑटो-जनरेट पुलिंग की सहायता से जानकारी प्रदान करता है।

जीएसटीआर 3 फॉर्म क्यों महत्वपूर्ण है?

जीएसटीआर -3 फॉर्म महीने के लिए जीएसटी देयता की राशिदिखता है। जिसके तहत कोई भी करदाता को कर का भुगतान करना होगा और रिटर्न दाखिल करना होगा।

जीएसटीआर 3 फॉर्म भरने की देय तिथि कब है?

वर्ष 2017 के अनुसार 30 अक्टूबर को माननीय एफएम अरुण जेटली ने ट्वीट करके जीएसटीआर -3 फॉर्म के लिए नियत तारीख को 11 दिसंबर तक बढ़ा दिया था। इसके आलावा 6 अक्टूबर 2017 को 22 वीं जीएसटी परिषद की बैठक के अनुसार कुछ निर्णय लिए गए:-

- 1.5 करोड़ तक वार्षिक कारोबार वाले व्यवसाय त्रैमासिक रिटर्न प्रस्तुत करेंगे। टैक्स का भुगतान त्रैमासिक किया जाएगा।

- अगस्त और सितम्बर की नियत तारीखों की घोषणा बाद में की जाएगी।

- त्रैमासिक पर स्विच अक्टूबर-दिसंबर 2017 चक्र से हुआ था।

जीएसटीआर 3 फॉर्म दाखिल न करने पर जुर्माना क्या है?

अगर किसी भी रूकावट के अनुसार, गुड्स एन्ड सर्विसेज टैक्स सिस्टम के अंतर्गत आने वाली जीएसटी रिटर्न प्रक्रिया में GSTR-3 रिटर्न फॉर्म दाखिल नहीं किया जाता है तो अगले महीने का जीएसटीआर 1 फॉर्म दाखिल नहीं किया जा सकता है। इसलिए, देर से जीएसटी रिटर्न दाखिल करने पर भारी जुर्माना लगाया जाता है।

जीएसटीआर 3 फॉर्म देर से दाखिल करने पर विलंब शुल्क क्या है?

यदि आप जीएसटीआर 3 फॉर्म दाखिल करने में देरी करते हैं, तो आप ब्याज और एक विलंब शुल्क का भुगतान करने के लिए उत्तरदायी होंगे। जिसमे की ब्याज 18 % प्रति वर्ष होती है। जिसका भुगतान करदाता को दिए जाने वाले कर की राशि पर करना होगा। भुगतान की तारीख (महीने का 16 वां दिन) भुगतान की तारीख से समय अवधि होगी। अथवा इसपर लेट फीस 100 रु प्रति दिन प्रति कार्य से लगेगी। जिसमे की सीजीएसटी के तहत 100 और एसजीएसटी के तहत 100 रु है। कुल 200 रु प्रतिदिन पेनल्टी लगेगी। अधिकतम 5,000 रु होता है। आईजीएसटी में कोई लेट फीस नहीं है।

जीएसटीआर 3 फॉर्म किस व्यक्ति को दाखिल करना चाहिए?

जीएसटी प्रणाली में हर पंजीकृत व्यक्ति को GSTR-3 फॉर्म दाखिल करना आवश्यक होता है, चाहे महीने के दौरान कोई लेनदेन हो या न हो। हालाँकि, नीचे दर्शाये गए पंजीकृत व्यक्तियों को जीएसटीआर 3 फॉर्म दाखिल नहीं करना है।

- इनपुट सेवा वितरक।

- कम्पोजिशन डीलरों।

- अनिवासी कर योग्य व्यक्ति।

- टीसीएस एकत्र करने के लिए जिम्मेदार व्यक्ति।

- टीडीएस काटने के लिए जिम्मेदार व्यक्ति।

- IGST अधिनियम की धारा 14 के अनुसार ऑनलाइन सूचना और डेटाबेस एक्सेस या पुनर्प्राप्ति सेवाओं (OIDAR) के आपूर्तिकर्ता, जिन्हें स्वयं कर का भुगतान करना होगा।

GSTR 3 फॉर्म को कैसे संशोधित करें?

अगर किसी करदाता ने एक बार इस फॉर्म को फाइल करने पर, जीएसटीआर 3 फॉर्म को संशोधित नहीं किया जा सकता है। लेकिन रिटर्न में की गई किसी भी गलती को अगले महीने के GSTR-1 और GSTR-2 रिटर्न में सुधार किया जा सकता है। अथवा जीएसटीआर -3 के लिए प्रत्यक्ष संशोधन संभव नहीं है क्योंकि संपादन के लिए प्रावधान के बिना जीएसटीआर 3 फॉर्म स्वचालित रूप से उत्पन्न होता है।

जीएसटीआर 3 और GSTR-3B फॉर्म का विलय कैसे संभव है?

अगर बात करें जीएसटीआर 3बी फॉर्म की तो इसे जुलाई और अगस्त महीनो के वर्ष 2017 के महीनों के लिए CBEC द्वारा प्रस्तुत एक साधारण रिटर्न फॉर्म होता है। अथवा जीएसटीआर 3 को जुलाई और अगस्त 2017 के लिए भी दाखिल करना होगा।

जीएसटीआर 3 बी फॉर्म दाखिल करने पर, यदि वास्तविक देनदारियां जीएसटीआर 3 बी में घोषित लोगों से अलग हैं, तो सिस्टम स्वचालित रूप से (अलग से) जीएसटीआर 3 बी और जीएसटीआर 3 के बीच अपडेट होता है। यदि जीएसटीआर 3 फॉर्म में वास्तविक देनदारियां घोषित और भुगतान किए गए जीएसटीआर 3 बी से अधिक हैं। तो आपको अतिरिक्त राशि पर ब्याज के साथ कर की अतिरिक्त राशि का भुगतान करना होता है।

ध्यान दें:-

- जीएसटीआर 3 फॉर्म पूरी कर देनदारी का भुगतान करने के बाद ही दर्ज किया जाना चाहिए अन्यथा इसे वैध रिटर्न के रूप में नहीं माना जाएगा।

- यदि करदाता ने एक अवैध रिटर्न दाखिल किया है और बाद में वह शेष देयता का भुगतान करना चाहता है तो उसे फिर से जीएसटीआर -3 का पार्ट बी दाखिल करना होगा।

जीएसटीआर 3 फॉर्म में प्रदान किया जाने वाला विवरण

भारत सरकार द्वारा निर्धारित जीएसटीआर 3 फॉर्म के प्रारूप में नीचे दर्शाई गई निम्नलिखित शीर्षक शामिल होते हैं। हमने प्रत्येक शीर्षक की व्याख्या GSTR-3 के तहत आवश्यक विवरण के साथ की है। आप इन सभी शीर्षकों के बारे में एक-एक करके विस्तार से नीचे जानकारी ले सकते है।

- GSTIN प्रदान करें:- यदि आपके पास जीएसटीआईएन संख्या नहीं है, तो प्रोविजनल आईडी को GSTIN के रूप में भी उपयोग किया जा सकता है।

- करदाता का नाम:- करदाता का नाम कानूनी और व्यापार नाम सहित महीना, वर्ष – उस प्रासंगिक महीने और वर्ष का उल्लेख करें जिसके लिए GSTR-3 दायर किया जा रहा है।

1. भाग ए (पूरी तरह से ऑटो-आबादी)

जीएसटी रिटर्न प्रक्रिया के अंतर्गत आने वाला जीएसटीआर 3 फॉर्म के 2 भाग होते हैं। पार्ट ए जीएसटीआर -1, जीएसटीआर -1 ए और जीएसटीआर -2 फॉर्म से ऑटो-आबादी होता है और पार्ट बी को मैन्युअल रूप से भरना होगा। चलिए नीचे समझते है:-

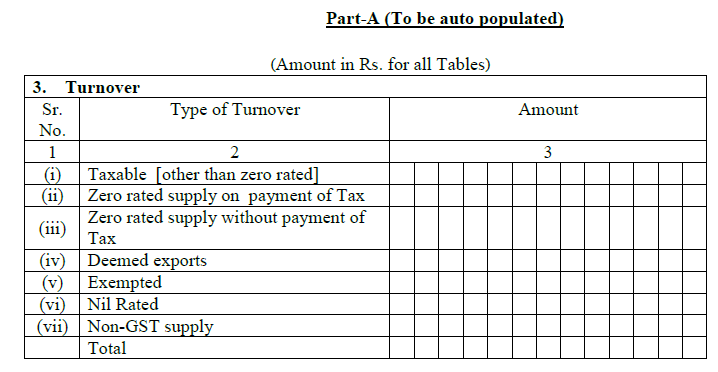

i) कुल कारोबार

यह शीर्षक सभी प्रकार की आपूर्ति के कुल व्यवसाय को कवर करेगा। जोकि कुल कारोबार के बीच विभाजित किया जाएगा:-

- टैक्सेबल टर्नओवर [जीरो रेटेड के अलावा अन्य]:- इसमें पंजीकृत और अपंजीकृत दोनों खरीदारों के लिए सामान्य बिक्री शामिल है।

- कर के भुगतान पर शून्य-रेटेड आपूर्ति:- इसमें आईजीएसटी का भुगतान करके किए गए निर्यात शामिल होंगे।

- कर के भुगतान के बिना शून्य-रेटेड आपूर्ति:- इसमें निर्यात शामिल होंगे जो बांड / एलयूटी के साथ भुगतान किए जाते हैं।

- डीम्ड निर्यात:- ये एसईजेड को बेचे गए माल हैं।

- छूट:- ये ऐसे सामान / सेवाएं हैं जो जीएसटी को आकर्षित नहीं करते हैं।

- निल रेटेड:- ये ऐसे सामान / सेवाएं हैं जो 0% GST को आकर्षित करते हैं।

- गैर-जीएसटी आपूर्ति:- ये पेट्रोल, बिजली जैसी वस्तुएं हैं जो जीएसटी के दायरे से बाहर हैं।

ii) बाहरी आपूर्ति

यह शीर्षक महीने के दौरान आपकी सभी बिक्री को संक्षेप में प्रस्तुत करेगा। इसकी जानकारी आपके GSTR-1 फॉर्म से स्वचालित रूप से ले ली जाती है।

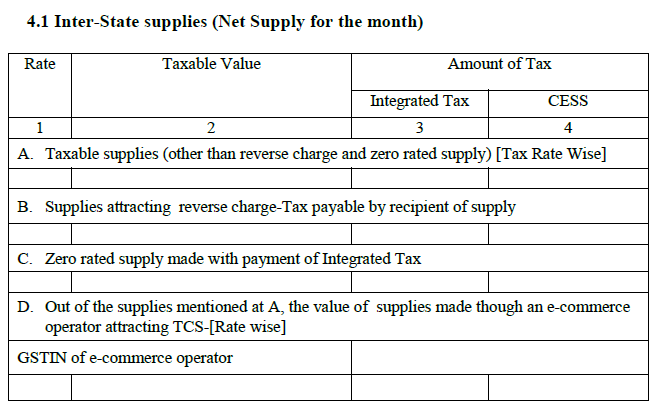

a. अंतर-राज्यीय आपूर्ति

इस शीर्षक में निम्नलिखित विवरण के साथ सभी अंतर-राज्य बिक्री शामिल होगी:-

- कर योग्य आपूर्ति (रिवर्स चार्ज और शून्य-रेटेड आपूर्ति के अलावा) :- कुल बिक्री उन लोगों को छोड़कर जो रिवर्स लागू होते हैं और निर्यात करते हैं।

- आपूर्ति के प्राप्तकर्ता द्वारा देय रिवर्स चार्ज-टैक्स को आकर्षित करना:- ये ऐसी बिक्री हैं जिस पर आपका खरीदार रिवर्स चार्ज के तहत जीएसटी का भुगतान करेगा

- IGST के भुगतान के साथ शून्य-रेटेड आपूर्ति:– ये निर्यात हैं जो IGST का भुगतान करके किए जाते हैं।

- उल्लिखित आपूर्ति में से, टीसीएस के लिए एक ई-कॉमर्स ऑपरेटर द्वारा आकर्षित आपूर्ति का मूल्य:- इसमें ई-कॉमर्स के माध्यम से की गई बिक्री का हिस्सा शामिल होगा (बिंदु ए कुल बिक्री सहित है) ई-कॉमर्स सेल्स)। ई-कॉमर्स ऑपरेटर का GSTIN भी प्रदर्शित किया जाएगा।

ध्यान दें:-

- शून्य रेटेड करों के भुगतान के बिना की गई आपूर्ति, अर्थात, बॉन्ड / LUT के माध्यम से निर्यात शामिल नहीं होंगे।

- मूल रूप से रिवर्स चार्ज आधार के तहत आपूर्ति के संशोधन तालिका 4 में शामिल नहीं होंगे।

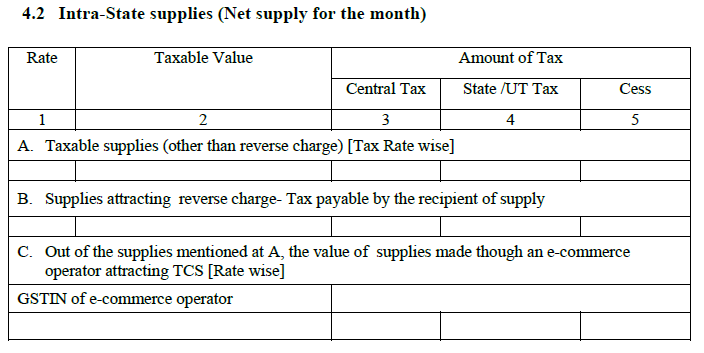

b. इंट्रा-स्टेट आपूर्ति (महीने के लिए शुद्ध आपूर्ति)

यह उपरोक्त शीर्ष के समान है सिवाय इसके कि इसमें इंट्रा-स्टेट बिक्री का विवरण होगा।

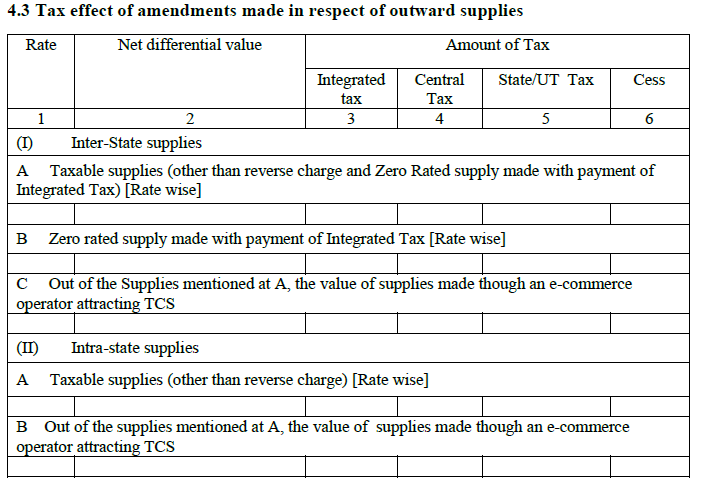

c. बाहरी आपूर्ति के संबंध में किए गए संशोधनों का कर प्रभाव

इसमें आपके बिक्री चालान में किए गए परिवर्तन शामिल होंगे। यदि राशि बदली जाती है, तो दावे के लिए आईटीसी राशि भी बदल जाती है जो सरकार को देय कर को प्रभावित करती है। यह अतिरिक्त या भुगतान के परिणामस्वरूप हो सकता है। इस शीर्षक के तहत जानकारी उन चालानों पर नज़र रखने में मदद करती है जिन पर परिवर्तन किए गए हैं और कर राशि पर परिवर्तन का प्रभाव है।

सेवाओं के आयात (अग्रिम समायोजन का शुद्ध) सहित अग्रिम आवक को आकर्षित करने वाली आवक आपूर्ति

इस शीर्षक में महीने के दौरान आपकी खरीदारी शामिल होगी और आपको इस महीने के दौरान आपूर्ति प्राप्त होगी। GSTR-2 के तहत आपके द्वारा रिकॉर्ड किए गए डेटा का उपयोग करके जानकारी स्वचालित रूप से आपके द्वारा खींच ली जाएगी।

iii) सेवाओं के आयात (अग्रिम समायोजन का शुद्ध) सहित अग्रिम आवक को आकर्षित करने वाली आवक आपूर्ति

इस शीर्षक में महीने के दौरान आपकी खरीदारी शामिल होगी और आपको इस महीने के दौरान आपूर्ति प्राप्त होगी। GSTR-2 फॉर्म के तहत आपके द्वारा रिकॉर्ड किए गए डेटा का उपयोग करके जानकारी स्वचालित रूप से आपके द्वारा खींच ली जाएगी।

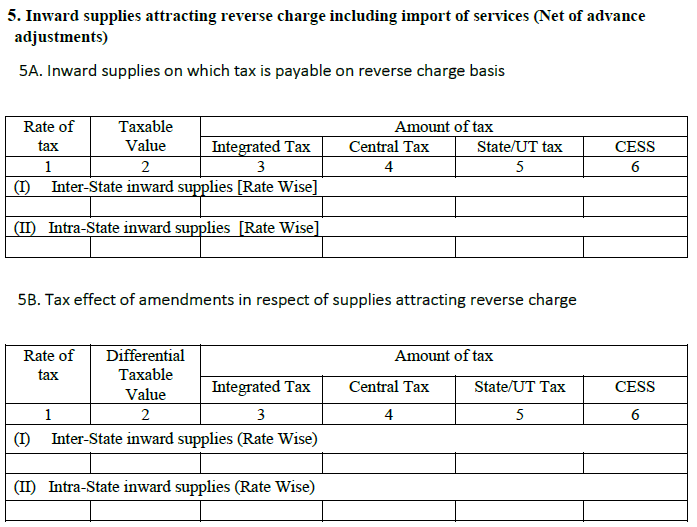

a. आवक आपूर्ति जिस पर रिवर्स चार्ज के आधार पर कर देय है।

इसमें आपकी खरीद शामिल है जहां रिवर्स चार्ज लागू होता है। अथवा अंतर-राज्य और अंतर-राज्यीय बिक्री दोनों यहां दिखाई देती हैं। रिवर्स चार्ज के कारण कर देयता चालान, डेबिट / क्रेडिट नोट, अग्रिम भुगतान और अग्रिमों के समायोजन के लिए शुद्ध है।

b. रिवर्स चार्ज को आकर्षित करने के लिए आपूर्ति के संबंध में संशोधनों का कर प्रभाव

इसमें आपकी खरीदारी में किए गए बदलाव शामिल होंगे जो रिवर्स चार्ज को आकर्षित करते हैं। यदि राशि बदली जाती है, तो आईटीसी की राशि भी बदल जाती है जो कर देय को बदल देती है। यह अतिरिक्त या भुगतान के परिणामस्वरूप हो सकता है। इस शीर्षक के तहत जानकारी उन चालानों पर नज़र रखने में मदद करती है जिन पर परिवर्तन किए गए हैं और कर राशि पर परिवर्तनों का प्रभाव है।

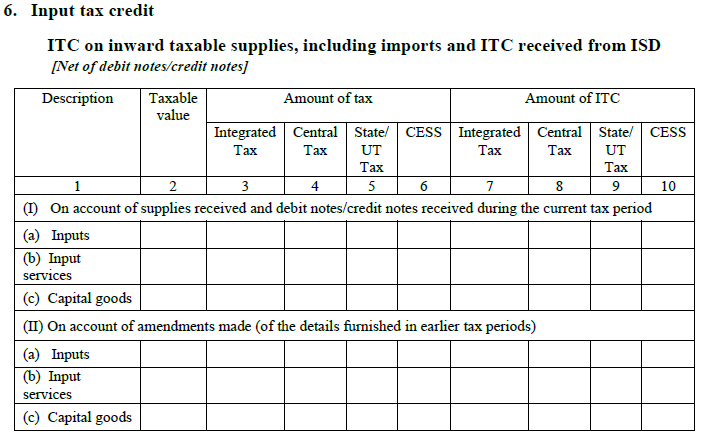

iv) इनपुट टैक्स क्रेडिट

आयात और आईटीसी सहित आने वाली कर योग्य आपूर्ति पर आईटीसी आईएसडी से प्राप्त होती है।

a. भाग I

यह शीर्षक माह के दौरान आपके लिए उपलब्ध आईटीसी को संक्षेप में प्रस्तुत करेगा। आईटीसी के लिए इसे अलग से दिखाया जाएगा:-

- इनपुट्स – आपका कच्चा माल।

- इनपुट सेवाएं – जैसे परामर्श शुल्क।

- कैपिटल गुड्स – जैसे लैपटॉप।

- इनपुट सेवा वितरक (आईएसडी) से प्राप्त आईटीसी को भी यहां दिखाया जाएगा। सभी आईटीसी को डेबिट / क्रेडिट नोटों को समायोजित करने के बाद दिखाया जाएगा।

b. भाग द्वितीय

इस भाग में पहले महीने के विवरण में किए गए बदलाव और आईटीसी पर उनके प्रभाव शामिल होंगे।

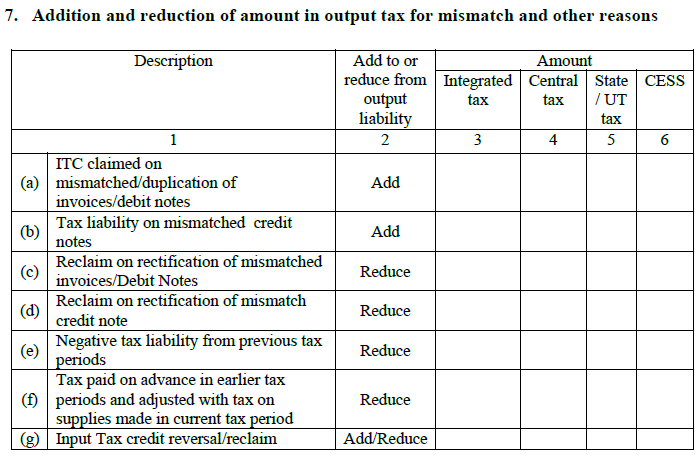

v) बेमेल और अन्य कारणों से उत्पादन कर में कमी

इस हेडिंग में ITC में बेमेल और चालू माह के दौरान दाखिल किए गए मूल रिटर्न और किसी भी परिवर्तन के बीच कर देयता शामिल होगी। यह जानकारी GSTR-2 से प्राप्त की जाएगी।

- ITC बेमेल या डेबिट नोटों के नकली होने का दावा करता है:- यदि इनवॉइस बेमेल है तो ITC का दोहरा दावा हो सकता है। डुप्लिकेट खरीद चालान से दावा किया गया आईटीसी उलट जाएगा और कर देयता में जोड़ा जाएगा।

- बेमेल क्रेडिट नोटों पर कर देनदारी:- आपके द्वारा जारी किए गए गलत क्रेडिट नोटों के परिणामस्वरूप गलत आईटीसी भी आएगी। बेमेल के कारण अतिरिक्त ITC दावे अब आपके कर दायित्व में जुड़ जाएंगे।

- बेमेल चालान / डेबिट नोटों के सुधार को पुनर्विचार करना:- यह बिंदु (ए) के विपरीत है। इस मामले में, बेमेल कम आईटीसी का दावा करता है। आप अधिक आईटीसी के हकदार हैं और इसलिए आउटपुट टैक्स देयता से अतिरिक्त राशि कम हो जाएगी।

- बेमेल क्रेडिट नोट का पुनर्विचार सुधार:- यह (बी) के विपरीत है, अर्थात कम आईटीसी का दावा किया जाता है और उसी तरह काम करेगा (सी)।

- पिछली कर अवधि से नकारात्मक कर देयता:- यह पिछले महीनों के दौरान भुगतान किए गए अतिरिक्त कर के कारण है और इस महीने की उत्पादन कर देयता से कम होगा।

- पूर्व कर अवधि में अग्रिम कर का भुगतान किया गया था और वर्तमान कर अवधि में की गई आपूर्ति पर कर के साथ समायोजित किया गया था। यह प्राप्त आपूर्ति के लिए पहले के महीनों में अग्रिम भुगतान के साथ महीने के दौरान भुगतान किए गए कर को संदर्भित करता है।

- इनपुट टैक्स क्रेडिट रिवर्सल / रिकलैम:- यह आईटीसी को किसी अन्य कारण से उलट या हटा दिए जाने का संदर्भ देता है।

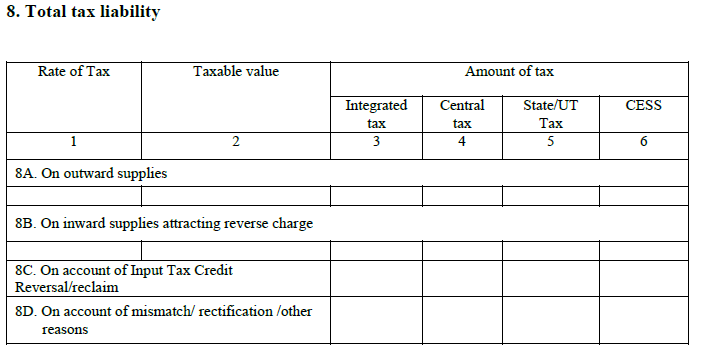

vi) कुल कर देयता

यह मुख्य हिस्सा है क्योंकि जीएसटी पोर्टल सीजीएसटी, एसजीएसटी और आईजीएसटी के विभिन्न कर प्रमुखों के तहत आपकी कर देयता की गणना करेगा।

यह निम्नलिखित गोलमाल दिखाएगा: –

- बाहर की आपूर्ति पर:- यह अंतर-राज्यीय बिक्री सहित आपकी सामान्य बिक्री पर देय है।

- रिवर्स चार्ज के तहत आवक आपूर्ति पर:– यह रिवर्स चार्ज को आकर्षित करने वाली खरीद पर देय है।

- आईटीसी उत्क्रमण या पुनर्ग्रहण के लिए कारण:- आईटीसी उत्क्रमण या पुनर्ग्रहण के कारण यह अतिरिक्त कर देय / या उपलब्ध कमी है। सूचना GSTR-2 की तालिका 11 से बहती है।

- बेमेल / सुधार / अन्य कारणों के कारण:- इसमें किसी अन्य कारण से कर देयता शामिल होगी।

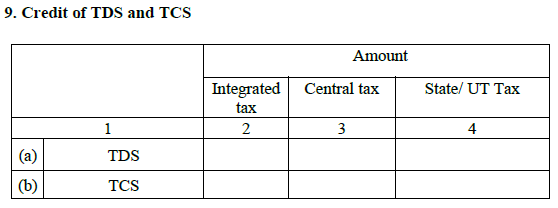

vii) टीडीएस और टीसीएस का क्रेडिट

इस शीर्षक में आपके द्वारा भुगतान किए गए TDS और TCS का विवरण होगा। टीडीएस / टीसीएस की राशि को आपके द्वारा भुगतान की जाने वाली शुद्ध कर राशि पर पहुंचने के लिए कुल देयता से काट लिया जाएगा। .आप नीचे चित्र की सहायता से देख सकते है।

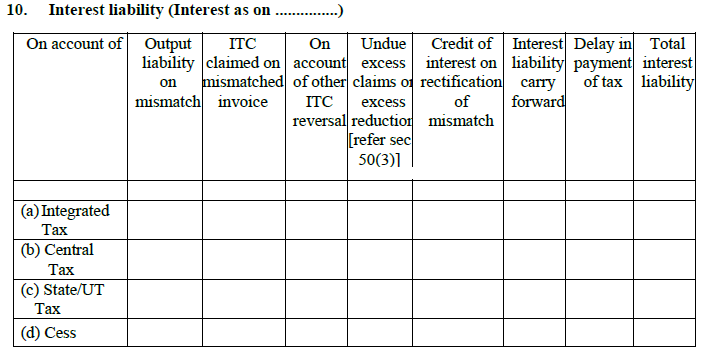

viii) ब्याज देयता (ब्याज के रूप में)

भुगतान में देरी पर ब्याज लगाया जाता है। ब्याज 18% प्रति वर्ष है। यह भुगतान किए जाने वाले कर की राशि पर कर दाता द्वारा गणना की जानी है। दाखिल करने के अगले दिन (महीने के 20 वें दिन) से भुगतान की तारीख तक की अवधि होगी। अथवा यह शीर्षक कारण और लागू ब्याज की राशि को संदर्भित करता है।

- बेमेल पर आउटपुट देयता:- बिक्री चालान में परिवर्तन के कारण आपकी कर देयता बढ़ गई है और आपको बढ़ी हुई राशि पर ब्याज का भुगतान करना होगा।

- ITC ने बेमेल चालान का दावा किया:- खरीद चालान में परिवर्तन के कारण आपकी कर देयता बढ़ गई है और ऐसे चालान पर ITC का दावा किया गया था। आपको बढ़ी हुई राशि पर ब्याज देना होगा।

- अन्य आईटीसी के उलट होने का कारण:- आपका आईटीसी का दावा उल्टा हो गया जिससे आपकी कर देयता बढ़ गई और इसलिए ब्याज देय है।

- अतिरिक्त दावों या अतिरिक्त कटौती को कम करें:- आपने अतिरिक्त आईटीसी का दावा किया है और अब आपको ब्याज का भुगतान करने की आवश्यकता है।

- बेमेल के सुधार पर ब्याज का श्रेय:- आपने बेमेल पर ब्याज का भुगतान किया और अब यह ब्याज उलट या जमा हुआ है।

- ब्याज दायित्व आगे बढ़ाते हैं:- आपकी एक ब्याज देयता थी जिसे आपने आंशिक रूप से भुगतान किया है। शेष राशि को आगे बढ़ाया जाएगा।

- कर के भुगतान में देरी:- यह देर से भुगतान / देर से रिटर्न दाखिल करने के कारण है।

- कुल ब्याज देयता:- अंत में, यह CGST, SGST और IGST के तहत देय कुल ब्याज दिखाएगा।

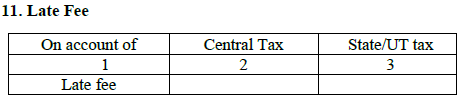

ix) विलंब शुल्क

विलंबित रिटर्न फाइलिंग पर ब्याज के साथ विलंब शुल्क भी लागू है। जो की लेट फीस 100 रु प्रति दिन होगी। और अधिकतम 5,000 रु।

ध्यान दें:- IGST के लिए कोई विलंब शुल्क नहीं है।

2. पार्ट बी को मैन्युअल रूप से भरना होगा।

यह भाग करदाता द्वारा भरा जाएगा। हमने ऊपर भाग A को GST पोर्टल द्वारा स्वचालित रूप से दिखाया गया है।

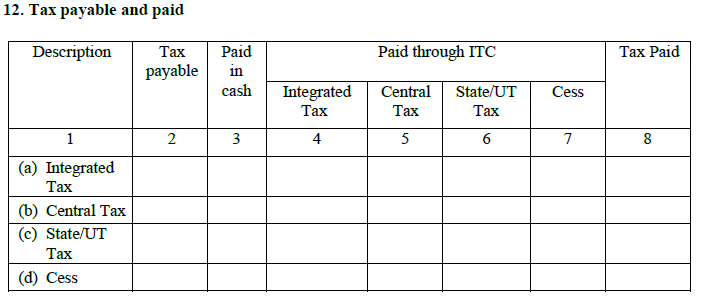

i) कर देय और भुगतान करना

आप उपयुक्त राशि के साथ उपयुक्त कॉलम भरेंगे।

उदाहरण के लिए, यदि आपके पास 30,000 और रुपये की आईटीसी की कर देयता है। तो आपको 10,000 रु भुगतान करने के लिए चुन सकते हैं। 20,000 रु नकद (कॉल 3 भरें) आईटीसी के माध्यम से 10,000 (4,5,6 के तहत उपयुक्त कॉलम भरें) अथवा आईटीसी के दावों के नियमों का पालन करना याद रखें।

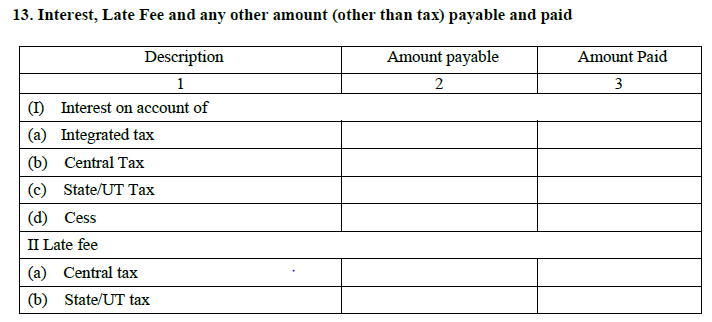

ii) ब्याज, देर से शुल्क और किसी भी अन्य राशि (कर के अलावा) देय और भुगतान किया जाता है।

यहां, आप कर प्रमुखों के ब्रेकअप, देय राशि और भुगतान किए गए ब्याज के साथ देर से शुल्क का भुगतान करेंगे।अथवा IGST के लिए कोई विलंब शुल्क नहीं है।

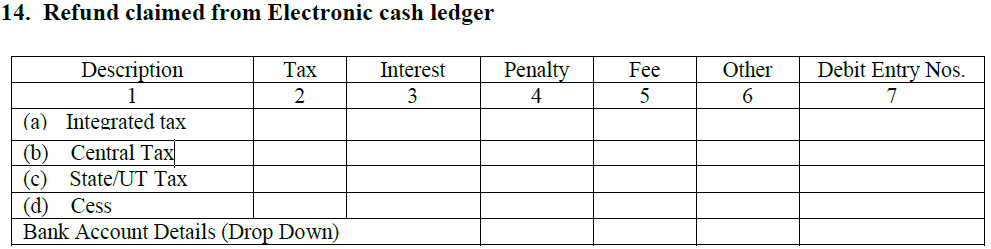

iii) रिफंड ने इलेक्ट्रॉनिक कैश लीडर का दावा करना

यदि यह पाया जाता है कि भुगतान किया गया कर वास्तविक राशि से अधिक है, तो अंतर आपको वापस कर दिया जाएगा।

ध्यान दें:-

- नकद खाताधारक से धनवापसी का दावा केवल तभी किया जा सकता है जब महीने के सभी रिटर्न संबंधित देनदारियों से मुक्त कर दिए गए हों।

- धनवापसी का दावा है कि तालिका 14 में वैध जीएसटीआर 3 के दाखिल होने पर इलेक्ट्रॉनिक नकदी खाता बही में डेबिट प्रविष्टि होगी।

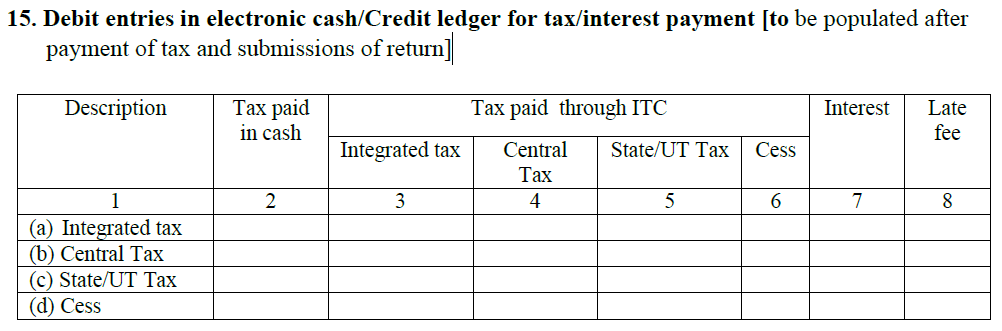

iv) कर / ब्याज भुगतान के लिए इलेक्ट्रॉनिक कैश / क्रेडिट लेज़र में डेबिट प्रविष्टियाँ

जब आप कर का भुगतान करेंगे और अपना रिटर्न जमा करेंगे तो यह अनुभाग अपने आप भर जाएगा। इस अनुभाग को आप नीचे भी देख सकते है।

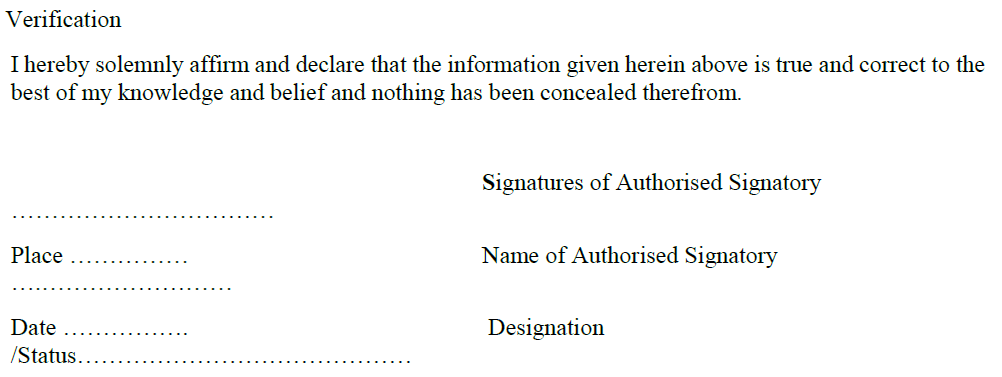

अंत में एक घोषणा के साथ हस्ताक्षर करें कि सभी जानकारी आपूर्ति की गई है और सही है। इस प्रक्रिया से आप जीएसटीआर 3 फॉर्म भर सकते है।