भारत में वर्तमान कर प्रशासन का लक्ष्य करों का समय पर संग्रह होना, रिटर्न दाखिल होना, सरलीकृत उत्पत्ति, अभिलेख (रिकॉर्ड), बिल और अन्य दस्तावेजों का रखरखाव करना है। जीएसटी लागू होने के बाद बड़ी संख्या में व्यापारियों ने जीएसटी अधिनियम 2017 के तहत पंजीकरण किया है। ऐसे तत्व अक्सर छोटे व्यवसायों के लिए एक चुनौती होते हैं। इसीलिए छोटे व्यवसायों के लाभ से संबंधित, भारत सरकार ने जीएसटी कर प्रणाली में एक कंपोजिशन स्कीम शुरू की, जिससे की छोटे व्यापारी को फायदा होगा।

हम इस लेख में चर्चा करेंगे की जीएसटी में कम्पोज़िशन स्कीम क्या है? इसे कौन-कौन ले सकता है? अथवा इसके फायदे और नुकसान क्या है? नीचे एक-एक करके इनके बारे में विस्तार से जानने की कोशिश करेंगे।

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटी में कंपोजिशन स्कीम से आप क्या समझते है?

- 2. जीएसटी कंपोजिशन स्कीम किसके लिए है?

- 3. जीएसटी कंपोजिशन स्कीम किसके लिए नहीं है?

- 4. जीएसटी की 32 वी कॉउन्सिल मीटिंग?

- 5. जीएसटी कंपोजिशन स्कीम के फायदे?

- 6. जीएसटी कंपोजिशन स्कीम के नुकसान?

- 7. जीएसटी कंपोजिशन स्कीम में पंजीकरण कैसे करें?

- 8. जीएसटी कम्पोजीशन स्कीम की शर्ते?

- 9. कंपोजिशन डीलर के लिए जीएसटी दरें क्या हैं?

- 10. जीएसटी कंपोजिशन स्कीम से बाहर कैसे निकले?

- 11. कंपोजिशन स्कीम वाले व्यापारी शून्य देनदारी के लिए एसएमएस से रिटर्न भर सकते हैं?

जीएसटी में कंपोजिशन स्कीम से आप क्या समझते है?

जीएसटी में कम्पोज़िशन स्कीम छोटे स्तर के व्यापारियों को जीएसटी के भारी कर प्रणाली से राहत देने के लिए लागू की गयी है। इस स्कीम में पंजीकृत व्यक्ति को उसके टर्नओवर के आधार पर एक निश्चित रेट (दर) से टैक्स देना होता है। कम्पोज़िशन स्कीम के अंतर्गत आने वाले व्यापारी अपने ग्राहकों से जीएसटी प्राप्त नहीं कर सकते है, और न ही उसके द्वारा दिए गए जीएसटी का इनपुट टैक्स क्रेडिट प्राप्त कर सकते हैं। कंपोजिशन स्कीम के तहत पंजीकृत व्यक्ति द्वारा कर बीजक (टैक्स इनवॉइस) जारी न करके, इसके स्थान पर आपूर्ति का बिल (बिल ऑफ सप्लाई) जारी करना पड़ता है। या उसे आपूर्ति के प्रत्येक बिल का उल्लेख करना होगा।

जीएसटी में कंपोजिशन स्कीम किसके लिए है?

जीएसटी कर प्रणाली की सभी जटिलताओं को दूर करने के लिए, भारत सरकार ने छोटे व्यवसायों को कंपोजिशन स्कीम अपनाने का विकल्प दिया है। जीएसटी में कम्पोजिट स्कीम के अंतर्गत आने वाले व्यापारी की सालाना आय 40 लाख से ज्यादा अथवा 1.5 करोड़ से कम होनी चाहिए। लेकिन पूर्वोत्तर राज्यों के लिए, यह सीमा 75 लाख रुपये रखी गई है। हालाँकि आप जब चाहें नियमित योजना से जुड़ सकते है।

ध्यान दें :- पूर्वोत्तर के जिन राज्यों में कम्पोजीशन स्कीम लेने की योग्यता में छूट मिली हुई है इनमे ये राज्य आते है जैसे की , अरुणाचल प्रदेश, असम, मणिपुर, मेघालय, मिजोरम, नागालैंड, सिक्किम, त्रिपुरा और हिमाचल प्रदेश भी शामिल है। ये विशेष आर्थिक छेत्र के दायरे में आते है।

जीएसटी कंपोजिशन स्कीम किसके लिए नहीं है?

कम्पोज़िशन स्कीम में पंजीकृत होने के लिए व्यक्ति का कुल टर्नओवर 40 लाख से ज्यादा अथवा 1.5 करोड़ से कम होना चाहिए। लेकिन, कुछ करदाता 1 करोड़ से कम टर्नओवर होने के बावजूद भी जीएसटी संरचना योजना में पंजीकृत होने के लिए पात्र नहीं होंगे। यदि आप नीचे दी गई किसी भी श्रेणी में आते हैं, तो आप जीएसटी संरचना योजना का लाभ नहीं उठा सकते हैं:-

- जीएसटी की छूट वाले सामान का कारोबार करने वाले।

- ई कॉमर्स की सहायता से अपना माल बेचने वाले।

- आकस्मिक कर योग्य व्यक्ति (जोकि कुछ समय के लिए किसी स्थान पर रहकर व्यापार करने जाते हैं।)

- अनिवासी कर योग्य व्यक्ति (जोकि भारत के नागरिक नहीं है, लेकिन भारत में कारोबार करते है।)

- एक राज्य से दूसरे राज्य के बीच व्यापार करने वाले।

- तंबाकू, पान मसाला और आइसक्रीम संबंधित सामान बनाने वाले।

जीएसटी की 32 वी कॉउन्सिल मीटिंग?

वित्त मंत्री अरुण जेटली ने कहा है की जीएसटी परिषद ने कंपोजिशन स्कीम को अपनाने के लिए सालाना कारोबार सीमा को मौजूदा 1 करोड़ से बढ़ाकर 1.5 करोड़ रुपए कर दिया है। यह नया जीएसटी नियम एक अप्रैल, 2019 से प्रभावी हुआ है। जीएसटी परिषद के द्वारा की गई 32 वी कॉउंसलिंग मीटिंग में कुछ बदलाव भी किये गए है। उन्होंने ये भी कहा है की माल के साथ सेवाएं प्रदान करने वाले व्यक्ति भी कंपोजिशन स्कीम का लाभ उठा सकते है, लेकिन उनका कुल सालाना कारोबार 50 लाख से कम होना चाहिए। इनके लिए टैक्स रेट (दर) 6 % की लागू होगी। कंपोजिशन स्कीम के तहत पहले व्यापारियों को हर तीसरे महीने में जीएसटी के तहत रिटर्न भरना पड़ता था। पर अब रिटर्न भरने की अवधि प्रतिवर्ष कर दी गयी है। परन्तु टैक्स का पेमेंट (भुगतान) हर महीने करना पड़ेगा।

जीएसटी में कंपोजिशन स्कीम के फायदे?

जीएसटी कम्पोज़िशन स्कीम अपनाने पर कारोबारियों को बहुत सी सुविधाएं प्रदान की गयी है। जीएसटी संरचना योजना (कंपोजिशन स्कीम) लेने पर निम्नलिखित फायदे नीचे दर्शाये गए है, आइये इन्हे एक-एक करके विस्तार से जानने की कोशिश करते है:-

1. बिल को अपलोड करने का झंझट नहीं।

कंपोजिशन स्कीम के तहत पंजीकृत व्यवसायों को न तो अपनी बिक्री और खरीद का रिकॉर्ड (बिल) रखने की आवश्यकता होती है और न ही उनके रिटर्न के साथ उनकी रसीद अपलोड करने की। इसके विपरीत, जीएसटी की सामान्य योजना को हर महीने फॉर्म जीएसटीआर-1 फॉर्म में अपनी सभी बिक्री का विवरण देना होता है और अपनी रसीदें अपलोड करनी होती है।

2. तीन महीने में सिर्फ एक रिटर्न।

जीएसटी की सामान्य योजना के तहत, व्यवसायियों को हर महीने जीएसटीआर-1 रिटर्न दाखिल करना आवश्यक है। लेकिन, जीएसटी में कंपोजिशन स्कीम लेने वालों द्वारा ये रिटर्न हर महीने दाखिल नहीं किए जाएंगे। इसके अतिरिक्त उन्हें हर तीन महीने में केवल एक फॉर्म जीएसटीआर 4 भरना होगा। इस तिमाही रिटर्न में, उन्हें प्रत्येक तिमाही में कुल लेनदेन, कुल आय, कर-देयता और जीएसटी टैक्स के बारे में जानकारी प्रदान करनी होगी। हालांकि, 1.5 करोड़ रुपये से कम टर्नओवर वाले सामान्य जीएसटी वाले लोगों को भी तीन महीने में एक बार फॉर्म जीएसटीआर 1 भरने की अनुमति है।

3. एकमुश्त टैक्स (Lump Sum Tax) और निश्चित रेट।

कम्पोज़िशन स्कीम लेने वालों को अपने रिटर्न के साथ बीते तीन महीनों के दौरान हुई कुल बिक्री पर एकमुश्त जीएसटी जमा करना होता है। टैक्स भी एक फिक्स रेट पर जमा करना है। आइये नीचे कुछ उदाहरणों की सहायता से एक-एक करके समझने की कोशिश करते है:-

- वस्तुओं का निर्माण या व्यापार करने वालों को अपनी कुल तिमाही बिक्री का 1% जीएसटी चुकाना होगा। और 0.1% सीजीएसटी के रूप में केंद्र सरकार के खाते में अथवा 0.5%, एसजीएसटी के रूप में राज्य सरकार के खाते में जमा होगा।

- रेस्टोरेंट चलाने वालो को अपनी कुल तिमाही कमाई का 5% जीएसटी चुकाना होगा। जिसमें 2.5% सीजीएसटी के रूप में केंद्र सरकार को देना होगा अथवा 2.5% के रूप में राज्य सरकार को चुकाना होगा।

- अगर आप अन्य किसी सेवा कारोबार में है तो आपको 6% जीएसटी चुकाना होगा। जिसमें 3% सीजीएसटी के रूप में केंद्र सरकार के खाते में दर्ज करना होगा, साथ ही 3% एसजीएसटी के रूप में राज्य सरकार को चुकाना होगा।

जीएसटी कंपोजिशन स्कीम के नुकसान?

भारत में वस्तु एवं सेवा कर प्रणाली के तहत जीएसटी कंपोजिशन स्कीम में सिर्फ फायदे ही नहीं है बल्कि कुछ नुकसान भी होते है। इसके निम्न नुकसानों को हमने एक-एक करके विस्तार से नीचे समझाने का प्रयास किया है:-

1. बिक्री पर जीएसटी नहीं लगा सकते।

यदि आप जीएसटी कम्पोजिट स्कीम के तहत खुद को पंजीकृत कर रहे हैं तो आपको किसी भी सामान या सेवाओं की बिक्री पर जीएसटी कर लेने का अधिकार नहीं होगा। आप कंपोजिशन डीलर होने के आधार पर एक रचना बनाकर सामानों की बिक्री की वसूली नहीं कर सकते। नीचे आप इसे उदाहरण से समझने की कोशिश करिये। मान कर चलिए, आप एक रेस्टोरेंट चला रहे हो और आपका व्यवसाय जीएसटी भूमिकारूप व्यवस्था (इन्फ्रास्ट्रक्चर स्कीम) के तहत पंजीकृत है। इसके बाद यदि ग्राहक को प्रदान की गयी सेवा के अंतर्गत 200 रुपए का बिल बना है, तो आप न तो इस पर अलग से जीएसटी लगा सकते हैं और न ही कोई अन्य टैक्स। इसकी वजह है की आपने कंपोजिशन स्कीम के तहत पंजीकरण करवा रखा है।

2. अन्य राज्यों में माल नहीं भेज सकते।

जीएसटी कर योजना के अंतर्गत आने वाली कंपोजिशन स्कीम अपनाने वाले अन्य राज्यों में सामान बेचने नहीं जा सकते हैं। यदि वे ऐसा करते हैं, तो उन्हें कंपोजिट डीलर नहीं माना जाएगा। यदि कम्पोज़िशन स्कीम वाला व्यापारी अपने माल को अन्य राज्य में बेचने जाता है तो इसके अंतर्गत उन्हें हर महीने सामान्य जीएसटी पंजीकरण के तहत भरे जाने वाला फॉर्म जीएसटीआर -1 (लिंक ऊपर देखें) तदानुसार भरना होगा। हालांकि, उन्हें अपने लिए दूसरे शहर या राज्य से माल भेजने की अनुमति होगी, और माल भेजने की भी कोई छूट नहीं मिलती है।

3. विशेष आर्थिक क्षेत्र में माल सप्लाई नहीं कर सकते।

अगर कोई व्यापारी कंपोजिशन स्कीम के तहत है तो वह विशेष आर्थिक क्षेत्र (एसईजेड) व्यवसायिक इकाइयों को अपने माल की आपूर्ति नहीं कर सकते हैं, क्योंकि जीएसटी प्रणाली में एसईजेड की आपूर्ति राष्ट्रीय राज्य आपूर्ति (अंतर-राज्य आपूर्ति) की प्रणाली में रखी गई है। सामान्य जीएसटी योजना में ही केवल माल की आपूर्ति कर सकता है।

जीएसटी रचना योजना संक्रमण?

कंपोजिशन स्कीम एक कर योग्य व्यक्ति को तभी दी जाएगी, जब वह स्कीम के तहत एक ही पैन वाले सभी पंजीकृत कर योग्य व्यक्तियों को पंजीकृत करेगा। यहां मकसद है कि स्कीम के तहत एक ही पैन वाले सभी बिजनेस सेगमेंट को लाना। एक पंजीकृत करदाता, जिसका कुल कारोबार पूर्ववर्ती वित्तीय वर्ष में पचहत्तर लाख रुपये से अधिक नहीं है, वह रेस्तरां क्षेत्र के लिए 2.5% से अधिक केंद्रीय कर की दर के बदले में भुगतान नहीं करता है और निर्माताओं और कारोबार के अन्य आपूर्तिकर्ताओं के लिए 0.5% है।

कंपोजिशन स्कीम छोटे करदाताओं के लिए एक ग्रोथ ड्राइवर होगा, जो इंट्रास्टेट लेन-देन कर रहा है और माल के आयात–निर्यात में शामिल नहीं है। दिनांक 01.01.2018 की अधिसूचना के अनुसार, व्यापारियों के मामले में कारोबार को माल की कर योग्य आपूर्ति का कारोबार के रूप में परिभाषित किया गया है।

GST कंपोजिशन स्कीम ट्रांजिशन प्रोविजन?

जैसा कि वर्तमान शासन कुछ शर्तों के अधीन कंपोजिशन स्कीम के लिए प्रदान करता है, जीएसटी कंपोजिशन स्कीम ट्रांजिशन प्रावधान कुछ शर्तों के तहत स्टॉक विषय में रखे गए इनपुट पर योग्य कर्तव्यों और करों के क्रेडिट के भत्ते के लिए प्रदान करता है, जैसे की:-

1. सामान्य कर दाता से लेकर कंपोजिशन स्कीम धारक तक स्विच करें।

सामान्य स्कीम से कंपोजिशन स्कीम में स्विच करने पर, करदाता इस तरह के स्विच ओवर की तारीख से पहले ही दिन स्टॉक में रखे इनपुट्स के संबंध में इनपुट टैक्स के क्रेडिट के बराबर राशि का भुगतान करने के लिए उत्तरदायी होगा। इस तरह की राशि के भुगतान के बाद इनपुट टैक्स क्रेडिट का संतुलन, अगर क्रेडिट लेज़र में कोई झूठ बोल रहा है तो चूक जाएगा।

2. कम्पोजिट स्कीम होल्डर से नॉर्मल टैक्स पेअर में स्विच करें।

जीएसटी के तहत, सामान्य करदाता मौजूदा व्यवस्था के तहत कंपोजिशन स्कीम से स्विच करने पर अर्द्ध-समाप्त या निहित इनपुट और इनपुट के संबंध में मूल्य-वर्धित कर के क्रेडिट के रूप में स्टॉक में रखे गए कर्तव्यों के प्रावधान और क्रेडिट को आकर्षित करेगा। माल निम्न शर्तों के अधीन नियत तिथि पर समाप्त होगा:-

- ऐसे इनपुट या सामान का उपयोग या उपयोग कर योग्य आपूर्ति के निर्माण के लिए किया जाता है।

- क्या समग्र योजना धारक नहीं है।

- करों के लिए क्रेडिट का दावा करने के लिए पात्र होने के नाते।

- इनपुट्स ऐसे नहीं थे कि क्रेडिट पहले के कानून के तहत स्वीकार्य नहीं था जैसा कि किसी भी अनुसूची में उल्लिखित है या अन्यथा।

- पहले के कानूनों के तहत कर्तव्यों के भुगतान के चालान या दस्तावेज के कब्जे में होने के नाते स्टॉक और अर्ध-तैयार या तैयार माल में इनपुट।

- इस तरह के चालान और / या दस्तावेजों को नियत तारीख से पहले अधिकतम बारह महीने जारी किया गया था।

जीएसटी कंपोजिशन स्कीम में पंजीकरण कैसे करें?

आपको पता होगा की आप जीएसटी के तहत पंजीकरण करवा सकते है। लेकिन आप जीएसटी में रचना योजना की सहायता से भी वस्तु एवं सेवा कर प्रणाली के तहत बड़ी आसानी से पंजीकरण कर सकते है। यहाँ हम इसी के बारे में जानेंगे की कंपोजिशन स्कीम के तहत पंजीकरण कैसे किया जाता है? इसके तहत पंजीकरण के लिए आपको कुछ चरणों से होकर गुजरना पड़ेगा। नीचे एक-एक करके इसके सभी चरणों को विस्तार से समझने की कोशिश करते है।

1. ऑनलाइन जीएसटी पोर्टल

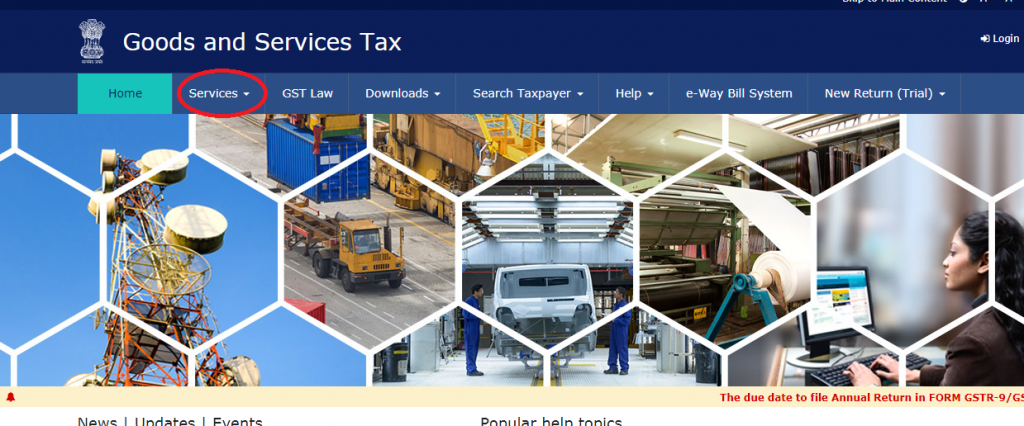

सर्व प्रथम आपको www.gst.gov.in इस वेबसाइट पर जाना होगा। इसके बाद ऊपर दिए गए सर्विसेज (Services) विकल्प पर क्लिक करिये। नीचे दिए गए चित्र की सहायता से आप देख सकते है।

2. रजिस्ट्रेशन विकल्प चुनें

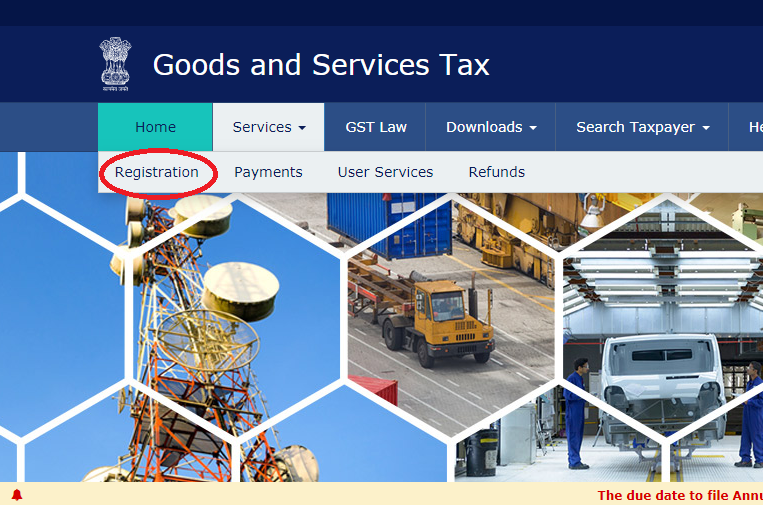

इसके बाद पहला विकल्प पंजीकरण (रजिस्ट्रेशन) का दिखेगा, आपको उसी पर क्लिक करना है। नीचे दर्शाये गए चित्र की सहायता से देख सकते है। अब पंजीकरण की प्रक्रिया पूरी करने के लिए आप फॉर्म CMP-01 पर क्लिक करके भर दीजिये।

3. रजिस्ट्रेशन विकल्प चुनें

यदि करदाता कंपोजिशन स्कीम में नया पंजीकरण करवाना चाहता है, तो उसे FORM GST REG – 01 में ऑनलाइन अप्लाई करना होगा। इसके अलावा यदि करदाता पहले से जीएसटी की सामान्य स्कीम में पंजीकृत है और वह अपना पंजीकरण जीएसटी की कंपोजिशन स्कीम में परिवर्तन करवाना चाहता है तो उसे फॉर्म जीएसटी सीएमपी 02 में ऑनलाइन अप्लाई करना पड़ेगा।

जीएसटी कम्पोजीशन स्कीम की शर्ते?

वस्तु एवं सेवा कर प्रणाली के तहत, कंपोजीशन स्कीम का चयन करने के लिए पंजीकृत व्यक्ति को निम्नलिखित शर्तें पूरी करनी होंगी। आप नीचे इन सभी शर्तो को एक-एक करके देख सकते हैं:-

- कंपोजिशन स्कीम का चयन करने वाले डीलर द्वारा किसी इनपुट टैक्स क्रेडिट का दावा नहीं किया जा सकता है।

- डीलर जीएसटी से छूट प्राप्त वस्तुओं की आपूर्ति नहीं कर सकता है।

- रिवर्स चार्ज तंत्र के तहत लेनदेन के लिए करदाता को सामान्य दरों पर कर का भुगतान करना पड़ता है।

- यदि एक कर योग्य व्यक्ति के पास एक ही पैन नंबर के तहत व्यवसायों के विभिन्न खंड (जैसे कपड़ा, इलेक्ट्रॉनिक सामान, किराने का सामान आदि) हैं, तो उसे रचना योजना के तहत ऐसे सभी व्यवसायों को सामूहिक रूप से पंजीकृत करना होगा।

- करदाता को व्यवसाय के स्थान पर प्रमुख रूप से प्रदर्शित किए जाने वाले प्रत्येक नोटिस या साइनबोर्ड पर पाब्ले कर योग्य व्यक्ति शब्दों का उल्लेख करना आवश्यक होगा।

- करदाता को उसके द्वारा जारी किए गए आपूर्ति के प्रत्येक बिल पर लिखित कर योग्य व्यक्ति शब्दों का उल्लेख करना होगा।

- CGST (संशोधन) अधिनियम, 2018 के अनुसार, एक निर्माता या व्यापारी अब दस प्रतिशत तक व्यापार कर सकते हैं या 5 लाख रुपये तक की आपूर्ति कर सकते हैं, जो भी अधिक हो। यह संशोधन 1 फरवरी, 2019 को लागू हुआ था।

कंपोजिशन डीलर के लिए जीएसटी दरें क्या हैं?

गुड्स एंड सर्विसेज टैक्स के तहत, कम्पोजिशन स्कीम के अंदर आने वाले डीलरों पर निम्न प्रकार की जीएसटी दरें निर्धारित की है। आप नीचे दर्शाई गई सूची की सहायता से देख सकते है।

| कम्पोजिशन योजना – लागू जीएसटी दर | |||

| व्यापार के प्रकार | सीजीएसटी | एसजीएसटी | टोटल (कुल) |

| निर्माता और व्यापारी (माल) | 0.5% | 0.5% | 1.0% |

| शराब नहीं परोसना | 2.5% | 2.5% | 5.0% |

| अन्य सेवा प्रदाता | 3.0% | 3.0% | 6.0% |

32 वीं gst काउंसिल की बैठक में उपरोक्त स्कीम के साथ कंपोजिशन स्कीम के तहत सेवा प्रदाताओं को शामिल करना प्रस्तावित है, हालांकि, इस संबंध में एक अधिसूचना जारी नहीं की गई है।

जीएसटी कंपोजिशन स्कीम से बाहर कैसे निकले?

यदि आप कंपोजिशन स्कीम में पंजीकृत है और आप इससे बाहर निकलना चाहते है! तो आपको इससे बाहर निकलने के लिए ऑनलाइन फॉर्म जीएसटी सीएमपी 04 अप्लाई करना होगा। इसके अलावा यदि आप कंपोजिशन स्कीम की शर्तो का पालन नहीं करते है, तो उचित अधिकारी भी आपको नोटिस जारी करके इस स्कीम से बाहर कर सकते है। इस केस (प्रकरण) में उचित अधिकारी द्वारा आप पर पेनल्टी (जुर्माना) भी लगाया जा सकता है।

कंपोजिशन स्कीम वाले व्यापारी शून्य देनदारी के लिए एसएमएस से रिटर्न भर सकते हैं?

वित्त वर्ष 2020 में वस्तु एवं सेवा कर प्रणाली के तहत आने वाले जीएसटी नेटवर्क (जीएसटीएन) ने करदाताओं के लिए एकमुश्त कर योजना (कंपोजिशन स्कीम) को अपनाने के लिए एसएमएस के जरिए तिमाही रिटर्न दाखिल करने की प्रणाली शुरू की है। कंपोजिशन स्कीम के तहत कुल 17.11 लाख करदाता पंजीकृत हैं। इसमें से लगभग 20 प्रतिशत या 3.5 लाख करदाता ऐसे हैं जो शून्य रिटर्न दाखिल करते हैं। अथवा जीएसटीएन ने कहा कि इसके तहत, कंपोजिशन स्कीम अपनाने वाले करदाता जीएसटी सीएमपी -08 फॉर्म में शून्य विवरण जीएसटी पोर्टल पर लॉग इन किए बिना एसएमएस के माध्यम से भर सकते हैं।

जीएसटीएन के अनुसार, करदाताओं को इस व्यवस्था का लाभ लेने के लिए निर्धारित प्रारूप में एसएमएस भेजने की सलाह दी जाती है। जीएसटी के तहत संरचना योजना 1.5 करोड़ रुपये तक के टर्नओवर वाले करदाताओं के लिए एक सरल व्यवस्था है। इसके तहत छोटे व्यापारियों को राहत दी गई है। वे जीएसटी की जटिल औपचारिकताओं में आए बिना अपने व्यवसाय पर निर्धारित दर से जीएसटी का भुगतान कर सकते हैं। इसमें निर्माताओं और व्यापारियों के लिए जीएसटी एक प्रतिशत की दर से दिया जाना है और रेस्तरां (गैर-शराब प्रदाता) को 5 प्रतिशत पर जीएसटी का भुगतान करना होगा।