भारत के अंतर्गत आने वाला टैक्स (गुड्स एंड सर्विसेज टैक्स), चाहे आप इसे पसंद करें या न करें, भारत में होने वाले लेनदेन का विस्तार करने के लिए एक संरचित दृष्टिकोण है और आगे उन्हें लाइन आइटम के आधार पर रिपोर्ट करता है। माना जाता है कि 8.4 मिलियन मूल्यांकनकर्ता जीएसटी के साथ पंजीकृत हैं, 6.2 मिलियन पहले ही जीएसटी पोर्टल में पंजीकृत हैं। इन क़ीमतों से एक महीने में लगभग 8 बिलियन लेनदेन रिकॉर्ड करने की उम्मीद है।

लेन-देन की जानकारी के नि: शुल्क प्रवाह और अपलोडिंग की यात्रा फॉर्म GSTR-1 से शुरू होती है। यह आपूर्तिकर्ताओं द्वारा की गई सभी बाहरी आपूर्ति का विवरण देता है। इसी तरह, एक महीने के दौरान प्राप्त वस्तुओं या सेवाओं की सभी आवक आपूर्ति का विवरण जीएसटीआर 2 फॉर्म में दर्ज किया जाना चाहिए।

इस लेख में हम चर्चा करेंगे :

अंतिम परिणाम यह है कि किसी विशेष डीलर के लिए सभी इनपुट और आउटपुट को इलेक्ट्रॉनिक कैश लेजर में रखा जाता है। यद्यपि उपरोक्त रूपों को प्रतिपक्ष द्वारा सत्यापित और स्वीकार किया जाना है, अर्थात् लेनदेन को आपूर्तिकर्ता और प्राप्तकर्ता दोनों द्वारा अनुमोदित किया जाना है। एक बार जब सभी लेन-देन स्वीकृत हो जाते हैं, तो इलेक्ट्रॉनिक कैश लीडर उत्पन्न होता है, और क्रेडिट के रूप में देय या उपलब्ध राशि प्रदर्शित होती है।

जीएसटीआर 2 क्या है?

किसी भी आपूर्तिकर्ता के द्वारा फॉर्म GSTR-1 में एक टैक्स महीने के दौरान की गई बिक्री की अपनी जानकारी भर दी है, अब यह प्राप्तकर्ताओं का काम है कि वे जीएसटीआर 2 फॉर्म में माल या सेवाओं के लिए रसीदें दाखिल करें। यह फ़ॉर्म सभी आपूर्तिकर्ताओं द्वारा किए गए सभी विवरणों की एक परिणति है और प्राप्तकर्ता द्वारा सत्यापन के लिए उपलब्ध है। प्रत्येक पंजीकृत कर योग्य व्यक्ति को आवक आपूर्ति का विवरण देना आवश्यक है, अर्थात जीएसटीआर 2 फॉर्म में कर अवधि के लिए खरीद की जाने वाली आपूर्ति दर्ज करनी है।

जीएसटीआर 2 फॉर्म भरने की तारीख?

वस्तु एवं सेवा कर प्रणाली के तहत आने वाला फॉर्म (जीएसटीआर 2) किसी भी महीने की 15 तारीख तक, यानि जीएसटीआर -1 फॉर्म के दाखिल होने के 5 दिन बाद दाखिल करना होगा।

किस व्यक्ति को जीएसटीआर 2 फॉर्म फाइल करना है?

जीएसटीआर 2 उन सभी विक्रेताओं द्वारा दायर किया जाना है जो जीएसटी अधिनियम के तहत पंजीकृत हैं। जिन लोगों ने GSTR-1 फॉर्म फाइल किया है, उन्हें भी GSTR-2 फाइल करना होगा। इसी तरह, कंपाउंडिंग स्कीम के तहत पंजीकृत इनपुट सेवा वितरकों और डीलरों को जीएसटीआर 2 फॉर्म दाखिल करने की आवश्यकता नहीं होगी।

यहां तक कि ई-कॉमर्स ऑपरेटरों, कर कटौतीकर्ताओं और अनिवासी डीलरों को भी जीएसटीआर -2 दाखिल करने की आवश्यकता नहीं है। उनके पास फाइल करने के लिए एक अलग, संबंधित फॉर्म है।

जीएसटीआर 2 में दिए जाने वाले विवरण?

वस्तु एवं सेवा कर प्रणाली के तहत, आने वाला GSTR-1 फॉर्म की तुलना में जीएसटीआर 2 फॉर्म अधिक विस्तृत संस्करण है। आइए फॉर्म की सामग्री पर एक नज़र डालें। अथवा सरकार द्वारा निर्धारित GSTR-2 प्रारूप में 13 शीर्षक हैं। हमने प्रत्येक शीर्षक की व्याख्या जीएसटीआर 2 फॉर्म के तहत आवश्यक विवरण के साथ की है। आप नीचे एक-एक करके विस्तार से जानकारी ले सकते है।

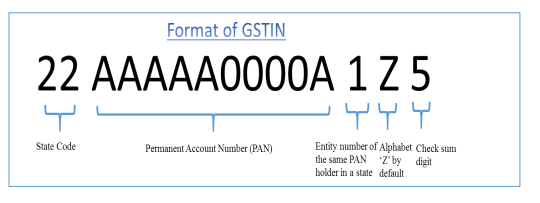

1. जीएसटीआईएन संख्या

प्रत्येक करदाता को राज्यवार पैन-आधारित 15-अंकीय माल और सेवा करदाता पहचान संख्या (जीएसटीआईएन संख्य्या) आवंटित किया जाएगा। नीचे दी गई छवि में प्रस्तावित GSTIN का एक प्रारूप दिखाया गया है। रिटर्न फाइलिंग के समय करदाता का जीएसटीआईएन ऑटो-पॉपुलेटेड होगा।

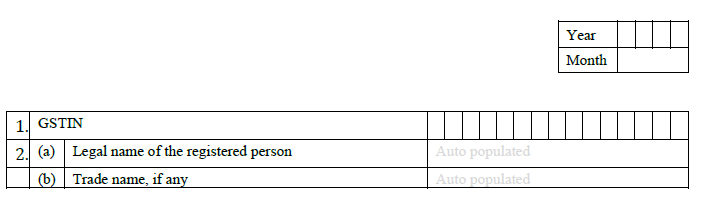

2. करदाता का नाम

करदाता का नाम कानूनी और व्यापार नाम (ऑटो-आबादी होगी) सहित – महीना, वर्ष – उस प्रासंगिक महीने और वर्ष का उल्लेख करें जिसके लिए जीएसटीआर 2 दर्ज किया जा रहा है।

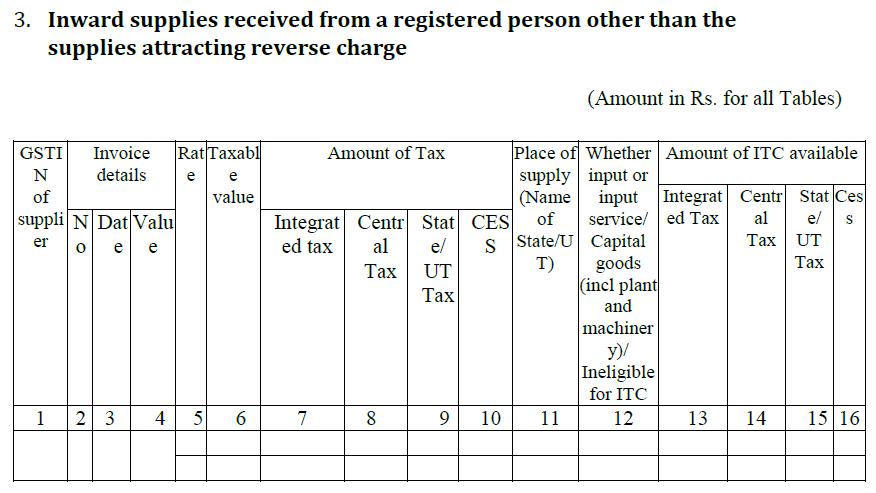

3. पंजीकृत कर योग्य व्यक्ति से आवक आपूर्ति

एक पंजीकृत व्यक्ति से अधिकांश खरीद यहां विक्रेता द्वारा दायर जीएसटीआर -1 से ऑटो-आबादी होगी। इसमें जीएसटी के प्रकार, दर और राशि के सभी विवरण होंगे, चाहे आईटीसी पात्र हो, आईटीसी की राशि। हालांकि, इसमें रिवर्स चार्ज के तहत खरीदारी नहीं होगी।

कुछ लेनदेन ऑटो-पॉप्युलेट नहीं किए जा सकते क्योंकि –

- विक्रेता ने GSTR-1 दर्ज नहीं किया।

- विक्रेता ने GSTR-1 दायर किया लेकिन लेन-देन में चूक हुई।

किसी भी मामले में, खरीदार इन लेनदेन को मैन्युअल रूप से जोड़ सकता है। विक्रेता को अपने GSTR-1A रिटर्न में इस जोड़ / संशोधन को स्वीकार करने के लिए एक अधिसूचना प्राप्त होगी। यदि आपूर्ति एक से अधिक में प्राप्त की जाती है, तो उस महीने की वापसी पर चालान की सूचना दी जानी चाहिए जिसमें पिछले बहुत कुछ प्राप्त हुआ है और खातों की पुस्तकों में दर्ज किया गया है।

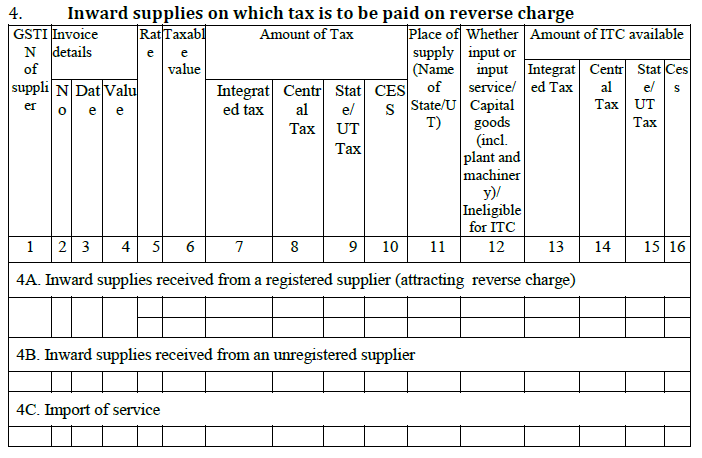

4. आवक आपूर्ति जिस पर रिवर्स चार्ज पर कर का भुगतान किया जाना है

कुछ सामान और सेवाएं रिवर्स चार्ज को आकर्षित करती हैं, अर्थात, खरीदार जीएसटी का भुगतान करने के लिए उत्तरदायी है। एक पंजीकृत डीलर जो अपंजीकृत डीलर से प्रति दिन 5,000 रु अधिक खरीदता है। तो वह रिवर्स शुल्क का भुगतान करने के लिए उत्तरदायी है। इस हिस्से में रिवर्स चार्ज लागू होने वाली सभी खरीद को सूचित किया जाएगा।

- सभी खरीद जिन पर रिवर्स चार्ज विशेष रूप से कानून द्वारा लागू किया गया है, का उल्लेख किया जाना चाहिए। उदाहरण के लिए, किसान से काजू खरीदनाआदि।

- 5,000 रुपये के लिए बेचने वाले अपंजीकृत डीलर से खरीद की सूची देगा अपंजीकृत डीलर से प्रति दिन।

- इस हेड के तहत सेवा के आयात पर चुकाए गए रिवर्स चार्ज जीएसटी की सूचना दी जाएगी।

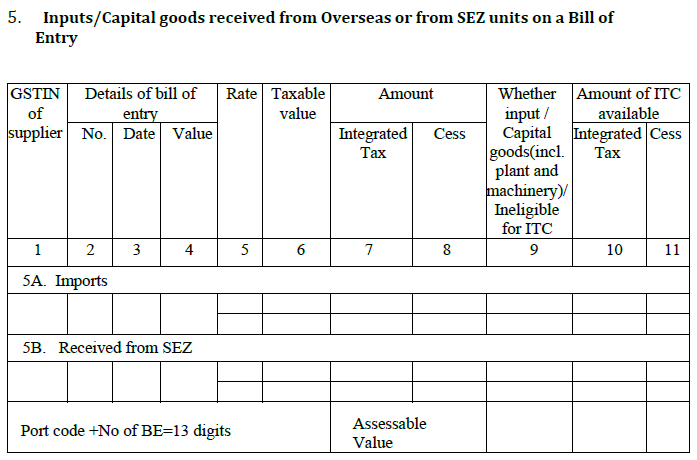

5. इनपुट्स / कैपिटल गुड्स ओवरसीज से या बिल ऑफ एंट्री पर सेज इकाइयों से प्राप्त होते हैं

किसी भी इनपुट (तैयार माल बनाने के लिए इस्तेमाल किया जाने वाला सामान) या बिल ऑफ एंट्री के खिलाफ प्राप्त पूंजीगत सामान को इस प्रमुख के तहत सूचित किया जाना चाहिए। एसईजेड से प्राप्त वस्तुओं को भी यहां बताया गया है।

- आयात:- किसी भी इनपुट (तैयार माल बनाने के लिए उपयोग किए जाने वाले सामान) या बिल ऑफ एंट्री के खिलाफ प्राप्त पूंजीगत सामान की सूचना यहां दी जाएगी। प्रविष्टि बिलों का विवरण 6 अंकों के पोर्ट कोड और 7 अंकों के बिल नंबर के साथ उल्लेख किया जाना चाहिए।

- एसईजेड से प्राप्त:- एसईजेड में विक्रेताओं से प्राप्त इनपुट या पूंजीगत सामान की सूचना यहां दी जाएगी।

6. टेबल्स 3, 4 और 5 में पूर्व कर अवधि के लिए आवक आपूर्ति विवरणों का संशोधन [पहले और बाद में जारी किए गए डेबिट नोट / क्रेडिट नोट सहित]

एक करदाता एक जीएसटी रिटर्न को दाखिल करने के बाद संशोधित नहीं कर सकता है। इस शीर्षक के तहत केवल अगले महीने के रिटर्न में संशोधन संभव हैं। करदाता पहले के महीनों में वस्तुओं / सेवाओं की खरीद के किसी भी विवरण में संशोधन कर सकता है। यह जानकारी मैन्युअल रूप से भरी जा सकती है। इसके बाद, विक्रेता को इस संशोधन के बारे में एक सूचना भी मिलेगी। विक्रेता को अपने GSTR-1A रिटर्न में इस बदलाव को स्वीकार करना चाहिए।

![टेबल्स 3, 4 और 5 में पूर्व कर अवधि के लिए आवक आपूर्ति विवरणों का संशोधन [पहले और बाद में जारी किए गए डेबिट नोट / क्रेडिट नोट सहित]](https://leadingfile.com/hi/wp-content/uploads/2020/03/change.png)

- इस प्रमुख में इनपुट सामान / सेवाओं (आयात को छोड़कर) के सभी संशोधन शामिल होंगे।

- एसईजेड से आयात किए गए सामानों और सामानों पर गणना की गई राशि / कर में कोई भी बदलाव इस प्रमुख के तहत किया जा सकता है। यहां, करदाता को प्रवेश / आयात रिपोर्ट के बिल में किए गए परिवर्तनों का उल्लेख करना चाहिए।

- करदाता को खरीद के संबंध में जारी सभी डेबिट और क्रेडिट नोटों की रिपोर्ट करनी चाहिए। रिवर्स चार्ज मैकेनिज्म के तहत जारी किए गए किसी भी डेबिट / क्रेडिट नोट को काउंटर-पार्टी GSTR-1 और अन्य रिटर्न (जैसे NR द्वारा दायर GSTR-5) से ऑटो-पॉप्युलेट किया जाएगा।

- पिछले महीनों के डेबिट / क्रेडिट नोट में कोई भी बदलाव इस शीर्षक के तहत किया जाएगा।

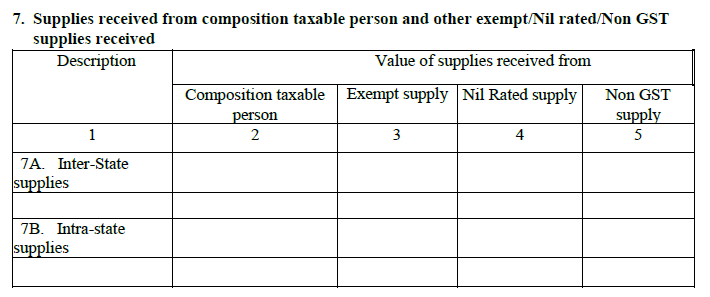

7. रचना कर योग्य व्यक्ति और अन्य छूट / निल रेटेड / गैर-जीएसटी आपूर्ति से प्राप्त आपूर्ति प्राप्त हुई

इस प्रमुख में रचना डीलरों और अन्य छूट / शून्य / गैर-जीएसटी आपूर्ति से खरीद शामिल होगी। गैर-जीएसटी आपूर्ति में पेट्रोल, डीजल जैसे आइटम शामिल हैं जो जीएसटी के दायरे में नहीं आते हैं। इसके अलावा, अंतर-राज्य और अंतर-राज्य आपूर्ति दोनों को यहां रिपोर्ट करने की आवश्यकता है।

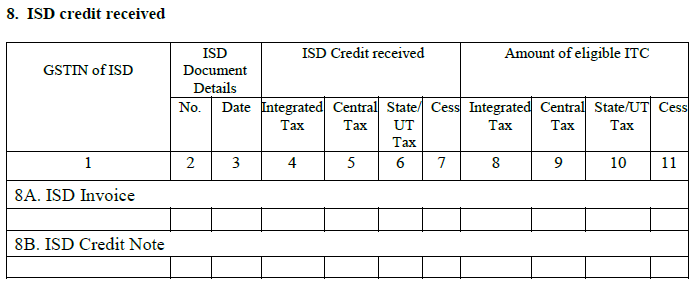

8. आईएसडी क्रेडिट प्राप्त हुआ

एक पंजीकृत इनपुट सेवा वितरक (आईएसडी) (आमतौर पर एक प्रधान कार्यालय जिसने आईटीसी को अपनी सभी शाखाओं में स्थानांतरित कर दिया है) से प्राप्त इनपुट टैक्स क्रेडिट का विवरण। यह डेटा ISD द्वारा दायर GSTR-6 से ऑटो-पॉप्युलेट किया जाएगा।

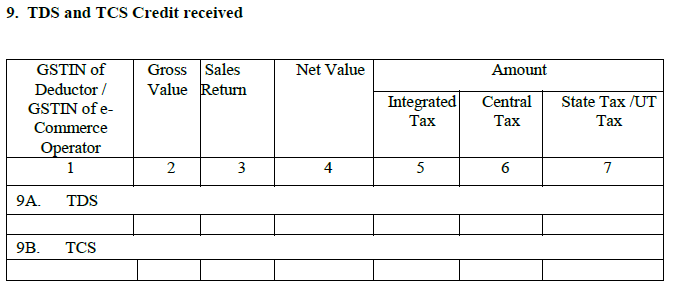

9. टीडीएस और टीसीएस क्रेडिट प्राप्त किया

- टीडीएस क्रेडिट प्राप्त:- यह अनुभाग केवल उस मामले में लागू होगा जब आप निर्दिष्ट व्यक्तियों (आमतौर पर सरकारी निकायों) के साथ निर्दिष्ट अनुबंधों में संलग्न होते हैं। रिसीवर (सरकार) स्रोत पर कर कटौती के रूप में लेनदेन मूल्य का एक निश्चित प्रतिशत घटाएगा। कटौतीकर्ता द्वारा दायर जीएसटीआर -7 से सभी जानकारी यहां ऑटो-आबादी होगी।

- टीसीएस क्रेडिट प्राप्त:- यह शीर्षक केवल ई-कॉमर्स ऑपरेटर के साथ पंजीकृत ऑनलाइन विक्रेताओं के लिए लागू है। ऐसे विक्रेताओं को भुगतान करते समय ई-कॉमर्स ऑपरेटर को स्रोत पर कर एकत्र करना आवश्यक है। यह जानकारी ई-कॉमर्स ऑपरेटर के GSTR-8 से फिर से ऑटो-पॉप्युलेट की जाएगी।

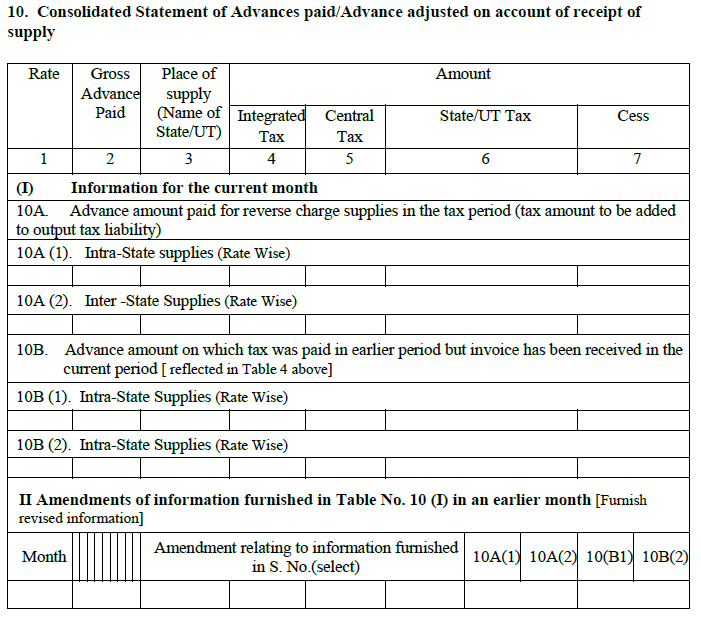

10. आपूर्ति की प्राप्ति के आधार पर भुगतान किए गए अग्रिमों / अग्रिमों का समेकित विवरण

महीने के दौरान किया गया कोई भी अग्रिम भुगतान यहां दिखाई देगा। यदि आपने पहले कर अवधि के दौरान प्राप्त वस्तुओं या सेवाओं पर अग्रिम कर का भुगतान किया था, लेकिन इस महीने केवल चालान प्राप्त किया, तो यहां विवरण घोषित करें। रिवर्स चार्ज के तहत जारी की गई अग्रिम रसीदें भी यहां दी गई हैं।

आम तौर पर विक्रेता किसी भी अग्रिम भुगतान प्राप्त होने पर अग्रिम रसीद जारी करता है। रिवर्स चार्ज को आकर्षित करने वाली खरीद के मामले में, खरीदार को अग्रिम रसीद जारी करनी चाहिए, अगर वह अग्रिम भुगतान करता है।

- यह हिस्सा चालू माह में रिवर्स चार्ज आपूर्ति के लिए भुगतान की गई अग्रिम राशि को कवर करेगा।

- इसमें पहले के महीनों में भुगतान किए गए अग्रिम भी शामिल होंगे, जिनके खिलाफ चालू माह में चालान प्राप्त हुए हैं।

- खरीद को अंतर-राज्य और अंतर-राज्य में विभाजित किया जाएगा।

- पहले महीने के संबंध में ऊपर के भाग में बदलाव होंगे।

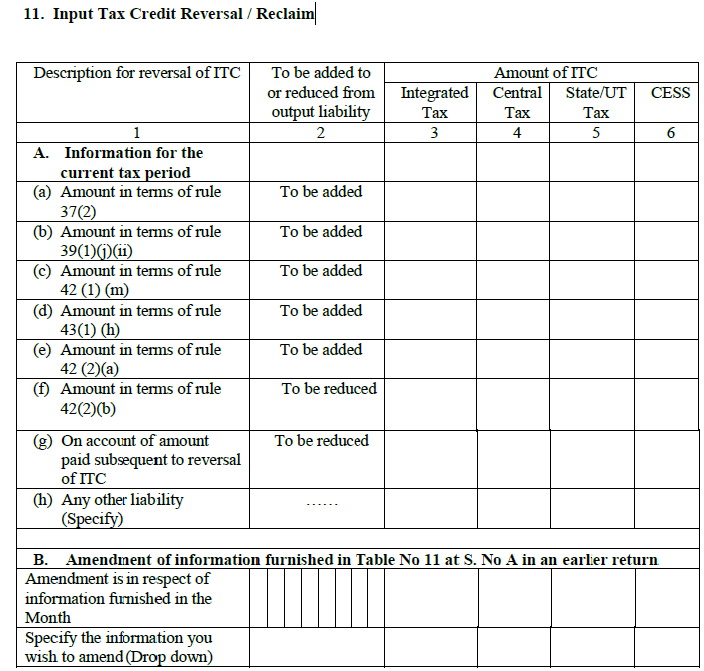

11. इनपुट टैक्स क्रेडिट रिवर्सल / रिकॉल

इनपुट टैक्स क्रेडिट को केवल व्यावसायिक उद्देश्यों के लिए माल और सेवाओं पर लिया जा सकता है। यदि उनका उपयोग गैर-व्यावसायिक (व्यक्तिगत) उद्देश्यों के लिए किया जाता है, या छूट की आपूर्ति करने के लिए आईटीसी का दावा नहीं किया जा सकता है।

इस शीर्षक में, करदाता को आईटीसी के विवरण भरने होंगे जो कि विभिन्न आईटीसी नियमों के कारण महीने के दौरान दावा नहीं किया जा सकता है।

- यह हेड चालू माह के सभी इनपुट टैक्स रिवर्सल को कवर करेगा। इसमें छूट और व्यक्तिगत आपूर्ति के कारण आईटीसी उत्क्रमण भी शामिल होगा।

- नियम 37 (2) के संदर्भ में राशि:- आईटीसी चालान के लिए उलट जाएगी, जिसे जारी करने के 180 दिनों के भीतर भुगतान नहीं किया गया था।

- नियम 39 (1) (j) (ii) के संदर्भ में राशि:- यह इनपुट सर्विस डिस्ट्रीब्यूटर के लिए है। अगर विक्रेता द्वारा HO को क्रेडिट नोट जारी किया गया था, तो बाद में काटे गए ITC को उलट दिया जाएगा।

- नियम 42 (1) (एम) के संदर्भ में राशि:- यह उन व्यवसायों के लिए है जो वाणिज्यिक और गैर-वाणिज्यिक (व्यक्तिगत) उद्देश्य के लिए इनपुट का उपयोग करते हैं। व्यक्तिगत उद्देश्य के लिए उपयोग किए जाने वाले इनपुट सामान / सेवाओं के हिस्से में उपयोग की जाने वाली आईटीसी को आनुपातिक रूप से उलट कर दिया जाना चाहिए।

- नियम 43 (1) (एच) के संदर्भ में राशि:- यह ऊपर के समान है सिवाय इसके कि यह पूंजीगत वस्तुओं की चिंता करता है।

- नियम 42 (2) (क) के संदर्भ में राशि:- इसकी गणना वार्षिक रिटर्न से लैस होने के बाद की जाती है। यदि वर्ष के दौरान रियायती / गैर-व्यावसायिक उद्देश्य इनपुट पर कुल आईटीसी वास्तव में आईटीसी से अधिक है, तो अंतर राशि को आउटपुट देयता में जोड़ा जाएगा। ब्याज लागू होगा।

- नियम 42 (2) (बी) के संदर्भ में राशि:- यह ऊपर के विपरीत है। यदि वर्ष के दौरान रियायती / गैर-व्यावसायिक उद्देश्य इनपुट पर कुल आईटीसी वास्तव में आईटीसी से कम है, तो अंतर राशि को आईटीसी के रूप में पुनः प्राप्त किया जा सकता है।

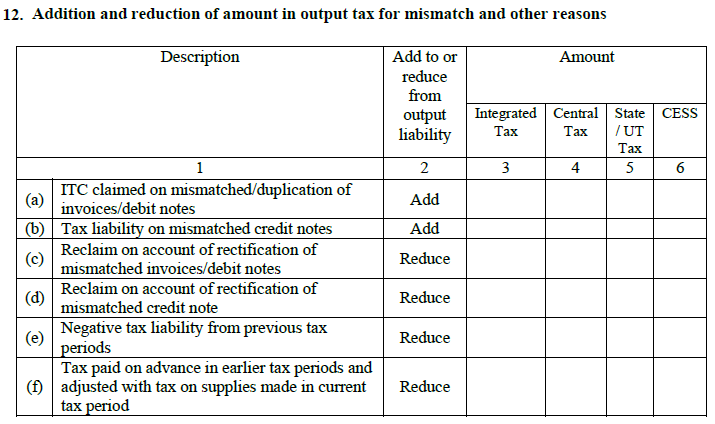

12. बेमेल और अन्य कारणों के लिए उत्पादन कर की मात्रा को जोड़ना और घटाना

यह अनुभाग पिछले महीने के GSTR-3 में किए गए सुधारों के कारण उत्पन्न होने वाली किसी भी अतिरिक्त कर देयता को पकड़ लेगा।

- ITC ने बेमेल / डेबिट नोटों के डुप्लिकेट / डुप्लीकेशन पर दावा किया है:- इनवॉइस के बेमेल मामले में ITC का दोहरा जीएसटी दावा हो सकता है। डुप्लिकेट खरीद चालान से दावा किए गए अतिरिक्त आईटीसी को उलट कर कर देयता में जोड़ा जाएगा।

- बेमेल क्रेडिट नोटों पर कर देयता:- करदाता द्वारा जारी किए गए गलत क्रेडिट नोटों के परिणामस्वरूप गलत आईटीसी भी होगा। बेमेल के कारण अतिरिक्त ITC का दावा अब आपकी कर देयता में जोड़ा जाएगा।

- बेमेल चालानों / डेबिट नोटों के सुधार के कारण:- यह बिंदु (ए) के विपरीत है। इस मामले में, बेमेल ने कम आईटीसी का दावा किया है। आप अधिक आईटीसी के हकदार हैं और इसलिए अतिरिक्त राशि आउटपुट टैक्स देयता से कम हो जाएगी।

- बेमेल क्रेडिट नोट (रिड्यूस) के सुधार के कारण:- यह (बी) के विपरीत है, यानी, कम आईटीसी का दावा किया गया है और उसी तरह काम करेगा (सी)।

- पिछले कर अवधि से नकारात्मक कर देयता:- यह पिछले महीनों के दौरान भुगतान किए गए अतिरिक्त कर के कारण है और इस महीने के उत्पादन कर दायित्व से कम हो जाएगा।

- पहले की कर अवधि में अग्रिम पर भुगतान किया गया कर और वर्तमान कर अवधि (कटौती) में की गई आपूर्ति पर कर के साथ समायोजित:- यह इस महीने के दौरान प्राप्त आपूर्ति के लिए पहले के महीनों में अग्रिम भुगतान के साथ भुगतान किए गए कर को संदर्भित करता है।

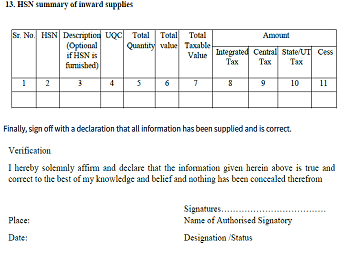

13. आवक आपूर्ति का HSN सारांश

इस खंड को खरीदे गए सामान का HSN वार सारांश प्रदान करने के लिए एक पंजीकृत डीलर की आवश्यकता होती है। यह करदाता द्वारा दर्ज किया जाएगा।

विभिन्न प्रकार के रिटर्न, समय सीमा और फाइलिंग की आवृत्ति के बारे में अधिक जानने के लिए, जीएसटी रिटर्न पर हमारा लेख पढ़ें।

जीएसटीआर 2 फॉर्म देर से दाखिल करने पर भुगतान?

यदि आप दाखिल करने में देरी करते हैं, तो आप ब्याज और एक विलंब शुल्क का भुगतान करने के लिए उत्तरदायी होंगे। ब्याज 18% प्रति वर्ष है। इसका भुगतान करदाता को कर की राशि पर देना होगा। भुगतान की तारीख (महीने का 16 वां दिन) भुगतान अवधि के बाद की समय अवधि होगी।

प्रति दिन 100 रु की लेट फीस पर प्रति कार्य। तो यह सीजीएसटी के तहत 100 और एसजीएसटी के तहत 100 है। कुल 200 अधिकतम 5,000 रु है। अथवा जीएसटी में कोई लेट फीस नहीं है।