जीएसटी कानून के तहत रिफंड लागू करने के लिए निर्धारित प्रक्रिया अलग-अलग परिदृश्यों में अलग-अलग प्रकार की होती है। इस लेख में, हम इस पर ध्यान देंगे कि जीएसटी आरएफडी 01 और 01A फॉर्म (मैन्युअल रूप से) दाखिल करके करों और धन के भुगतान के लिए या इलेक्ट्रॉनिक क्रेडिट बहीखाता में जमा किए गए इनपुट टैक्स क्रेडिट में कैसे लागू किया जाए, जहां अतिरिक्त नकदी भुगतान के कारण आउटपुट कर दायित्व शून्य या इलेक्ट्रॉनिक नकद खाता है। अथवा साथ ही जानेंगे की जीएसटी आरएफडी 01 और 01A फॉर्म का प्रारूप, प्रयोज्यता, समय सीमा के बारे में जानने की कोशिश करेंगे।

इस लेख में हम चर्चा करेंगे :

- 1. जीएसटी आरएफडी 01 और 01A फॉर्म किस व्यक्ति को फाइल करना है?

- 2. रिफंड के प्रकार जहां आरएफडी 01/01A फॉर्म लागू है?/a>

- 3. ऐसे मामले जहां RFD-01 / 01A लागू नहीं है?

- 4. धनवापसी के लिए आवेदन करने के लिए आवश्यक शर्तें क्या हैं?

- 5. जीएसटी आरएफडी 01 और 01A फॉर्म दाखिल करने की समय सीमा और आवृत्ति क्या है?

- 6. जीएसटी आरएफडी 01 और 01A फॉर्म की मदद से रिफंड के लिए आवेदन करने हेतु क्या कदम हैं?

- 7. जीएसटी आरएफडी 01 और 01A फॉर्म का प्रारूप क्या है।

- 8. रिफंड राशि की गणना कैसे करें?

- 9. धनवापसी आवेदन भरने के बाद अनुवर्ती?

जीएसटी आरएफडी 01 और 01A फॉर्म किस व्यक्ति को फाइल करना है?

- डीम्ड निर्यात के मामले में, प्राप्तकर्ता या आपूर्तिकर्ता भुगतान किए गए करों की वापसी के लिए आवेदन कर सकते हैं।

- डीम्ड एक्सपोर्ट के विशेष इनवॉइस के लिए, आपूर्तिकर्ता और प्राप्तकर्ता दोनों रिफंड का दावा करने के लिए आवेदन नहीं कर सकते हैं।

- मान लीजिए कि आपूर्तिकर्ता रिफंड के लिए आवेदन करता है, तो प्राप्तकर्ता से एक घोषणा लेनी होगी कि वह उस आपूर्ति के खिलाफ वापसी का दावा नहीं कर रहा है।

रिफंड के प्रकार जहां आरएफडी 01/01A फॉर्म लागू है?

नई कर प्रणाली (जीएसटी) के तहत आने वाली रिफंड प्रक्रिया में आने वाले आरएफडी 01 फॉर्म को निम्न प्रकार के रिफंड के लिए लागू किया जा सकता है, जैसा कि नीचे हमने बिंन्दुओं की सहायता से निम्न प्रकार के रिफंड दर्शाये है:-

- अपील मूल्यांकन, अनंतिम मूल्यांकन के कारण धनवापसी।

- बाहरी आपूर्ति की तुलना में इनपुट पर भुगतान किए गए अतिरिक्त कर के कारण संचित ITC।

- कर का अधिक भुगतान।

- एसईजेड यूनिट और एसईजेड डेवलपर को की गई आपूर्ति।

- सीजीएसटी और एसजीएसटी के तहत चुकाया गया कर जिसे बाद में आईजीएसटी या इसके विपरीत माना जाता है।

- माल और सेवाओं का निर्यात (कर का भुगतान नहीं)।

- वस्तुओं और सेवाओं (कर का भुगतान) का निर्यात।

- इलेक्ट्रॉनिक नकद बही में उपलब्ध अतिरिक्त संतुलन।

अब बात करें वर्तमान समय की तो निम्न प्रकार के रिफंड वर्तमान में जीएसटी के तहत मैन्युअल रूप से संसाधित किए जा रहे हैं:-

- आईजीएसटी ने शून्य-रेटेड आपूर्ति पर भुगतान किया।

- उपक्रम या बांड के तहत निर्यात पर आईटीसी।

- डीम्ड निर्यात के मामले में दावा करें।

- उल्टे ड्यूटी स्ट्रक्चर के कारण रिफंड का दावा।

- इलेक्ट्रॉनिक नकदी खाता बही में अधिशेष संतुलन।

इसलिए, उपरोक्त मामलों के लिए RFD-01A के स्थान पर RFD-01 फॉर्म दर्ज करें, जब तक कि आगे अधिसूचित न किया जाए। अथवा वैकल्पिक रूप से, करदाता द्वारा दायर किए गए मासिक रिटर्न में इलेक्ट्रॉनिक नकद बही में अतिरिक्त शेष राशि का भी दावा किया जा सकता है। उदाहरण के लिए, जीएसटीआर 3, जीएसटीआर 4 या जीएसटीआर 7 जैसा कि मामला हो सकता है। जब तक जीएसटीआर 3 प्रभावी नहीं होता, तब तक यहां आरएफडी 01A फॉर्म दर्ज करें।

ऐसे मामले जहां RFD-01 / 01A लागू नहीं है?

जीएसटी आरएफडी 01 और 01A फॉर्म रिटर्न दावों के सभी मामलों के लिए दायर किया जाना है, जैसा कि नीचे उल्लेख किया गया है:-

- निर्यात शुल्क के भुगतान से जुड़े सामानों का निर्यात।

- माल / सेवाओं का निर्यात जहां आईजीएसटी का भुगतान किया जाता है और शिपिंग बिल डिफ़ॉल्ट रूप से रिफंड के लिए आवेदन माना जाता है।

- ऐसे मामले जहां आपूर्तिकर्ता आपूर्ति पर भुगतान की गई सीजीएसटी/एसजीएसटी/आईजीएसटी की वापसी योजना का लाभ उठाता है।

- संयुक्त राष्ट्र या दूतावासों और कुछ व्यक्तियों को सूचित किया।

- आकस्मिक कर योग्य व्यक्ति / अनिवासी कर योग्य व्यक्ति।

धनवापसी के लिए आवेदन करने के लिए आवश्यक शर्तें क्या हैं?

शून्य रेटेड आपूर्ति और डीम्ड निर्यात के मामले में, आउटपुट टैक्स के भुगतान के मामले में या संचित ITC के बिना रिफंड लागू करने के लिए, आवेदक को उस महीने के GSTR-1 में जीएसटी रिटर्न दाखिल करना चाहिए जिसके लिए दावा किया गया है और पिछले महीने का जीएसटीआर -3 बी में दाखिल करना चाहिए। अथवा निर्यात के लिए 6A पर लागू तालिकाओं के लिए जीएसटीआर 1 फॉर्म भरने के लिए ध्यान दिया जाना चाहिए।

उसके बाद, सेज इकाइयों/सेज डेवलपर को आपूर्ति के लिए 6B और डीम्ड निर्यात के लिए 6C पर ध्यान दिया जाना चाहिए। इसके अलावा, जीएसटीआर -3 बी को तालिका 3.1 (बी) में भरना होगा और जीएसटीआर 1 फॉर्म के अनुरूप दायर करना होगा। ध्यान रहे, रिटर्न के बीच किसी भी बेमेल वापसी प्रक्रिया में देरी का कारण हो सकता है। उसके बाद, आवेदक के हाथ में चालान की एक सूची होनी चाहिए, जिसके खिलाफ धन वापसी का दावा किया जाता है। कुछ मामलों में चार्टर्ड अकाउंटेंट / कॉस्ट अकाउंटेंट द्वारा एक प्रमाण पत्र प्रस्तुत किया जाना चाहिए।

जीएसटी आरएफडी 01 और 01A फॉर्म दाखिल करने की समय सीमा और आवृत्ति क्या है?

जीएसटी आरएफडी 01/01A फॉर्म में संबंधित तिथि से दो साल के भीतर रिफंड के दावे किए जाने हैं। अथवा आरएफडी 01A फॉर्म को निम्नलिखित मामलों के लिए मासिक आधार पर दायर किया जाना है:-

- शून्य-रेटेड आपूर्ति के मामले में रिफंड का दावा।

- उल्टे ड्यूटी स्ट्रक्चर के मामले में रिफंड का दावा।

- डीम्ड एक्सपोर्ट के मामले में रिफंड का दावा।

- इलेक्ट्रॉनिक नकदी खाता बही में अतिरिक्त शेष राशि की वापसी।

आरएफडी 01ए फॉर्म को मासिक के बजाय त्रैमासिक रूप से दायर किया जा सकता है केवल ऐसी स्थिति में जब करदाता ने 1.5 करोड़ रु से कम का कारोबार किया है, और तिमाही रिटर्न दाखिल करने का विकल्प चुना है अथवा एसईजेड इकाइयों या एसईजेड डेवलपर्स को माल की आपूर्ति के मामले में, एक आपूर्तिकर्ता को इस फॉर्म को फाइल करना होगा, जब क्षेत्र के नामित अधिकारी से प्रमाणीकरण द्वारा माल की प्राप्ति की पुष्टि की जाती है।

जीएसटी आरएफडी 01 और 01A फॉर्म की मदद से रिफंड के लिए आवेदन करने हेतु क्या कदम हैं?

जीएसटी कर प्रणाली के तहत पंजीकृत होने वाला कोई भी व्यक्ति जीएसटी आरएफडी 01 और 01A फॉर्म में धनवापसी के लिए दायर कर सकता है। इस स्थिति में रिफंड केवल तभी जारी किया जाएगा जब रिफंड 1,000 रुपये से अधिक होना अनिवार्य है। अथवा आरएफडी 01 फॉर्म जीएसटी के तहत रिफंड के ऑनलाइन प्रसंस्करण के लिए एक आवेदन पत्र होता है। इसे रिफंड का दावा करने के लिए जीएसटी पोर्टल पर ई-फाइल किया जाना है।

- शून्य रेटेड आपूर्ति के मामले में कर, उपकर और ब्याज का भुगतान।

- इलेक्ट्रॉनिक कैश बुक में भुगतान किए गए अधिशेष नकदी का संतुलन।

- आपके इलेक्ट्रॉनिक क्रेडिट लेज़र में संचित इनपुट टैक्स क्रेडिट उल्टे शुल्क संरचना के कारण।

जबकि, RFD-01A फॉर्म एक अस्थायी समाधान के रूप में पेश RFD-01 की प्रतिकृति है, जब तक कि ऑनलाइन सुविधा रिटर्न दावों के लिए सक्षम नहीं होती है। अथवा आरएफडी 01A फॉर्म मैनुअल प्रोसेसिंग के लिए जीएसटी के तहत रिफंड फॉर्म के लिए एक आवेदन है, जोकि रिफंड के कुछ मामलों के लिए अधिसूचित किया गया है।

जीएसटी ऑनलाइन पोर्टल पर जीएसटी आरएफडी 01 और 01A फॉर्म को फाइल करने के नीचे निम्न कदम दर्शाये गए है, आप नीचे से जानकारी प्राप्त कर सकते है:-

- सर्व प्रथम जीएसटी पोर्टल पर लॉगिन करें।

- इसके बाद, रिफंड टैब का चयन करें। और रिफंड विकल्प के लिए आवेदन करें।

- अब धनवापसी के प्रकार का चयन करें और आवश्यक विवरण भरें और सबमिट करें। इतना करने के बाद, एआरएन नंबर जेनरेट होता है।

- बाद में ARN नंबर के साथ एक प्रिंट आउट भी ले लें।

- इसे संबंधित न्यायालयों के साथ संबंधित न्यायिक जीएसटी अधिकारी को प्रस्तुत करें।

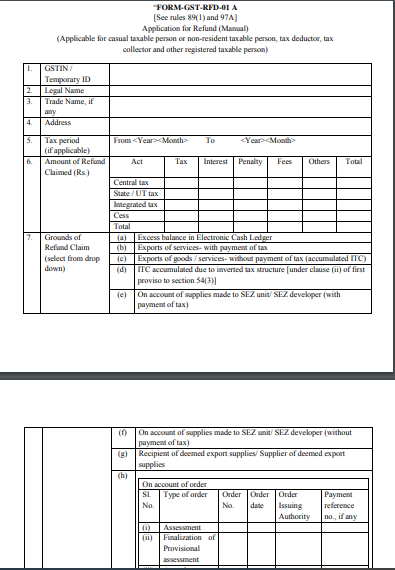

जीएसटी आरएफडी 01 और 01A फॉर्म का प्रारूप क्या है।

जीएसटी रिफंड प्रक्रिया के अंदर आने वाले आरएफडी 01A फॉर्म के प्रारूप को निम्नलिखित भागों में विभाजित किया जा सकता है। आप इन सभी भागों को नीचे बारी-बारी से देख सकते है:-

- बेसिक फॉर्म (फॉर्म का क्रम संख्या 1-10)

- घोषणाएँ और सत्यापन।

- अनुबंध 1।

- अनुबंध- 2।

1. बेसिक फॉर्म (फॉर्म का क्रम संख्या 1-10)

- जीएसटीआईएन / अस्थायी आईडी आवंटित की जाती है।

- कानूनी नाम।

- यदि कोई है तो व्यापार नाम।

- व्यवसाय के प्रमुख स्थान का पता।

- कर अवधि, जिसके लिए रिफंड का दावा यदि लागू हो।

- यदि कोई हो, तो IGST, CGST और SGST, ब्याज या उपकर की राशि का उल्लेख करें।

- दिए गए सूची के अनुसार धनवापसी का दावा करने के लिए क्षेत्र का चयन करें।

- बैंक खाते का विवरण जिसमें आप चाहते हैं कि धनवापसी जहां लागू हो, उसे क्रेडिट किया जाए- यह फ़ील्ड पंजीकरण डेटा से स्वतः-आबादी है। इसलिए, यदि आप बैंक खाते को बदलना चाहते हैं, तो पंजीकरण डेटा में आवश्यक परिवर्तन करें और फिर धनवापसी के लिए आवेदन करें।

- यदि (7) में चयनित कारण के लिए आवश्यक दस्तावेजी साक्ष्य अनुलग्नक 1 में प्रस्तुत किया जाना है, तो ‘हां’ का चयन करें। चुनिंदा नंबर ‘1, 2, 3, 4’ GST पोर्टल पर ऑटो-पॉपुलेटेड हैं।

- सत्यापन:- अधिकृत व्यक्ति को सभी मामलों में सूचना और घोषणाओं की सहीता की पुष्टि करने के लिए इस पर हस्ताक्षर करना होगा।

जीएसटी आरएफडी 01 और 01A फॉर्म का प्रारूप लगभग समान रहता है सिवाय इसके कि कवर किए गए रिफंड का आधार यहां सीमित है और बैंक स्टेटमेंट और अंकों में स्व-घोषणा (8) और (9) फॉर्म में मौजूद नहीं है। रिफंड के निम्नलिखित आधार जो RFD-01A के माध्यम से दाखिल करते समय कवर नहीं किए जाते हैं:-

- एक मूल्यांकन आदेश के कारण।

- कर का भुगतान नहीं किया गया और जिसके लिए चालान जारी नहीं किया गया है।

- कर का भुगतान इंट्रा-स्टेट सप्लाई पर किया जाता है जो तब इंट्रा-स्टेट सप्लाई और इसके विपरीत होता है।

- अतिरिक्त टैक्स रिफंड का भुगतान।

2. घोषणाएँ और सत्यापन

करदाता द्वारा किए गए कुछ प्रकार के धनवापसी दावों के लिए कुछ घोषणाएँ की जानी हैं। घोषणाओं को इस तथ्य पर जोर देने की आवश्यकता है कि कर का बोझ वापसी के दावेदार पर है और कोई अन्य व्यक्ति दावा नहीं कर सकता है।

3. अनुलग्नक -1

डॉक्यूमेंट्री एविडेंस के रूप में स्टेटमेंट में विभिन्न प्रकार के रिफंड दावों के तहत अलग-अलग घोषणाएं प्रस्तुत या प्रस्तुत की जानी हैं। RFD-01 विभिन्न प्रकार के रिफंड अनुप्रयोगों के लिए कुल 11 स्टेटमेंट्स निर्धारित करता है। 1, 1A, 3, 5A और 5B में विवरण केवल RFD-01A दाखिल करने के मामले में लागू होता है, जो रिफंड के दावे के प्रकार पर निर्भर करता है।

ध्यान दें, कि दस्तावेजी साक्ष्य प्रस्तुत करने की आवश्यकता नहीं होगी यदि यह दावा किया जाता है कि धनवापसी राशि रुपये से नीचे गिर रही है। 2 लाख। बल्कि, एक स्व-घोषणा कि आईटीसी लाभ का दावा माल या सेवाओं के प्राप्तकर्ता द्वारा नहीं किया जाता है, पर्याप्त है।

4. अनुलग्नक -2

चार्टर्ड अकाउंटेंट / कॉस्ट अकाउंटेंट द्वारा जारी एक प्रमाण पत्र को RFD-01 / RFD-01A में रिफंड आवेदन के साथ संलग्न किया जाना चाहिए।

रिफंड राशि की गणना कैसे करें?

रिफंड की राशि आम तौर पर कर, ब्याज या उपकर होती है, जो कि ज्यादातर मामलों में कर चालान के अनुसार भुगतान की जाती है। जहां चालान विवरण में संशोधन किया गया है (निर्यात सहित), रिफंड को संशोधित मूल्य के आधार पर गणना के अनुसार अनुमति दी जाएगी। अथवा संचित ITC के रिफंड के मामले में, दो सूत्र निर्धारित किए गए हैं। केवल संचित आईटीसी की एक आनुपातिक राशि को एक निर्धारित अवधि के लिए करदाता द्वारा अर्जित कुल कारोबार के लिए शून्य-रेटेड आपूर्ति/उल्टे रेटेड आपूर्ति से संबंधित टर्नओवर मूल्य को कम करने का दावा किया जा सकता है।

1. जहां लेटर ऑफ अंडरटेकिंग को निष्पादित करके जीरो-रेटेड आपूर्ति कर भुगतान के बिना की जाती है?

आईटीसी की रिफंड राशि की गणना करने का सूत्र नीचे दर्शाया गया है:-

नेट आईटीसी x [(माल की शून्य-रेटेड आपूर्ति का टर्नओवर + सेवाओं की शून्य-रेटेड आपूर्ति का टर्नओवर) / समायोजित कुल टर्नओवर]

- नेट आईटीसी:- संबंधित अवधि के दौरान इनपुट और इनपुट सेवाओं पर प्राप्त इनपुट टैक्स क्रेडिट।

- माल की शून्य-रेटेड आपूर्ति का टर्नओवर:- संबंधित अवधि के लिए बांड / पत्र निष्पादित करके कर का भुगतान किए बिना संबंधित अवधि के दौरान माल की आपूर्ति का मूल्य।

- सेवाओं की शून्य-रेटेड आपूर्ति का टर्नओवर:- संबंधित उपक्रम के बॉन्ड / उपक्रम द्वारा कर का भुगतान किए बिना प्रासंगिक अवधि के दौरान सेवाओं की आपूर्ति का मूल्य।

शून्य-रेटेड आपूर्ति सेवाओं के मामले में, टर्नओवर में अग्रिम अवधि में प्राप्त अग्रिम शामिल हैं, जिसके लिए अब सेवाएं प्रदान की जाती हैं और प्राप्त की गई अग्रिम राशि को घटाया जाता है, जिसके लिए संबंधित अवधि के लिए सेवाएं प्रदान की गई थीं, यह अभी तक ज्ञात नहीं है।

- समायोजित कुल कारोबार:- प्रासंगिक अवधि के लिए राज्य / केंद्र शासित प्रदेश में कुल टर्नओवर मूल्य छूट की आपूर्ति को छोड़कर।

- प्रासंगिक अवधि:- वह अवधि जिसके लिए धनवापसी का दावा किया जाता है। यह धनवापसी के प्रत्येक दावे के लिए अलग है।

2. जहां इनवर्टेड ड्यूटी स्ट्रक्चर होता है।

आईटीसी की अधिकतम धनराशि की गणना के लिए सूत्र आप नीचे देख सकते है:-

[नेट आईटीसी x (माल / समायोजित कुल कारोबार का उलटा रेटेड आपूर्ति का टर्नओवर)] – माल की इन्वर्टेड रेटेड आपूर्ति पर देय कर कर।

- नेट आईटीसी:- संबंधित अवधि के दौरान उल्टे रेटेड माल की आपूर्ति में उपयोग किए गए इनपुट पर लिया गया इनपुट टैक्स क्रेडिट।

- माल की उलटा रेटेड आपूर्ति का टर्नओवर:- माल की उस आपूर्ति के लिए टर्नओवर जो उलटा श्रेणी की श्रेणी में आता है।

- समायोजित कुल व्यवसाय:- संबंधित अवधि के लिए राज्य / केंद्रशासित प्रदेश में कुल कारोबार मूल्य छूट की आपूर्ति को छोड़कर

- माल की आपूर्ति की औंधा रेटेड आपूर्ति पर देय आउटपुट कर:- माल की औंधा रेटेड आपूर्ति पर देय प्रासंगिक अवधि के लिए कर देयता।

धनवापसी आवेदन भरने के बाद अनुवर्ती?

एक बार जीएसटी आरएफडी 01 और 01A फॉर्म में आवेदन जमा करने के बाद, तब लागू की गई धनवापसी की सीमा तक डेबिट प्रविष्टि स्वचालित रूप से दावेदार के इलेक्ट्रॉनिक क्रेडिट लेजर में की जाएगी। भविष्य के उपयोग के लिए डेबिट संदर्भ संख्या पर ध्यान दें। उसके बाद, प्राप्ति के 15 दिनों के भीतर, जीएसटी अधिकारी सभी पहलुओं में इसकी पूर्णता के लिए आवेदन की जांच करेगा और नए आवेदन की घोषणा या एनेक्सिंग करने से कुछ भी चूकने पर आरएफडी 03 फॉर्म में दावेदार को सूचित करेगा।

अपवाद:- इलेक्ट्रॉनिक कैश बेज़र में शेष राशि के वापसी के दावे के मामले में जांच लागू नहीं होगी और रिफंड के लिए आवेदन सफलतापूर्वक दाखिल करने पर, RFD-02 में एक पावती जीएसटी पोर्टल पर उपलब्ध होगी जो कि आवेदन संदर्भ संख्या (ARN), रिफंड के दावे की समय अवधि और RFD-01 / RFD-01A दाखिल करने की तिथि का संकेत देती है।

यदि RFD-01A दायर किया गया था, RFD-02 को मैन्युअल रूप से संदर्भित जीएसटी अधिकारी द्वारा भेजा जाएगा। अब, जीएसटी अधिकारी के पास रिफंड के आवेदन को भरने के लिए आरएफडी 02 फॉर्म की प्राप्ति की तारीख से 60 दिनों का समय है, ताकि रिफंड दावे के अनुमोदन के लिए आदेश पारित किया जा सके।

1. आपका जीएसटी अधिकारी कौन होगा?

रिफंड के लिए सौंपा गया जीएसटी अधिकारी आपके RFD-02 पर उल्लिखित है। और ध्यान दें कि सभी करों की वापसी (IGST, CGST और SGST / UTGST) प्रसंस्करण केंद्र / राज्य कर प्राधिकरण द्वारा किया जा सकता है। लेकिन रिफंड का भुगतान संबंधित केंद्रीय कर प्राधिकरण आईजीएसटी /सीजीएसटी और एसजीएसटी/यूटीजीएसटी के लिए राज्य कर प्राधिकरण द्वारा किया जाएगा। इस प्रयोजन के लिए, जीएसटी अधिकारी, जिन्होंने धनवापसी आदेश जारी किया था, अथवा राज्य / संघ राज्य क्षेत्र के संबंधित कर अधिकारियों से आदेश जारी करने के सात कार्य दिवसों के भीतर भुगतान शुरू करने के लिए संवाद कर सकते हैं।